알리바바는 6일(현지시간) 미국에서 기업공개(IPO) 계획을 담은 서류를 미국 증권거래위원회(SEC)에 공식 제출했다.

◇알리바바 IPO ‘사상 최대’..상장후 시총 165조원 추산

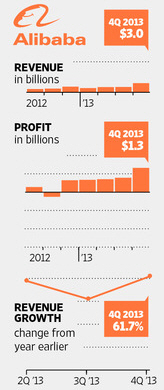

알리바바 IPO는 그 규모가 역대 최대 수준이라는 점에서 비상한 관심을 모았다. 업계에서는 알리바바가 미국 증시에서 IPO로 150억~200억달러(약 15조3500억~20조4700억원)를 조달할 것으로 추정했다. 이는 중국 기업 중 역대 최대 규모일 뿐만아니라 기술주 중에서도 지난 2012년 페이스북(160억달러) 이후 가장 큰 규모에 해당한다.

|

알리바바는 일단 10억달러의 자금을 조달하기 위해 서류를 제출했다고 밝혔다. 그러나 이는 등록비용을 추산하기 위한 목적으로 적어낸 형식상 금액에 불과하다.

애널리스트들은 알리바바가 최종적으로 IPO를 통해 페이스북 이상의 자금을 조달해 상장 후 시가총액이 1600억달러 수준에 이를 것으로 보고 있다.

알리바바는 이번에 제출한 서류에서 뉴욕증권거래소(NYSE)와 나스닥 중 어느 거래소에 상장할지 여부는 밝히지 않았다. 시장에서는 알리바바가 NYSE 쪽을 선택할 것으로 예상해왔다.

WSJ는 알리바바 IPO가 세계 최대 은행들에 기회를 줄 것이라고 전했다. 주관사로는 크레디트스위스, 도이체방크, 골드만삭스, JP모건, 모건스탠리, 씨티 등이 참여한다. 소식통에 따르면 은행들은 IPO 조달금액의 1%를 기본 수수료로, 또 다른 1%를 인센티브 수수료로 나눠가질 것으로 예상된다.

알리바바는 세계 2위 경제 대국 중국의 온라인 상거래 가운데 80%를 장악하고 있다. 미국 아마존닷컴과 이베이, 페이팔을 합한 것보다 중국 내에서 비중이 훨씬 더 큰 업체인 셈이다.

알리바바의 최대 주주는 소프트뱅크(34.4%)와 야후(22.6%)다. 창업자 잭 마 회장이 지분 8.9%를, 차이충신 부회장이 3.6%를 각각 보유하고 있다.

▶ 관련기사 ◀

☞ 알리바바, 美 IPO 추진 서류 공식제출..우선 10억불 조달

☞ "중국판 구글 만든다"..잭마 알리바바 창업자 사업 영토확장

☞ 알리바바, 중국판 유튜브 '유쿠'에 12억달러 투자

☞ '모바일 검색엔진 출시?'..알리바바, UC웹과 합작

☞ 윌리엄 페섹 "알리바바 IPO 진짜 승자는 실리콘밸리"