|

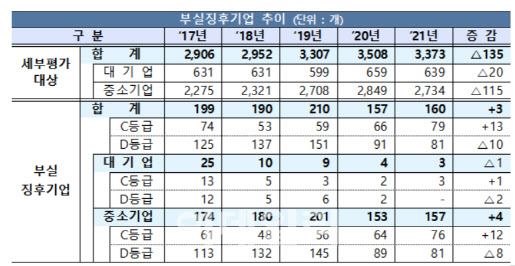

금융감독원은 기업에 돈을 빌려준 채권은행이 ‘2021년 정기 신용위험평가’를 실시해 160개사를 워크아웃이나 법정관리(회생절차)가 필요한 부실징후기업으로 선정했다고 16일 밝혔다. 지난해보다 3개사가 늘었다.

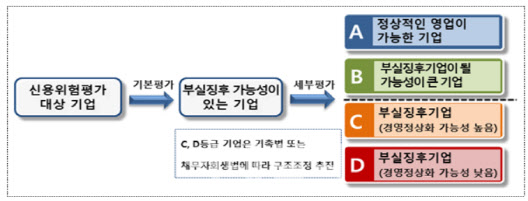

정기신용위험평가는 채권은행이 ‘기업구조조정촉진법’에 따라 전체 신용공여(대출+보증 등) 기업 중 부실징후기업을 선별하기 위한 절차다. A부터 D까지 네 등급으로 나뉘는데, 통상 C등급은 워크아웃 절차를 진행하고 D등급은 사실상 법정관리에 들어간다.

C등급은 79개사로 전년 대비 13개사 증가한 반면, D등급은 81개사로 전년 대비 10개사 감소했다. 부실징후기업 가운데 금융권 신용공여가 500억원 이상의 대기업은 3개사로 전년 대비 1개사 감소한 반면, 중소기업은 157개사로 전년 대비 4개사 증가했다. 업종별로 보면 금속가공업이 21개사로 가장 많고, 기계장비(17개), 자동차부품(16개)순이다.

올해 신용위험평가 결과를 지난해와 함께 살펴보면, 코로나 이후(2020~2021년) 부실징후기업 평균 수는 158개로 코로나 이전 3년(2017~2019년) 평균 200개에서 21% 감소한 것으로 나타난다. 구조조정 필요 기업이 코로나 이전 3년보다 5분1이 준 셈이다. 이는 직접적으로는 같은기간 법정관리 대상인 D등급 업체 수가 138개에서 86개로 37.7% 감소했기 때문이다.

금감원 관계자는 “최근 부실징후기업 수의 감소는 (중소기업에 대한) 대출 만기연장 및 이자 상환유예 등 유동성 지원 조치, 기업 실적개선 등이 원인”이라며 “만기연장·상환유예 조치 등으로 기업 자금사정이 개선되면서 연체율은 최저 수준이며, 회생신청도 지속 감소하고 있다”고 설명했다.

금융지원으로 기업대출 연체율은 10월말 0.3%으로 최저 수준을 기록 중이다. 법원통계월보를 보면 2019년 829개까지 치솟았던 회생 신청 기업수도 올해 10월까지 576개로 30.5% 감소했다. 기업 실적도 지난해 하반기부터 업황 개선과 수출 증가세 덕분으로 개선됐다. 올해 9월 상장기업 영업이익은 90조원을 기록, 2019년 대비 75.4% 급증했다.

부실징후기업이 줄어든 이유 가운데 코로나 금융 지원에 주목하는 시각에서는 은행의 정기신용위험평가가 제 기능을 하지 못하는 게 아니냐는 우려도 나온다. 금융권 관계자는 “최근 신용위험평가는 코로나19 피해를 감안해 잣대가 느슨해진 측면이 있다”며 “여기에 금융지원에 따른 착시 현상까지 더해져 금융지원이 종료될 경우 부실 기업이 증가할 수 있다”고 말했다.

앞서 정부는 2020년 4월부터 중소기업과 소상공인에 대한 대출 만기연장 및 이자 상환유예를 시행 중이다. 정부는 내년 3월 이 조치를 끝낼 예정이다. 소상공인 등에 대한 대출·보증 만기연장 및 이자상환유예 규모는 355조2000억원에 달한다.

올해 드러난 부실징후기업에 대한 금융권 신용공여는 9월말 기준 1조3000억원이며, 은행권 신용공여(8000억원)가 대부분이다. 부실징후기업 선정에 따른 은행권 충당금 추가 적립액은 약 1124억원으로 추정됐다. 금감원 관계자는 “부실징후기업에 대한 금융권 신용공여 규모가 크지 않고, 국내은행의 건전성에 미치는 영향도 미미하다”고 말했다.

|

!['7억8000만원' 로또 1등 남편 살해한 여성이 한 말 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122400001t.jpg)