|

16일 체인파트너스의 시장조사·연구 조직인 CP리서치는 증권형 토큰 시장 분석 보고서를 공개했다.

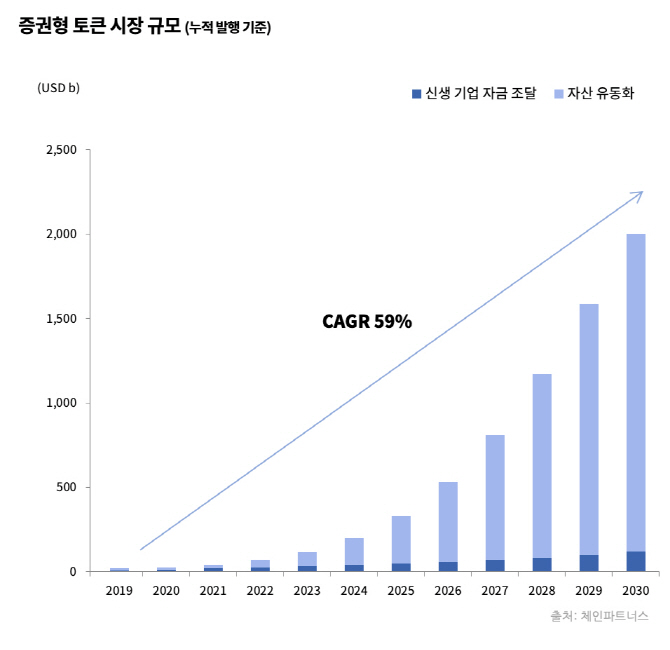

보고서는 2019년은 증권형 토큰 인프라가 태동하는 해가 될 것이라는 전망과 함께 증권형 토큰 시장이 연평균 59%씩 성장해 2030년 2조달러(2240조 원 규모)에 이를 것이라고 예상했다.

증권형 토큰은 각종 자산을 지분 형태로 보유하면서 이를 암호화폐 형태로 저장하는 방식이다. 최근 들어 부동산, 벤처 투자 펀드, 앤디 워홀의 작품 등이 자산 유동화 목적으로 토큰화에 성공한 사례가 속속 등장하고 있다.

보고서는 이런 흐름이 점차 확대될 것으로 예상하면서도, 다만 아직은 실험적 단계에 불과하며 유의미한 성장을 하기 위해서는 시간이 필요하다고 봤다. 또 큰 규모의 성장을 위해서는 기관 자금 유입이 필수적인데, 이를 위한 필수 조건인 명료한 규제 확립, 국제적 표준, 인프라 성숙 등 기반 조건이 갖춰지는 시점을 2025년 이후로 내다봤다.

기반 마련 후에는 신생기업 자금 조달과 자산 유동화 등으로 나뉘어 자산 유동화 증권형 토큰의 비중이 2030년 94%까지 상승할 것이라고 덧붙였다.

주요 핵심 인프라 요소로는 발행, 유통, 보안 영역을 꼽았으며, 특히 발행 부문에서 디지털 자산 시장 규제 방향이 투자자 보호 장치 마련에 집중하면서 디지털 자산 지갑 비트고(Bitgo) 등 디지털 자산 특화 보안 업체를 찾는 수요가 늘어날 것으로 전망했다.

유통 부문에서는 티제로(tZero), 코인베이스(Coinbase) 같은 거래소가 ATS (대체거래소) 라이선스를 획득하거나 이미 해당 라이선스 보유 기업을 인수하며 시장을 선점하고 있고, 토큰 발행 영역에서는 미국 소재 폴리매스(Polymath), 하버(Harbour) 등이 규제를 준수하며 증권형 토큰 발행 전반 서비스를 제공하고 있다고 설명했다.

보고서는 “증권형 토큰이 단기간에 급격히 성장해 전통 금융 기관을 위협할 것이라는 주장에 지나친 기대와 낙관”이라고 설명하고, “24시간 거래, 자산 부분 소유권, 글로벌 자본 시장 접근성 등 증권형 토큰의 장점들이 구현되기 위해서는 시장이 활성화되고 유동성이 풍부해야 하다”며 “시장 활성화는 지켜볼 문제”라고 부연했다.

또 증권형 토큰이 대두됨에 따라 기존 탈중앙화를 지향하던 블록체인 업계가 점차 중앙화되는 경향이 심화될 것이라고 내다봤다.

이 밖에 금융안정위원회(FSB) 보고서를 인용해 자산 유동화 증권형 토큰이 제2의 금융위기를 야기할 수 있다는 우려는 현재로서는 지나친 기우라며 오히려 블록체인 기술을 활용해 불투명한 기존 자산 유동화 증권 시장을 획기적으로 개선할 잠재력이 있다고 평가했다.

![[밑줄 쫙!] 비트코인 사상 최고치 경신...8천만원 돌파](https://board.edaily.co.kr/data/photo/files/HN/H/2020/01/ISSUE_3563.jpg)

![메가캐리어 대한항공…4년 만에 이룬 조원태의 ‘큰 날개'[증시 핫피플]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000069t.jpg)

![‘여대 거른다' 괴담까지…계속되는 ‘동덕여대 사태'[사사건건]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000071t.jpg)

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000001t.jpg)