그때 투자금의 82.5% 까지 원금손실 보장하고, 연 수익률 10%를 기대할 수 있는 펀드상품을 발견하고선 책상을 내리쳤다. 가뜩이나 기대수익률에 대한 눈높이까지 낮췄던 터라, 그는 80억원이라는 거금을 선뜻 맡겼다.

초고액 자산가 A씨의 마음을 사로잡은 이 상품이 유전펀드다. 원유가격 상승세가 지속되면서 5년만에 재등장한 유전펀드가 큰 인기를 끌고 있다.

6일 증권업계에 따르면, 삼성증권(016360)과 KDB대우증권(006800)이 지난달말 공동 판매한 `한국투자 앵커(ANKOR)유전해외자원개발 특별자산투자회사 1호`에 모집규모 3500억원을 웃돈 4200억원이 몰렸다. 청약경쟁률 1.2대1을 기록한 것.

김유회 삼성증권 구조화상품팀장은 "삼성증권 창구에서 1868억원, 대우증권 창구에서 1119억원이 판매됐고 이밖에도 건설공제조합 500억원, 삼성생명 100억원, 삼성화재 50억원 등 법인 등에서 들어왔다"면서 "최근 시장분위기와 청약기간이 4일 밖에 없었던 점을 감안하면 흥행한 것"이라고 말했다.

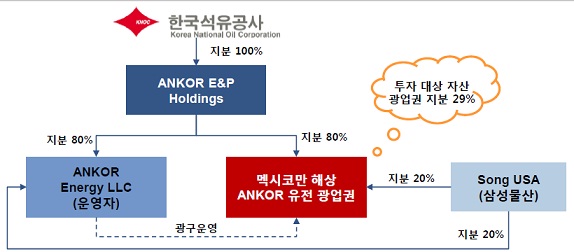

이 유전펀드는 투자자금을 모은 뒤 유전지분을 인수, 그로부터 나오는 수익을 배분하는 구조다. 실제 투자대상은 한국석유공사와 삼성물산이 각각 미국에 설립한 자회사를 통해 8대2로 보유하고 있는 멕시코만 앵커유전이다. 이 유전펀드는 한국석유공사 자회사가 보유하고 있는 지분중 29%를 인수하게 된다. 예상수익률은 연 10%로 높은 수준이며, 만기는 15년(2026년 4월)으로 길지만 오는 3월중 상장될 예정이라 현금화가 가능하다.

|

고액자산가의 경우 이 펀드에서 얻는 소득에 대해 5.5~15.4%까지 분리과세 혜택이 주어진다. 최근 펀드에 대한 세제혜택이 줄어드는 가운데 정부가 에너지 자급률 제고 라는 국가적 목적 달성을 위해 특별히 세제혜택을 부여했다.

김 팀장은 "최근 금융소득이 많아 종합과세에 부담을 갖고 있는 자산가나 정기적으로 투자수익을 회수하고자 하는 고객들의 니즈가 늘고 있다"면서 "여기에 은행권의 낮은 금리과 분산투자를 희망하는 고객층까지 몰리면서 펀드 판매에 불을 당겼다"고 설명했다. 그는 또 "이 유전펀드는 한국무역보험공사의 보험을 통해 투자원금 기준 82.5% 보준을 예정하고 있다"면서 "물론 원금보전은 환위험에 노출돼 있지만, 이에 대비한 헷지수단도 강구됐다"고 덧붙였다.

이번 유전펀드 판매가 흥행을 이룬 것은 5년전 선보인 한국유전 15-1 펀드가 7∼8.5%대 수익률을 내면서 최근 만기를 달성했던 점도 영향을 미쳤다. 특히 개발도상국인 베트남에 위치한 유전에 투자했던 한국유전 15-1 펀드와 달리, 이번에는 정치적·경제적으로 안정된 미국에 위치한 유전에 투자하는 상품으로 인기를 끌었다는 분석이다.

김홍배 삼성증권 영업추진팀장도 "금은 대표적 인플레이션 헤지 수단이지만 변동성이 커서 투자시점 포착이 쉽지 않지만, 유전펀드는 유가변동과 원달러 환율 변동에 대해 일정수준 헤지를 하기 때문에 수익도 추구하면서 달러화 약세, 유가상승 이라는 글로벌 인플레이션을 극복할 수 있는 대안"이라고 말했다.

▶ 관련기사 ◀

☞KDB대우證, 해외선물 투자설명회 개최

☞`홍콩이 뭐길래` 대우·삼성證 엇갈린 행보

☞임기영 KDB대우證 사장②"개인자산 7조 순증 목표"