13일 금융업계에 따르면 영국계 자산운용사인 에버딘에셋매니지먼트는 BS금융(138930)(옛 부산은행)과 DGB금융(옛 대구은행) 주식을 각각 201만 3237주와 138만 4560주를 8일 매수했다. 이로써 이 운용사가 가진 BS금융과 DGB금융의 지분율은 각각 13.38%와 14.71%로 늘었다. BS금융의 경우 에버딘에엣매니지먼트의 지분이 최대 주주인 롯데장학재단 외 8인(13.59%)과 차이가 0.21% 포인트로 좁혀졌다. BS금융 관계자는 “최대 보유 지분율인 15%선까지 추가 매입할 것 같다”며 “시세차익을 노린 주식 매입”이라고 설명했다.

이처럼 두 지방은행이 영국계 큰손의 타깃이 된 것은 추가 상승 매력 때문이란 분석이다. 이들 은행은 시중 은행 대비 대기업에 대한 대출 비중이 적어 자산성장성이 양호하고 향후 성장 잠재력이 크다. 오는 6월 발표 예정인 대기업 신용평가 결과에 영향을 적게 받을 전망이다.

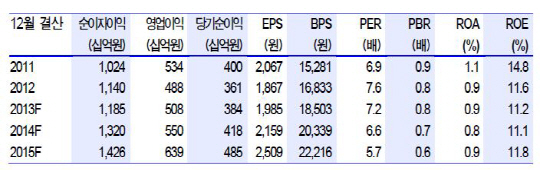

2011년 부산은행이 금융지주화한 BS금융은 1분기 은행권 컨센서스를 상회한 유일한 은행(당기 순익 944억원)이다. 가장 큰 매력은 높은 ROE(자기자본이익률)다. 1분기 ROE는 11.4%로 시중 은행권

|

|

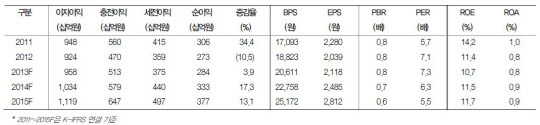

DGB금융은 경쟁은행인 BS금융지주 대비 성장성은 다소 떨어지나 NIM 방어역량 및 자산건성성 측면의 안정성이 양호한 편이다. 올해 대출 성장률이 금융위기 이후 가장 높은 수준을 기록할 전망이다. 위험 산업군인 조선 및 건설업에 대한 대출 비중이 꾸준히 감소한데다 전체 여신에서 차지하는 비중이 매우 낮다. 올해 연간 순이익은 전년 대비 4.5% 증가한 2860억원으로 예상된다. 1분기 ROE는 10.8%다.

DGB은행 또 대구 지역내 시장 점유율이 44%에 달해 주요 고객들의 충성도가 높은 편이다. DGB금융 관계자는 “시중 은행들은 주로 재무재표를 토대로 대출을 하지만 지방은행은 정성적인 평가를 더 많이 한다”며 “상호간에 신뢰가 있기 때문에 영업에 유리한 측면이 많다”고 말했다.

지방 기업의 어음 부도율은 빠르게 안정화되는 추세다. 부산의 경우 3월 어음부도율이 0.21%로 전월 1.09% 대비 크게 하락했고, 대구의 경우도 전월 0.16% 대비 크게 하락한 0.11%를 기록했다. 지방 대도시의 부동산 침체가 일단락되면서 부동산 가격도 안정화 상태.전반적으로 지방경기가 안정을 되찾고 있어 지방은행들의 건전성에 긍정적으로 작용할 것이란 분석이다.

특히 이들 두 지방은행은 우리금융 민영화를 앞두고 계열사인 경남인수 인수를 위해 자존심을 건 대결을 벌이고 있다. 이들은 우리금융 민영화와 관련, 분리매각 가능성 항상 존재하면 M&A 이슈에 항상 노출돼 있는 대표적 은행들이다.

BS금융 관계자는 “지방 은행의 가장 큰 한계가 규모의 경영”이라며 “경남은행을 인수하는 은행이 지방 시장의 주도권을 쥐게 될 것”이라고 말했다. 경남은행이 시장에 매물로 나오기만하면 언제든 매입할 수 있는 준비가 돼 있다고 덧붙였다.

!['120억' 장윤정·도경완의 펜트하우스, 뭐가 다를까?[누구집]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/02/PS26020800099t.jpg)

![女직장상사 집에 드나드는 남편, 부정행위일까요?[양친소]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/02/PS26020800016t.jpg)