|

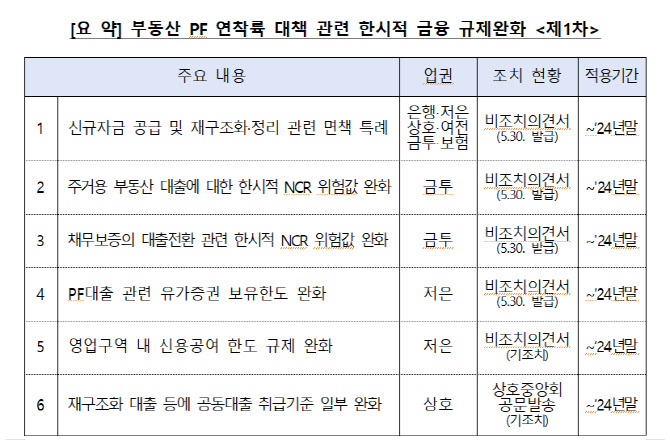

이에 따라 금융회사가 향후 손실 발생 등에 따른 제재 우려 없이 PF 사업장 정리·재구조화, 신규자금 공급 등을 수행할 수 있도록 금융기관 검사 및 제재에 관한 규정에 따른 면책 특례를 적용한다. 또 부동산 PF 정상화 과정에서 증권사의 신규자금 공급과 관련한 유동성·건전성 관리 부담 완화를 위해 종합금융투자사업자가 신규 취급한 국내 주거용 부동산 대출에 대해서는 순자본비율(NCR) 위험값을 한시 완화(60%)한다. 증권사의 경우 3월말 기준 부동산 채무보증을 대출로 전환하는 경우 해당 대출에 대한 NCR 위험값을 32%로 한시 완화한다.

아울러 사업성이 부족한 PF 사업장의 정리?재구조화 또는 정상화 가능 사업장 등에 대한 신규자금 공급 등을 목적으로 하는 PF 부실채권 정리 및 정상화 펀드에 대한 저축은행의 투자를 제도적으로 지원하기 위해, 이와 같은 투자로 인해 저축은행이 유가증권 및 집합투자증권 보유한도를 불가피하게 초과하는 경우 오는 12월 31일까지 상호저축은행법 상의 관련 조치를 면제받을 수 있다. 영업구역 내 의무여신비율 규제도 부실채권을 정리하는 과정에서 동 비율을 5%포인트 이내로 위반하는 경우 연말까지 상호저축은행법상의 관련 조치를 면제토록 했다.

이외에도 경·공매를 통한 PF사업장 재구조화시 신규 사업자 자금을 지원하기 위해 기존 대주인 상호금융조합이 경락잔금대출을 취급할 경우, 공동대출 모범규준의 일부 조항을 연말까지 한시적으로 적용 배제키로 했다. 다만, 이와 같은 적용 배제는 일정 요건을 충족하는 경우에 한해 적용한다.

금융당국은 6월말까지 △신규자금 공급시 자산건전성 ‘정상’ 분류 허용 △PF정상화 지원 등에 대한 K-ICS(위험계수) 합리화 △PF대출 전후 유동성 관리 목적의 RP매도 인정 △신규자금 공급시 사업성 평가기준 완화 등의 규제 완화 조치도 완료할 계획이다.

금융당국 관계자는 “금융당국은 PF 연착륙 대책이 실효성 있게 작동할 수 있도록 부동산 PF 연착륙 대책 점검회의 등 다양한 경로를 통해 금융업권과 긴밀하게 소통하여 현장에서 필요로 하는 인센티브를 추가로 발굴하고, 이에 필요한 규정 개정이나 비조치의견서 발급 등 규제완화 조치를 추진해 나갈 예정”이라고 말했다.

!['36.8억' 박재범이 부모님과 사는 강남 아파트는[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500062t.jpg)

![설에 선물한 상품권, 세금폭탄으로 돌아온 까닭은?[세상만사]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500108t.jpg)

![조상님도 물가 아시겠죠… 며느리가 밀키트 주문한 이유[사(Buy)는 게 뭔지]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500087t.jpg)