최용현 KB증권 연구원은 9일 “ SBS 실적은 한한령 해제 여부에 따라 실적 변화 폭이 크지만 해당 이슈는 불확실성이 크다”며 “그럼에도 하반기 APEC 회담이 예정되어 있는 등 개방 가능성이 아직까지 열려 있다고 판단돼 기대감을 가지고 지켜볼 필요가 있다”고 밝혔다.

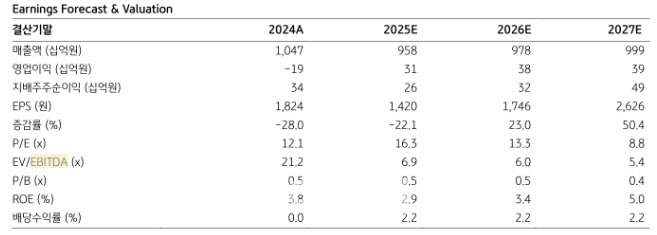

2분기 실적은 영업이익 34억원을 기록해 컨센서스 42억원과 절대값 기준으로 큰 차이가 없을 것이라고 내다봤다.

최 연구원은 “광고는 수요 부진과 시청률 부진 영향으로 전분기 대비 개선되겠으나 전년 대비로는 25% 하락할 것으로 추정한다”며 “별도 기준으로 본다면 현재의 광고 매출 수준에서도 희망퇴직 등 비용 효율화 조치로 분기 영업이익 50억원이 가능할 것으로 예상되나, 2분기에는 대선과 관련된 일회성 콘텐츠 비용이 반영돼 별도 영업이익 34억원을 예상된다”고 짚었다.

자회사 부문의 경우 “광고 경기의 영향을 많이 받아 손익분기점(BEP) 수준에 그칠 것”이라고 진단했다.

그는 “티빙과 웨이브의 합병 속도가 빨라지면서 웨이브 매출 이탈에 대한 우려가 존재한다”면서도 “그러나 웨이브향 매출은 2025년까지 인식될 것으로 예상되고, 넷플릭스 향 매출액이 프리바이(Prebuy) 확대 등을 통해 늘어날 것으로 예상되어 충분히 상쇄할 것”이라고 설명했다. 넷플릭스 Prebuy는 2025년 2편, 2026년 5편으로 추정했다

한편 광고 수요 회복을 기대하는 요인으로 매크로 외에도 콘텐츠를 들 수 있다고 짚었다. 그는 “상반기 콘텐츠 성과는 예상보다 부진했으나 하반기에는 ‘트라이’, ‘우주매리미’, ‘모범택시3’가 공개 예정이므로 광고주의 수요를 불러일으킬 것으로 기대된다”고 말했다.

|

!['120억' 장윤정·도경완의 펜트하우스, 뭐가 다를까?[누구집]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/02/PS26020800099t.jpg)