|

7일 강민국 국민의힘 의원이 금융감독원에서 제출받은 자료에 따르면 지난 2017년부터 올해 7월까지 금융회사에서 횡령 범죄를 저지른 임직원 수는 202명, 이들이 횡령한 금액은 1816억590만원으로 집계됐다. 연도별로 보면 2017년 89억8870만원(45명), 2018년 56억6780만원(37명), 2019년 84억5870만원(27명), 2020년 20억8290만원(31명), 2021년 156억4860만원(20명), 2022년 826억8200만원(30명), 2023년 7월 기준 580억7630만원(12명)으로 집계됐다. 연평균 259억원 가량의 횡령이 발생하고 있다.

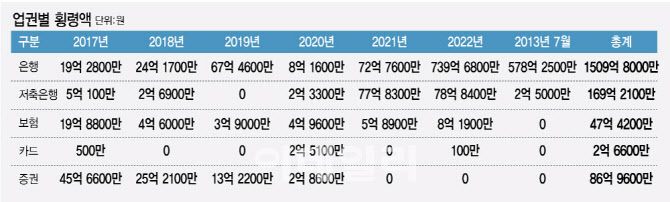

횡령액 기준 업권별로 보면 은행이 1509억8010만원으로 83.1%를 차지, 다른 업권 대비 압도적으로 높은 모습을 보였다. 이어 저축은행 169억2180만원(9.3%), 증권 86억9600만원(4.8%), 보험 47억4200만원(2.6%), 카드 2억6600만원(0.2%) 순이었다. 저축은행 포함시 은행권의 비율은 92.4%로 치솟는다.

|

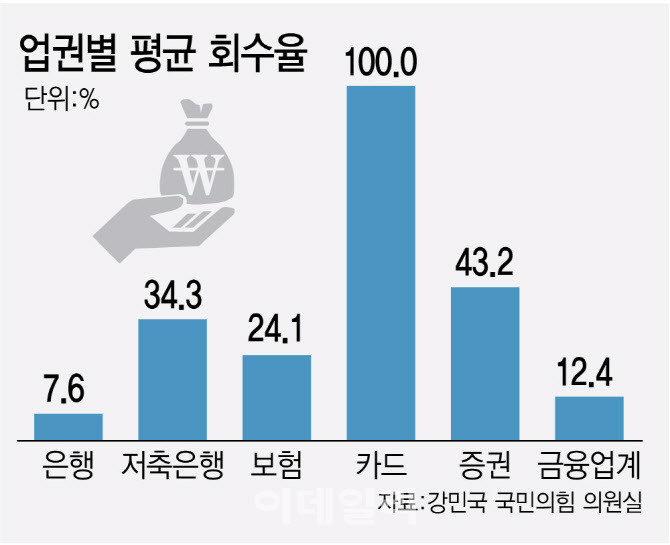

환수된 금액의 성적표는 처참하다. 최근 7년간 환수금은 224억6720만원으로 12.4%에 그친다. 은행권으로 좁히면 114억9820만원으로 7.6%에 불과하다. 지난해 우리은행의 경우 총 712억원의 횡령사건이 터졌지만, 이 중 환수된 금액은 0.7%인 4억9800만원에 불과하다. 우리은행은 최근 분기보고서에서 횡령사건과 관련 ‘회수가능여부가 불확실해 전액 손실처리했다’고 했다.

|

수백억원대의 대규모 횡령사건의 공통점은 수십년간 이어져 왔다는 것이다. 우리은행과 경남은행의 횡령사건은 한 직원이 동일 업무를 10년 이상 맡았다. 우리은행 직원은 10년간 기업개선부에서만 근무하며 약 8년 동안 8회에 걸쳐 횡령을 벌이다 적발됐다. 경남은행 직원 역시 부동산 포르젝트파이낸싱(PF) 업무만 약 15년간 하면서 내부 감시의 소홀한 틈을 타 범행을 벌였다.

올해 발생한 경남은행 횡령 건은 지난해 금융당국의 내부통제 강화 지도 이후에 발생한 사건이어서 충격을 주고 있다. 금융권의 내부 시스템에 허점이 있다는 것이다. 금융사는 ‘금융회사의 지배구조에 관한 법률(지배구조법)’ 24조에 따라 내부통제 시스템을 마련한다. 24조는 금융사가 주주 및 이해관계자 등을 보호하기 위해 금융사 임직원이 직무를 수행할 때 준수해야 할 기준 및 절차를 마련하도록 하고 있다. 다만 의무만 명시하고 있을 뿐 구체적인 규정은 없다. 이런 탓에 횡령사건 발생에도 최고경영진에게 책임을 묻기 어렵다. 실제로 지난 2020년 금감원은 손태승 전 우리금융지주 회장에게 해외금리연계 파생결합펀드(DLF) 사태에 대한 내부통제 책임을 물어 중징계(문책경고)를 내렸으나, 대법원은 금감원의 징계를 취소한 원심을 확정했다. 재판부는 지배구조법상 내부통제는 ‘준수할 의무’가 아닌 ‘마련할 의무’에 제한된다고 판단했다.

이에 따라 금융위원회는 지난 6월 금융회사 내부통제 제도개선 방안을 발표했다. 내부통제 시스템이 실패했을 경우 최고경영자(CEO)에게도 책임을 묻는 ‘책무구조도’ 도입이 골자다. 다만 법안 개정 전이라 경남은행 사태에는 적용할 수 없는 상황이다.

강 의원은 “1년 동안 금융 당국이 연달아 금융권 내부통제 제도개선을 발표하였음에도 오히려 횡령사고가 더 증가하였다는 것은 대책들이 실효성이 떨어진다는 것을 입증하는 것”이라며 “반드시 철저한 관리·감독과 CEO까지 책임을 묻는 강력한 제도개선 방안이 마련돼야 한다”고 말했다.

![한소희·김지원이 픽한 '패딩'…난리 난 이유[누구템]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700120t.jpg)