|

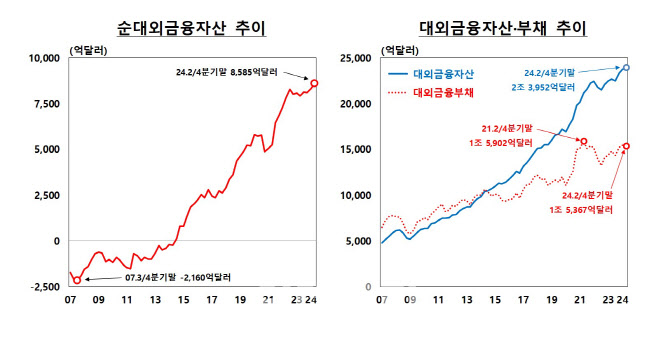

21일 한국은행이 발표한 ‘2024년 2분기 국제투자대조표(잠정)’에 따르면 순대외금융자산은 2분기말 기준 8585억달러(약 1141조 5500억원)로 전분기말(8310억달러) 대비 275억달러(약 36조 5700억원)증가했다. 2분기 연속 증가하며 역대 최고치를 다시 썼다.

순대외자산은 대외금융자산에서 대외금융부채를 뺀 값이다. 이 수치가 플러스를 기록한다는 것은 외국인 등 비거주자가 우리나라에 투자한 금융자산보다 서학개미로 대변되는 개인 및 기관 투자자 등의 국내 거주자가 해외에 투자한 금융자산의 평가액이 그만큼 많다는 뜻이다. 2분기 대외금융자산은 2조 3952억달러, 대외금융부채는 1조 5367억달러로 집계됐다.

대외금융자산은 227억달러 늘며 3분기 연속 증가했다. 증권투자가 279억달러 늘면서 대외금융자산 증가를 이끌었는데, 증권투자액 중 대부분이 해외 주식(276억달러)이었다. 미 증시 호조에 국내 거주자들이 보유한 해외 주식 평가액이 늘면서 해외 주식 잔액이 늘었다.

박성곤 한국은행 경제통계국 국외투자통계팀장은 “우리나라의 대외금융자산 잔액 증가는 거주자의 해외 증권 투자가 작년 4분기부터 3분기 연속 증가한 영향”이라며 “특히 올해 2분기의 경우 해외 주식투자가 거주자의 해외 증권투자의 방향성을 주도하는 경향이 두드러졌다”고 말했다. 이어 “유럽, 일본의 주가 하락에도 미 나스닥은 전고점 돌파행진을 이어갔다. 우리나라 투자자의 미 기술주 등에 대한 매수세도 계속됐다”고 덧붙였다.

|

대외금융부채는 2분기 중 48억달러 줄었다. 원화 약세로 인한 미 달러화 환산액 감소 영향으로 직접투자가 전분기에 비해 53억달러 쪼그라든 2750억달러로 집계됐다. 외국인 등 비거주자의 국내 증권투자액은 9842억달러로 2억달러 늘었다. 이 중 국내 주식투자액이 6078억달러로 89억달러 증가했다. 외국인 주식 투자 증가와 2분기 코스피가 1.9% 오른 데 따른 것이다. 채권 등 부채성증권 잔액은 3765억달러로 87억달러 감소했다. 원화 약세로 미 달러화 환산액이 감소했기 때문이다.

대외채권은 1조 397억달러로 단기채권이 157억달러 줄면서 3월말보다 123억달러 감소했다. 예금취급기관과 중앙은행 중심으로 일시적으로 감소한 것으로 채권투자, 무역신용 등 기타 부문을 중심으로 증가세가 지속되고 있다고 한국은행측은 설명했다.

대외채무는 6583억달러로 92억달러 줄었다. 대외채권에서 대외채무를 뺀 순대외채권은 31억달러(0.8%) 감소한 3815억달러였다. 3분기만에 감소했다.

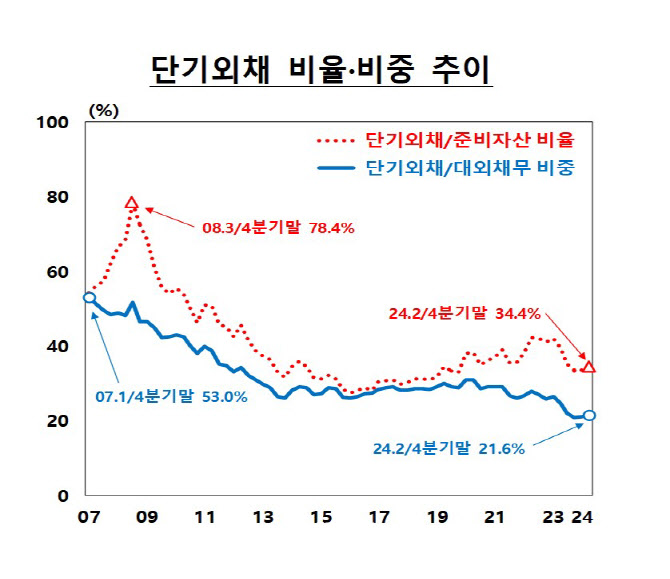

외환보유액 등 준비자산 대비 단기외채 비율은 전분기에 비해 0.8%포인트 오른 34.4%를, 총외채에서 단기외채가 차지하는 비중은 0.4%포인트 오른 21.6%를 각각 기록했다. 이와 관련 박성곤 팀장은 “지난해 큰 폭 하락한 기저효과로 다소 반등했으나 과거 대비 여전히 낮은 수준을 유지하고 있다”며 “외채 건전성과 대외 지급 능력 분야 모두 양호한 모습을 보이고 있다고 할 수 있다”고 했다. 준비자산 대비 단기외채 비율과 총외채에서 단기외채가 차지하는 비중의 과거 5개년도 평균은 각각 37.5%, 27.1%다.

|

!["귀가 먹먹.. 설마?" 아이유도 앓고 있다는 이 질환[건강 칼럼]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112200351t.jpg)