|

은행 대출태도지수는 1분기 5(전망치)를 기록해 세 분기 만에 플러스(+) 전환했다. 지수가 플러스를 보이면 은행의 대출태도가 완화돼 대출 영업을 확대한다는 의미다. 반대로 마이너스(-)로 집계되면 대출태도가 강화돼 대출 영업을 축소한다는 뜻이다. 은행 대출태도지수는 작년 3분기(-2) 마이너스(-) 전환해 4분기(-6)에도 그 흐름이 이어진 바 있다.

가계주택 대출태도지수는 3을 기록했다. 한 분기 만의 플러스 전환이다. 가계일반 대출태도지수도 3을 기록해 작년 2분기(3) 이후 처음으로 플러스로 돌아섰다. 가계 대출태도는 ‘스트레스 총부채원리금상환비율(DSR) 제도’ 등 금융당국의 대출 규제 강화에도 불구하고 주담대 대환대출 인프라 이용 확대 등 영향으로 소폭 완화될 것으로 전망됐다. 금융위원회는 지난달 대환대출 인프라를 활용할 수 있는 대출 범위를 기존 신용대출에서 아파트 주담대, 전세대출까지 확대한 바 있다.

기업 대출태도도 완화될 것으로 예상됐다. 금융당국의 가계대출 규제와 관련해 은행들이 이자 이익 규모를 유지하기 위해 기업으로 눈을 돌렸다. 대기업, 중소기업에 대한 대출태도지수는 각각 8, 6을 기록했다. 대기업은 작년 4분기 -6을 기록해 마이너스였지만, 플러스 흐름으로 돌아섰다. 중소기업의 경우 작년 1분기(3) 이후 처음으로 플러스를 보였다.

|

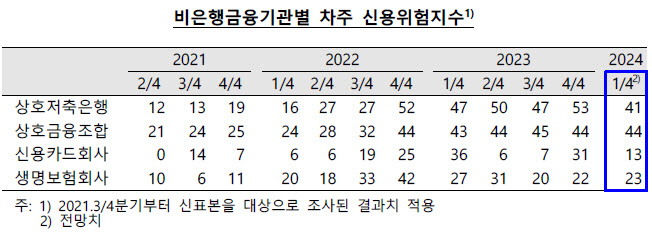

신용위험은 가계와 기업 모두 높은 수준이 지속될 것으로 전망된다. 가계 신용위험은 대출금리 상승에 따른 이자 부담 증대 등 영향을 받아 높은 수준을 유지할 것으로 예상된다. 가계대출 연체율은 2021년말 0.16%, 2022년말 0.24%, 작년 11월말 0.39%로 뚜렷한 증가세를 보이고 있다. 기업은 일부 취약업종 및 영세 자영업자의 채무상환능력 저하 등으로 중소기업을 중심으로 채무상환 부담이 확대될 것으로 보인다.

국내은행의 신용위험지수는 1분기 31을 나타냈다. 작년 △1분기(33) △2분기(34) △3분기(31) △4분기(31)에 이어 30대를 기록했다. 국내은행 신용위험지수는 2021년 내내 10 안팎을 움직이다가 △2022년 2분기 26 △3분기 31 △4분기 41로 꾸준히 오르다 작년부터 30대로 꺾였다. 차주별로 보면 1분기 대기업 신용위험지수는 6, 중소기업은 28, 가계는 28을 나타냈다.

|

반면 생명보험회사는 상대적으로 양호한 여신건전성을 바탕으로 우량고객을 중심으로 대출태도를 다소 완화할 것으로 전망된다. 생명보험회사 대출태도지수는 2로 집계됐다. 2019년 4분기(1) 이후 처음이다.