|

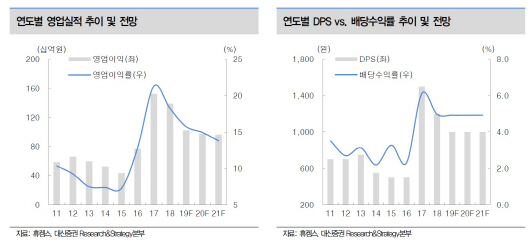

한상원 대신증권 연구원은 “휴켐스의 1분기 영업이익은 전분기대비 146.7% 증가한 288억원으로 시장예상치를 32% 웃돌았다”며 “고객사 제품인 톨루엔디이소시아네이트(TDI) 스프레드에 연동하는 디니트로톨루엔(DNT) 마진이 우려보다 양호했다. TDI 가격이 3월 중순부터 반등했으나, 실제로는 판가 연동 구조상의 시차로 1분기 실적에는 단순 분기 평균 대비 높은 가격 수준이 반영됐다”고 분석했다.

또 모노니트로벤젠(MNB) 판매량이 증가했고 탄소배출권 판매 수익도 호실적을 견인했다는 설명이다. 한 연구원은 “MNB 판매량이 전분대비 15% 증가하면서 이익 개선에 기여했고, 탄소배출권 수익도 66억원을 인식했다”며 “탄소배출권 판매에 따른 영업이익률은 90% 이상에 달한다”고 말했다.

휴켐스의 2분기 영업이익은 전분기대비 5.3% 감소한 269억원을 기록할 것으로 전망했다. 한 연구원은 “고객사들의 정기보수 탓에 2분기 판매량은 전분기대비 7% 감소할 전망”이라면서도 “탄소배출권 판매가 전분기대비 40만톤 증가하면서 감익 폭은 제한적일 것”이라고 내다봤다.

2분기 TDI 가격 전망치는 톤당 2308달러로 예상돼 지난 4월 평균 톤당 2264달러, 5월 현재 2500달러의 가격을 고려하면 무난한 수준이라는 평가다. 한 연구원은 “TDI 스프레드는 BASF 공장 정상화, 중국 증설 등으로 지난해 1분기를 고점으로 하락세를 이어가면서 DNT 마진도 최저 구간에 근접하고 있다”면서도 “다만 공급 증가 영향이 마무리되며 가격이 안정화되고 있어 시장의 우려보다는 양호한 DNT 수익성도 기대 가능할 것”이라고 판단했다.

이어 그는 “휴켐스의 가장 큰 투자 포인트는 배당 매력으로 주당배당금(DPS) 1000원 가정 시 현재 주가 수준에서 배당수익률은 5%로 기대된다”고 덧붙였다.