|

품목별로 자동차(1.1%)와 의류·액세서리(1.5%) 판매가 호조를 보였다. 크리스마스 할인 덕분에 백화점(3.0%) 판매도 전월 대비 큰 폭으로 증가했다. 가구(-1.0%)와 전자제품(-0.3%) 판매점 판매를 제외하고는 모두 증가세를 보인 것이다.

월가에서는 고금리 장기화 여파가 지속한 가운데 가계저축 소진, 학자금 대출 상환 등으로 연말 미국 소비가 둔화할 것으로 예상했다. 하지만 ‘성적표’를 받아보니 달랐다. 지난해말 인플레이션 둔화세가 보인데다 여전히 강한 노동시장이 유지되면서 실질임금 상승에 따라 소비자의 구매력이 유지되고 있는 셈이다. 여기에 ‘피벗’ 기대감에 자산가격이 뜨겁게 상승한 것도 소비 여력을 키운 것으로 해석된다.

에버코어ISI 경제연구소의 딕 리피 전무이사 겸 이코노미스트는 최근 이데일리와 인터뷰에서 “초과저축이 아직 1조~2조달러 범위 내 남아 있어 아직 소비 여력이 있다고 본다”며 “일자리도 한달에 20만개 가깝게 늘고 있고 임금상승과 인플레이션 하락으로 탄탄한 소비가 이어질 것”이라고 평가했다.

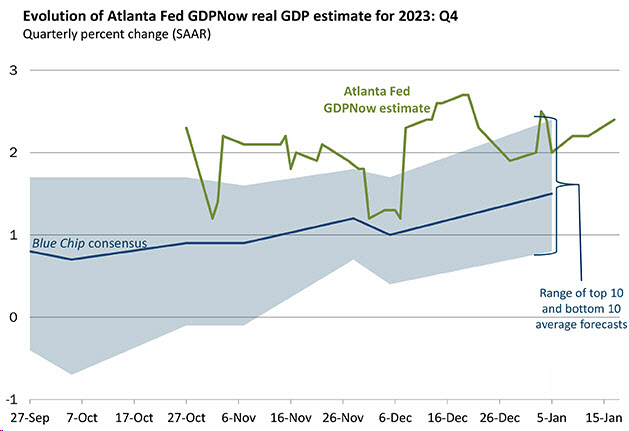

한국과 달리 미국의 소비는 GDP의 3분의 2를 차지하는 점을 고려하면 강한 소비는 미국 경제가 여전히 탄탄한 성장세를 유지하고 있다는 의미다. 미국 침체 가능성이 거의 사라졌다는 낙관론을 더 키웠다. 실제 미 애틀랜타 연방은행의 ‘GDP 나우’는 4분기 국내총생산(GDP) 증가율(전기대비 연율 기준) 추정치를 2.2%에서 2.4%로 높였다. GDP 나우는 대표적인 경제 예상 모델로 새로운 지표가 나올 때마다 수정한다. GDP 나우는 애틀랜타 연은의 공식 전망치는 아니지만, 추후 경기 경로를 참고하는데 많이 쓰인다.

|

미국 경기가 탄탄하다는 것은 분명 ‘굿(good)뉴스’이지만 투자자들에게는 ‘배드(Bad)뉴스’로 작용한다. 시장의 바람과 달리 연준의 ‘피벗’ 시점이 예상보다 늦어질 수 있기 때문이다. 연준의 사실상 2인자로 불리는 크리스토퍼 월러 이사는 전날 브루킹스 연구소 주최 행사에서 “이전 많은 사이클에서 금리 인하는 종종 신속하고 큰 폭으로 이뤄졌지만 이번 사이클은 경제활동과 노동시장이 양호하고 인플레이션이 점차 2%로 낮아지는 상황이어서 과거처럼 빠르게 움직이거나 금리를 빠르게 인하할 이유는 없다”고 밝힌 바 있다.

시카고상품거래소(CME) 페드워치에 따르면 연방기금(FF) 금리 선물 시장에서 오후 4시(미 동부시)기준 연준이 오는 3월에 금리를 인하할 가능성은 59.1%를 기록했다. 불과 몇주 전만해도 90%에 달했는데, 조기 금리 인하 기대감이 상당수 후퇴한 것이다. 모건 스탠리의 이트레이트 트레이딩 및 투자 담당 전무이사 크리스 라킨은 “연준이 이미 금리 인하를 서두를 필요가 없다는 메시지를 계속 강조해왔고, 오늘 소매판매가 예상보다 호조를 보였기 때문에 현 스탠스를 바꿀 필요가 없어진 것으로 보인다”고 평가했다.