MBK파트너스가 코웨이(021240) 매각을 추진한다. 지난 3년간 ‘웅진’을 뗀 코웨이는 승승장구했다. 당시 하이마트(071840)를 포기하고 코웨이에 베팅한 MBK의 판단은 적중했다.

국내 최대 사모펀드(PEF)이자 바이아웃펀드인 MBK는 실적 호조를 바탕으로 4400억원 이상을 배당으로 가져갔고, 코웨이 임직원들에게도 후한 임금 인상을 단행했다.

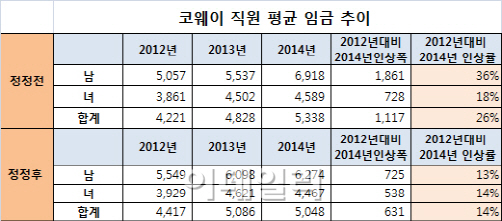

◇ 2년간 평균임금 13%↑·등기이사는 126%↑

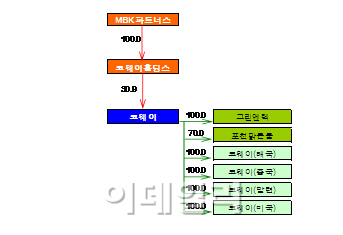

13일 금융감독원에 따르면 MBK파트너스는 2013년 1월 코웨이 지분 30.9%(2382만9150주)를 1조1900억원(주당 5만원)에 인수한 이후 지난해 말까지 불과 2년간 직원 평균임금을 13%(연평균 6.5%)가량 인상했다. 이는 지난해 대기업 평균 임금인상률(5.1%)을 웃도는 수준이다.

|

코웨이 관계자는 “임직원의 임금이 2013~2014년 일회성 성과급 지급으로 급등한 것으로 보여지지만, 실제 직원의 연봉은 연평균 5%수준에서 이뤄지고 있다”고 설명했다.

등기임원들의 연봉 상승세는 더욱 가파르다. 김동현 대표의 지난해 연봉은 5억7300만원으로 웅진 시절 등기임원 1인당 평균 연봉(2억원)에 비해 125.7%(3억7200여만원)나 올랐다. 웅진코웨이 전략기획본부장, 웅진홀딩스 기획조정실장 등을 거쳐 최고재무책임자(CFO)를 역임한 김동현 사장은 2013년 8월 MBK파트너스에 의해 대표로 선임됐다. 전임 홍준기 대표는 2013년 퇴임하면서 33억3000여만원의 거액을 챙기기도 했다. MBK가 피인수기업 임직원들에게 당근책을 제시하며 유연한 관리를 꾀한 결과로 풀이된다.

현재 코웨이의 이사회는 김동현 대표를 비롯해 김병주 MBK파트너스 회장, 윤종하 MBK 부회장, 부재훈 MBK 대표, 박태현 MBK 부사장, 정철웅 감사로 이뤄져 있다. 의사결정에 핵심적 역할을 담당하는 이사진 6명중 4명이 MBK 소속으로 실질적 경영권을 장악하고 있다. 다만 MBK측 이사들은 코웨이로부터 임금을 받지 않고 있다.

◇ MBK, 배당·리파이낸싱으로 4400억 회수

MBK는 코웨이 인수 이후 이익의 60% 이상을 배당하며 투자원금의 상당 부분을 회수했다. 지난 2년간 1100억원을 배당으로 가져갔다. MBK가 세운 특수목적법인(SPC)인 코웨이홀딩스는 지난해 인수금융을 리파이낸싱(차환)하며 3300억원을 주주인 MBK펀드에 배당했다.

|

현재 코웨이의 실적을 기준으로 2조5000억원 내외의 매각 가격은 큰 거품이 아니라는 평가다. 지난해 코웨이의 법인세·이자·감가상각비 차감전 영업이익(EBITDA)은 5780억원을 웃돌았고, 영업활동현금흐름(CF)도 5500억원을 넘어서고 있다. 코웨이 매출의 94%이상이 환경가전부문에서 발생하고, 이 분야 매출의 80% 이상이 장기계약 형태의 렌털이라는 점에서 전체적 매출은 안정적 성장세가 가능하다는 분석이다. 코웨이의 EBITDA마진은 2012년말 20.6%에서 2013년 25.4%, 2014년 26.8%, 2015년 3월말 28.4%까지 높아졌다.

다만 아직까지 말레이시아, 미국, 중국, 태국 등 해외법인과 수처리사업(그린엔텍)에서 연간 2000억원 내외의 매출에 낮은 영업수익성을 기록 중이라 이 부분은 추후 코웨이 인수자에게 남은 과제가 될 전망이다.

▶ 관련기사 ◀

☞ MBK, 코웨이 매각 본격화…'투자안내서' 발송

☞ 잘 나가는 코웨이…고민 깊어지는 MBK

☞ [기업현장을 가다]물없이 누수 검사를? 코웨이의 '혁신'

☞ 코웨이, 분기 영업익 첫 1000억 `돌파`…영업이익률 18.3%

☞ MBK파트너스, 코웨이 차익만 1兆…인수가 '육박'

☞ 국민연금과 손잡은 MBK, 홈플러스 인수 힘얻었다