안현빈 한국투자증권 연구원은 “증시 호조로 올해 순이익이 30% 증가할 것으로 예상하고, 50%를 웃도는 높은 주주 환원율이 두드러질 수 있는 국면인 점도 긍정적”이라며 “2025년 예상 배당수익률은 5.5%, 주주 환원 수익률은 6.4%”라고 말했다.

|

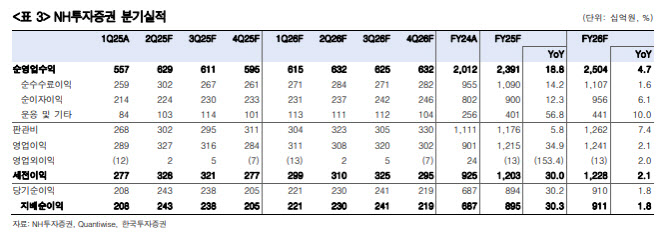

우선 브로커리지 수수료는 1389억원으로 전 분기 대비 18% 증가할 전망이다. 국내주식 위주로 수익이 증가한 점을 고려했다. 여신 관련 이자 수지는 825억원으로 전 분기 대비 8% 증가할 전망이다. 증권 여신 및 예탁금 모두 평잔이 탄탄하게 증가하고 있다.

한편 금융상품 판매 수수료는 266억원으로 목표전환형 랩 위주로 동 기간 소폭 증가했을 것으로 추정했다.

IB 수수료는 1291억원으로 전 분기 대비 20% 증가할 전망이다. 부동산 PF 관련 수익이 탄탄하게 인식된 것으로 추정했다.

한편 운용 손익 및 이자 수지는 2929억원으로 전 분기 대비 48% 증가할 것으로 봤다. 주가지수 상승과 금리 하락으로 주식 운용과 채권 운용 실적이 모두 오름세인 것으로 추정되기 때문이다.

최근 증시 흐름을 고려할 때 3분기에도 브로커리지 수수료와 여신 관련 이자 수지, 운용 손익 위주로 탄탄한 실적이 예상된다는 게 안 연구원의 판단이다.

이에 안 연구원은 NH투자증권에 대해 매수의견을 유지하고 목표주가를 16% 상향 조정했다. 이는 1분기 주당순자산가치(BPS)에 목표 주가순자산비율(PBR) 1.06배를 적용했다. 목표 PBR에 내재된 자기자본이익률(ROE)과 자본비용은 각각 10.9%, 10.4%다.

![전쟁 거의 끝…트럼프 한 마디에 뉴욕증시 일제히 상승[뉴스새벽배송]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000275t.jpg)

![“덩치 큰 남성 지나갈 땐”…아파트 불 지른 뒤 주민 ‘칼부림' 악몽[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000001t.jpg)