그런데 올 상반기 경기가 어렵다고 하면서도 비용 상승의 가격 전가에 대한 위험은 여전하다. 한은은 이달 처음으로 공공요금의 2차 파급효과를 언급했다. 공공요금 인상이 그 인상에 그치는 것이 아니라 여타 상품·서비스 가격에 전가된다는 얘기다.

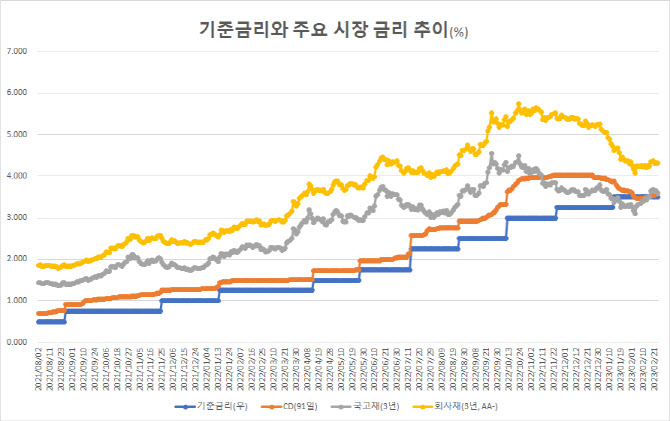

기준금리를 2021년 8월부터 지난 달까지 1년 반 동안 무려 3%포인트나 올렸는데도 왜 이런 현상이 벌어질까. 기준금리 인상이 국고채 등 시장금리를 통해 예금·대출금리까지 뻗어나가 결국 경제주체들의 실물경제까지 얼마나 잘 파급되고 있는가를 생각해봐야 한다.

|

◇ 유동성 공급은 ‘통화정책 정상화’…정부, 금리 인하 압박은 ‘문제 없어’

이창용 한은 총재는 23일 기준금리 동결 직후 기자회견에서 기준금리 인상보다 시장금리가 더 올랐을 때와 그 반대의 경우에 대해 각기 다른 입장을 취했다. 어느 쪽이든 통화정책이 제대로 파급되고 있지 않다는 것인데 이에 대한 생각은 달랐다.

작년 9월말 레고랜드 부도 사태로 기준금리를 인상한 것보다 금융시장이 더 긴축적으로 돌아가자 한은이 나서서 유동성을 공급한 것에 대해 통화정책 파급 경로를 정상화시키는 데 도움이 됐다고 평가했다. 실제로 91일물 양도성 예금증서(CD) 금리는 작년말 4%를 넘어 당시 기준금리(3.25%)보다 75bp(1bp=0.01%포인트)나 급등했다. 통상 기준금리와 CD금리간 스프레드는 20bp로 알려져 있으나 이보다 더 크게 뛴 것이다.

이 총재는 “정부와 한은의 선제적 정책 대응으로 연말 이후 단기 금융시장이 많이 안정됐다고 보고 있다”며 “적격담보증권이 있는 금융회사에 원칙을 갖고 지원하는 것은 통화정책의 파급 경로를 오히려 정상화시키는 데 도움이 되기 때문에 (긴축 정책과 유동성 공급이) 상충되기보다 보완적”이라고 말했다.

이 총재 말대로 단기금융시장은 금새 안정을 찾았다. 사실 그 이상이었다. 연초 단기금융시장의 유동성이 풍부해 국고채 금리는 물론 91일물 CD금리가 기준금리를 하회할 정도로 낮아졌다. 그러다 2월 연방준비제도(Fed·연준) 최종금리 상향 가능성이 커지면서 3년·10년물 국고채 금리, CD금리가 기준금리를 소폭 상회했다.

이 총재는 “한은이 1년 반동안 금리를 3%포인트 올렸는데 CD금리, 회사채 금리도 3%포인트 올라 통화정책이 제대로 작동하고 있다”며 “작년 11월, 12월 단기금융시장이 굉장히 긴축되면서 금리가 올랐던 부분들이 조정되는 국면에 있다. 국고채 3년물, 10년물은 내년, 내후년 이후의 이자율을 반영해 기준금리보다 낮아질 수 있고, 이는 전 세계적인 현상”이라고 평가했다.

|

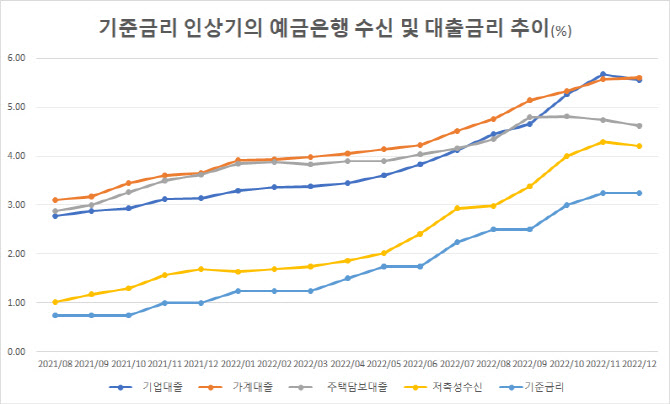

윤석열 대통령과 금융감독원이 나서서 은행의 이자놀이를 압박하면서 주택담보대출 금리 하단이 3%대까지 내려왔다. 5대 은행의 주택담보대출 금리 하단은 4%초반대이지만 카카오뱅크는 3.975%, 케이뱅크는 3.91%로 인터넷 은행의 주담대 금리가 3%대로 내려왔다.

작년 레고랜드 사태 당시 단기 유동성 조치로 통화정책의 파급 경로를 정상화시켰다고 자평했던 총재는 기준금리 만큼 내려 앉은 주담대 등 대출금리에 대해선 별 문제가 없다고 했다. 이 총재는 “정부가 하는 것은 은행의 독점적인 체제를 수정하는 면도 있지만 11월, 12월 기준금리 올린 것 이상으로 단기 금리가 올라가면서 예금·대출금리가 갑자기 더 많이 크게 떴던 것들이 조정되는 측면도 있다”고 설명했다.

조정도 어느 정도이지, 기준금리가 3.5%인데 주담대 금리가 3%대가 된 것은 상식적으로 단순한 조정 그 이상이다. 즉, 기준금리 긴축 기조가 시장금리, 예금·대출금리를 거쳐 실물경제로 파급되는 그 통로가 막혔다는 얘기다.

한 금융시장 관계자는 “정부의 예대금리차 압박에 따른 통화정책 경로 교란을 애써 무시하면서 한은의 유동성 관리를 통한 단기금융시장 안정은 통화정책 경로 정상화로 인정하는 것은 앞뒤가 맞지 않는다”고 밝혔다.

|

이런 현상은 왜 문제가 될까. 총재가 말한 대로 기준금리 3.5%는 충분히 긴축적이다. 총재는 “물가가 올라간 것에 비해 주요국 대비 금리를 평균 이상으로 올렸다”고 말했다.

그런데 기준금리 움직임과는 무관하게 예금·대출금리가 내려간다면 물가를 잡기 어려워진다. 공공요금 인상 등 원가 상승을 쉽게 가격에 전가하려는 움직임이 그 방증이다. 향후 1년 기대인플레이션율도 4%로 두 달 연속 올랐다.

이는 과잉 긴축으로 나타날 수 있다. 기준금리 3.5%가 되면 예금·대출금리도 어느 정도 올라가고 수요가 약해져 물가도 잡히겠구나 생각했던 금통위원들은 ‘아직도 모자라네’하면서 금리를 더 올리려고 할 수도 있다. 최종금리 3.75% 가능성을 열어두자는 금통위원이 1월 3명에서 2월 무려 5명으로 늘어나게 된 이유다.

과잉 긴축의 고통은 결국 국민의 몫이다. 기준금리의 절대 수준이 아니라 통화정책의 파급 경로에 더 주목할 때다. 1970년대 연준이 겪었던 스탑앤고(Stop and go·금리 인상과 인하를 반복, 물가 못 잡아 과잉 긴축된 사례)의 함정은 기준금리가 아니라 경제주체들이 손에 쥘 수 있는 그런 금리에 달려 있을지 모른다.

!['36.8억' 박재범이 부모님과 사는 강남 아파트는[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500062t.jpg)