원·달러 환율이 역사적 고점 수준으로 올라 기대수익률이 낮아진 해외주식·채권은 팔고, 금리가 올라 저렴해진 국내채권은 포트폴리오에 더 담도록 운용 전략을 바꿔서다. 또한 대체투자는 국내·외 모두 비중 확대를 추진한다.

내년부터 해외주식·채권 모두 줄인다…국내채권 34%로 확대

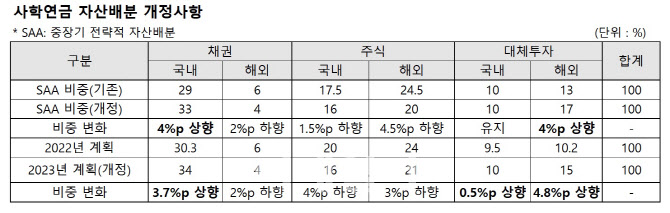

7일 사학연금에 따르면 지난 11월 25일 개정된 자산운용지침에 근거해 국내주식, 해외주식, 해외채권 비중을 줄이고 국내채권, 대체투자 비중을 중장기적으로 늘릴 계획이다.

|

주식은 국내, 해외 모두 비중이 줄어든다. 국내주식 비중은 16%로 1.5%p 줄었고, 해외주식은 20%로 4.5%p 축소됐다. 대체투자의 경우 국내 비중은 10%로 종전 수준을 유지한다. 반면 해외 대체투자는 17%로 4%p 늘어난다.

전략적 자산배분은 각 자산군의 기대수익률과 기대 위험(예상 변동성) 간 상관관계를 반영해서 계량적으로 도출한 효율적 포트폴리오다. 사학연금의 전략적 자산배분 구성이 달라진 것은 각 자산별 기대수익률이 달라졌기 때문이다.

채권은 올해 급격한 금리 인상으로 가격이 저렴해져 기대수익률이 높아졌다. 반면 외화자산은 환율이 이미 역사적 고점 수준으로 오른 데 따라 기대 수익률이 상대적으로 낮아졌다. 올 들어 1400원대까지 치솟았던 원·달러 환율은 최근 1300원대로 내려왔지만, 작년 말(1188.88원)과 비교하면 11.22% 높은 수준이다.

미국의 금리인상 사이클이 완전히 끝나지 않은 만큼 내년에도 ‘슈퍼 달러’가 이어질 가능성은 있지만 달러가치 추가 상승 기대감은 작년 말보다는 상대적으로 적다. 이에 사학연금 국내채권은 추가적으로 담고 외화자산은 줄이는 쪽으로 방향을 수정한 것이다.

사학연금이 연초 이후 지난 10월까지 거둔 누적 수익률은 평잔수익률 기준 -5.7%로 집계됐다. 자산별로는 유독 주식이 국내·해외 모두 ‘마이너스’를 기록했다. 세부적으로는 △국내주식(직접) -21.61% △국내주식(간접) -19.18% △해외주식(간접) -9.89% △해외주식(직접) -4.4%다.

반면 대체투자는 12.55%로 전 자산군 중 유일하게 두자릿수 수익률을 냈다. 채권의 경우 국내는 마이너스인 반면 해외는 플러스 수익률을 냈다. △국내채권(직접) -11.04% △해외채권(간접) 4.75%다.

수익은 대체투자와 해외채권(간접) 부문에서 각각 6309억원과 533억원 발생했다. 반면 손실액은 △국내채권(직접) -6231억원 △국내주식(간접) -5161억원 △국내주식(직접) -3940억원 △해외주식(간접) -2810억원 △해외주식(직접) -1170억원 등 순으로 나타났다.

국공채·회사채 비중 늘어난다…국내·해외주식 모두 비중축소

사학연금이 중장기 자산배분 조정에 나섬에 따라 내년부터 관련 자산군의 비중도 바뀐다. 당장 내년 계획(개정)을 보면 국내채권 비중이 34%로 종전보다 3.7%p 확대되고, 해외 대체투자 비중이 15%로 4.8%p 늘어난다. 국내 대체투자 비중도 10%로 0.5%p 확대된다.

반면 주식은 국내(16%)와 해외(21%) 비중이 각각 4%p, 3%p 축소된다. 가장 비중이 낮아지는 자산은 해외채권(4%)으로, 종전보다 2%p 낮아진다.

사학연금이 기존에 투자한 국내채권 비중은 △국공채 41.4% △회사채 30.0% △금융채 19.7% △특수채 8.9%로 이뤄져있다. 이 비율이 비슷하게 유지되면서 국내채권 비중이 높아지게 된다.

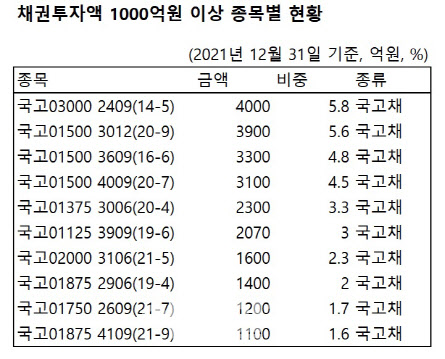

사학연금이 작년 말 기준 1000억원 이상 투자한 주요 국내채권으로는 △국고03000 2409(14-5) 4000억원 △국고01500 3012(20-9) 3900억원 △국고01500 3609(16-6) 3300억원 △국고01500 4009(20-7) 3100억원 △국고01375 3006(20-4) 2300억원 등이 있다.

|

국내주식(직접)의 경우 상장지수펀드(ETF)가 55.2%로 절반을 차지하며 △대형주 40.9% △중형주 2.2% △기타 1.3% △코스닥 0.3% 순이다.

업종별로는 전기·전자가 20%로 가장 많고 △서비스업 5.6% △금융업 3.6% △화학 3.5% △운수장비 3.1% △의약품 1.7% △철강 및 금속 1.0% △유통업 1.0% △통신업 0.8% 등을 차지한다.

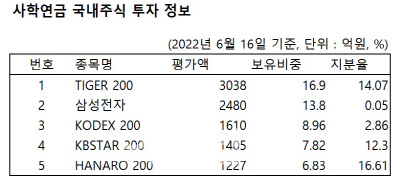

공공데이터포털을 보면 사학연금이 투자한 주요 국내주식으로는 △TIGER 200(지난 6월 16일 기준 평가액 3038억원) △삼성전자(2480억원) △KODEX 200(1610억원) △KBSTAR 200(1405억원) △HANARO 200(1227억원) 등이 있다.

|

!['190억 펜트하우스' 장동건♡고소영의 집 내부 어떤가 봤더니…[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26030800090t.jpg)

!['720만원 복지비' 2주 휴식에 최신장비도 지원하는 이 회사[복지좋소]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26030800141t.jpg)