새로운 재무적 투자자의 대우건설(047040) 주식 매입가격과 이로 인한 금호그룹측 손실, 또 새로운 투자자에게 금호측이 보장해야 하는 수익률이 자구안의 핵심 쟁점이 될 것으로 전망된다.

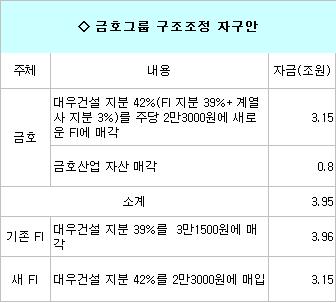

금호그룹은 기존의 재무적 투자자가 보유하고 있는 대우건설 지분 39%와 금호 계열사가 보유하고 있는 주식 2~3% 등 대우건설 지분 약 42%를 새로운 재무적 투자자에게 주당 2만3000원에 매각하는 방안을 추진해 왔다.

|

풋백옵션에 대한 지급 의무가 있는 금호산업(002990)이 자산 매각 등을 통해 약 8000억원의 자금을 조달한다. 대한통운 자사주 매각 계획은 자구안에 포함되지 않은 것으로 확인됐다.

금호가 이렇게 조달한 약 4조원의 자금은 기존 재무적 투자자에게 지급된다. 기존 재무적 투자자의 대우건설 지분을 풋옵션 행사 가격인 3만1500원으로 계산한 금액(3조96000억원)이다.(표 참조)

금호측은 기존 투자자들의 주식 매입시점을 당초 일정(내년 6월)보다 앞당기는 대신 풋백옵션 행사 가격을 소폭 할인하는 방안을 추진하고 있다.

이렇게 되면 대한 기존 투자자에 대한 금호그룹의 풋백옵션 리스크는 해소되지만 새로운 투자자에게 적정한 수익을 보장해야 하는 문제가 남는다.

새로운 투자자는 현재 시가로 1만2000원에 살 수 있는 대우건설 주식을 2만3000원에 매입하게 된다. 주당 1만1000원씩 약 1조5000억원의 손실을 보게 되는 셈. 금호측은 새로운 투자자에게 이 손실을 보전해주는 것과 별도의 수익률까지 보장해야 한다.

금호측은 새로운 재무적 투자자의 수익률을 보장하기 위해 계열사들이 보유한 대우건설 지분 약 30%를 담보로 제공하겠다는 입장을 비치고 있다. 일정 기간동안 약속한 수익을 보장받지 못할 경우 대우건설 주식을 팔아 벌충하는 구조다.

물론 이런 가격 조건들은 금호측이 새로운 재무적 투자자와 약정을 체결해야 하는 다음달 대우건설 주가에 따라 달라질 수 있다.

금융감독당국 고위 관계자는 "금호와 제 3의 투자자간 협상 내용은 아직 확정되지 않았으며 수시로 변하고 있다"며 "다만 금호가 다음달 말까지 자구안을 제출하더라도 주채권은행(산업은행)이 타당성 여부를 면밀하게 따져볼 것"이라고 말했다.

금융감독당국과 산업은행은 금호측 자구안의 실현 가능성이 적을 땐 산업은행 안대로 구조조정을 추진하겠다고 경고하고 있다. 금호측은 또 풋백옵션 행사 시점인 12월15일 이전까지 기존 재무적 투자자에게 건네줄 주식 매각 대금을 모두 확보하고 있어야 한다.

특히 감독당국은 현재 재무적 투자자들의 풋백옵션 리스크가 그대로 새로운 투자자에게 넘어가는 식의 자구안은 받아들일 수 없다는 입장이다. 하지만 자구안의 실현 가능성을 판단하는 문제엔 주관적 요소가 개입될 수밖에 없어 구조조정안을 둘러싼 금호와 주채권은행간 줄다리기는 지속될 것으로 전망된다.

▶ 관련기사 ◀

☞금호, 7월말까지 투자유치안만 확실해도 된다

☞산업銀 `대우건설 넘겨받아도 경영은 금호가`

☞대우건설 풋백옵션 리스크 어떻게 달라지나

![외국행 꿈에 엄마가 걸림돌…친모 살해 뒤 옆에서 잠든 아들[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021200006t.jpg)