[이데일리 신상건 나원식 기자] 구자원 LIG그룹 회장이 본인과 가족이 보유한 경영권을 포함한 LIG손해보험(002550) 지분 전량을 매각한다. LIG건설 기업어음(CP) 투자자에 대한 피해보상 재원을 마련하기 위해서다.

19일 보험업계와 재계에 따르면 LIG손보는 최대주주인 구본상 넥스원 부회장과 특수 관계인 16인이 보유한 주식 1257만 4500주(지분 20.96%)를 전량 매각하는 방안을 검토 중이라고 밝혔다.

구 회장 등 총수 일가는 지난 50여 년간 경영해 온 LIG손보에서 완전히 물러난다는 의미이며, 국내 대형 증권사를 매각주관사로 선정해 본격적인 매각 절차에 들어갈 계획이다.

이는 지난주 발표한 LIG건설 CP 투자자 3차 피해보상 방안에 따라 LIG그룹이 1300억원 규모의 재원마련을 위해 내놓은 후속 조치다. LIG그룹은 올해 초 사재출연을 통해 730억원 규모의 피해보상 조치를 이행했다.

지난 14일부터는 CP투자자 700여 명 전원에 대해 약 1300억원을 추가로 지급하고 있다. 이번 매각에 따라 검찰 공소장에 기재된 전체 피해액 약 2100억 원에 대한 보상이 연말까지 마무리될 전망이다.

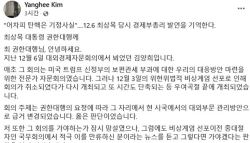

구 회장은 이번 방안을 발표하기 직전 임직원들에게 보낸 메시지를 통해 “LIG손보는 저와 임직원의 피땀이 어려 있는 만큼 영원히 함께 해야 한다는 간절한 마음이 있었다”며 “그러나 투자자 피해보상의 사회적 책임을 다하고 회사의 지속 성장을 위해서는 지분매각이 최선의 방안이라는 결론에 이르게 됐다”고 설명한 바 있다.

총 자산 규모가 18조원에 달하는 대형 손보사인 LIG손보가 매물로 나온 만큼 인수 주체에 따라 국내 손보업계의 지각변동도 불가피할 것으로 보인다. 현재 손보업계에는 삼성화재를 필두로 현대해상, 동부화재, LIG손보 등의 대형 손해보험사들이 큰 축을 이루고 있다. 인수 후보군으로는 범 LG계열이나 우리·신한·하나·KB·NH농협 5대 금융지주사와 대기업 계열 손보사 등이 거론된다.

손보사 관계자는 “LIG손보가 손보업계 상위권에 속해있고 내재가치가 비교적 탄탄한 만큼 매각전이 열기를 띨 것으로 보인다”며 “매각 금액을 고려하면 비은행부분을 강화하려는 금융지주나 보험업을 강화하려는 대기업 계열 손보사들이 관심을 가질 것으로 본다”고 말했다.

또 LIG그룹의 모체 기업이자 핵심 계열사인 LIG손보가 매각 수순을 밟게 됨에 따라 LIG그룹은 LIG넥스원 등 방산, 기술부문 중심으로 사업구조가 재편될 것으로도 예상된다.

LIG그룹 관계자는 “대주주로서의 사회적 책임을 다하기 위해 핵심계열사 매각이라는 어려운 결정을 내린 만큼, 투자자의 아픔이 조금이라도 줄어들었으면 하는 바람”이라고 말했다.

한편 LIG손보는 1959년 범한해상에서 시작해 범한화재, 럭키화재, LG화재로 이름을 바꾼 뒤 2006년 4월 현재의 사명으로 변경했다. 또 자회사로 LIG생명(현 우리아비바생명)을 보유하고 있었지만 2007년 우리금융과 아비바그룹 컨소시엄에 매각한 바 있다.

구자원 회장, LIG손보 지분전량·경영권 매각(종합)

LIG건설 사기성 CP 투자자 피해보상 위해

인수 주체에 따라 업계 지각변동 불가피

ⓒ종합 경제정보 미디어 이데일리 - 상업적 무단전재 & 재배포 금지

![문가비, 침묵 깼다 정우성에 임신으로 결혼 요구한 적 없어[전문]](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122800073t.jpg)