|

흥국생명이 신종자본증권 조기상환(콜옵션)을 연기하면서 한국물에 대한 투자심리가 당분간 위축될 것이란 우려도 제기된다.

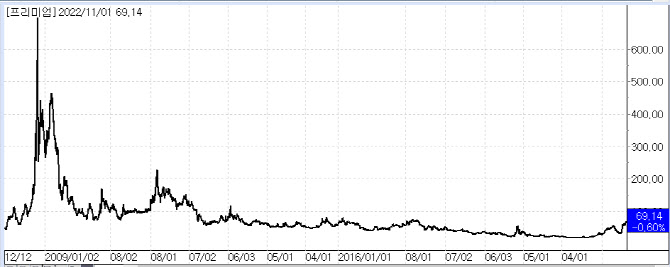

하이투자증권이 1일 발간한 ‘국내 CDS 급등, 신용경색 어디로’라는 제하의 보고서에 따르면 국내 CDS 및 주요 기업들의 CDS의 상승세가 지속되고 있다. 국내 CDS 프리미엄은 간밤 69bp(1bp=0.01%포인트)로 2017년 11월 이후 5년 만에 최고치를 기록하고 있다. 2008년 글로벌 금융위기 당시 700bp 가까이 치솟았던 것을 고려하면 절대적으로 낮은 수준이지만 한 달 새 10bp 넘게 급등하는 등 빠르게 치솟고 있다.

삼성전자(005930), 현대차(005380), KT(030200) 등의 신용 스프레드도 큰 폭으로 상승하고 있다. 삼성전자의 CDS프리미엄은 1일 68bp 가까이 치솟아 올 1월초(21.5bp) 대비 약 세 배 이상 급등했다. 자금경색을 보여주는 또 다른 지표인 3년물 회사채 AA(-) 금리와 3년 국채 금리차인 ‘신용 스프레드’도 미국에 비해 상대적으로 빠르게 상승하고 있다.

이런 상황에서 흥국생명이 전일 11월 9일 콜옵션(조기상환) 만기일에 5억달러 규모의 신종자본증권에 대한 콜옵션 행사를 하지 않기로 한 점도 한국물 투자심리에 부담을 줄 것으로 예측되고 있다. 2009년 우리은행 후순위채 콜옵션 미행사 이후 13년 만의 일이다. 신종자본증권 콜옵션 미행사는 발행사의 자율 선택으로 디폴트는 아니지만 평판을 악화시킬 수 있다는 점에서 투자심리에는 부정적이다.

|

10월 수출이 전년동월비 5.7% 감소, 2년 만에 역성장을 기록하는 등 수출 둔화가 본격화하고 있다. 무역수지 적자 기조도 고착화되는 분위기다. 과거 경상수지가 적자로 전환되거나 흑자폭이 축소되는 시점에 신용경색 현상이 동반돼왔다는 점을 상기할 필요가 있다는 게 박 연구원의 설명이다.

중국 리스크도 우려된다. 중국의 신용 리스크가 국내 신용 리스크로 전이될 여지도 높다는 평가다. 재닛 옐런 재무부 장관이 “채용시장에서 적절한 유동성이 사라지고 있어 우려스럽다”고 밝히는 등 미국의 국채 시장 유동성 부족 우려도 커지고 있다. 달러 강세로 인해 미 국채를 가장 많이 보유하고 있는 일본 정부의 국채 매도, 양적긴축 영향에 따른 것이다.

박 연구원은 이런 상황에선 연방준비제도(Fed·연준)의 피벗(pivot·정책 전환) 시그널이 여부가 중요하다고 평가했다. 11월 연방공개시장위원회(FOMC) 회의에서 일부 피벗 시그널이 나타난다면 미 국채 시장의 유동성 부족 우려가 완화되면서 미 국채 금리와 달러화의 동반 하락이 나타날 수 있고 글로벌 자금 경색 현상도 완화될 공산이 크다는 분석이다.

박 연구원은 “정부와 한국은행의 선제적이고 지속적인 유동성 공급 정책이 당분간 필요하다”며 “한은도 향후 금리정책에 대한 신중한 행보가 예상된다”고 설명했다.

다만 박 연구원은 “국내 신용 리스크 상승세에도 불구하고 국내 주식시장에서 외국인의 순매수세가 강화되고 있고 글로벌 자금 경색 정도를 보여주는 테드 스프레드가 아직 큰 변화를 보여주고 있지 않아 국내 신용경색 리스크의 확산 가능성은 낮다”고 밝혔다.

![여수산단은 좀비 상태...못살리면 한국 산업 무너진다[only 이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031201409t.jpg)

![가정집서 나온 백골 시신...'엽기 부부' 손에 죽은 20대였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031300001t.jpg)