|

현대차그룹이 시장에서 흘러나오던 여러가지 시나리오를 뒤로한 채 지배회사를 택할 수밖에 없었던 복잡한 셈법을 살펴보자.

현대차그룹의 지배구조 개편 목표는 크게 3가지로 볼 수 있다. 적은 자금으로 순환출자 고리를 끊고, 정의선 부회장이 현대모비스를 지배해 경영권을 유지하면서 그룹 내 금융계열사는 계속 보유하는 것이다. 거기다 사회적인 공감대를 이끌어낸다면 금상첨화다.

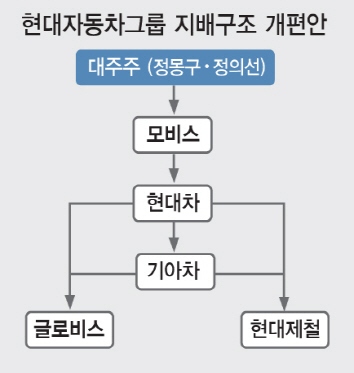

현대차그룹은 모듈과 애프터서비스(AS)부품 사업부문을 떼어낸 현대모비스를 그룹의 최상위 지배회사로 두는 출자구조 재편안을 선택했다. 기아차가 보유 중인 현대모비스 지분 16.9%를 대주주가 매입해 순환출자 고리를 끊는 것도 하나의 방법이 될 수 있었다. 하지만 이는 첫번째 목표인 ‘적은 자금’으로 순환출자 고리를 끊는 방법이 아닌데다 이른바 ‘일감몰아주기’ 규제를 완전히 해소하지 못한다는 문제가 있다.

지주사 시나리오를 적용하면 두가지 조건은 충족할 수 있지만 마지막 목표인 ‘금융계열사 보유’를 달성하진 못했다. 지주사로 전환하면 현대카드, 현대캐피탈 등 금융계열사를 처분해야 하기 때문이다.

재배치된 지분구조를 보면 겉으로는 현대모비스가 지주사 형태를 띠고 있지만 공식적인 지주사가 아니기에 법적인 규제에서 자유로울 수 있다.

지주사 관련 규제는 인수합병(M&A)에도 걸림돌이 될 수 있다. 공정거래법상 지주회사 체제를 갖추게 되면 지주회사 체제 내의 자회사 등이 공동 투자해 타기업을 인수하는 것이 불가능하다.

그러나 인수하려는 기업 규모가 조(兆)단위가 넘는다면 한 계열사가 인수 부담을 모두 지기 어렵다. 실제 현대차그룹이 지난 2011년 현대건설을 인수할 당시 현대차 21.0%, 기아차 5.2%, 현대모비스 8.7% 등 3개 계열 회사가 공동으로 4조9000억원을 나눠냈다.

이번 지배구조 개편으로 존속 현대모비스는 그룹 내 미래기술 리더로 자리잡게 되고, 이에 따라 미래기술 확보를 위해 M&A를 적극 추진할 것으로 보인다. 현대글로비스 역시 안정적인 수익사업 확보를 통해 투자 재원 확충이 가능해지고, 미래 모빌리티 서비스 등 신규 사업에 진출할 것으로 분석된다.

국민연금이라는 큰 산을 넘어야 한다는 현실적이 문제도 고려했을 것이란 분석이다. 국민연금은 현대차(8.1%), 기아차(7.0%), 현대모비스(9.8%), 현대글로비스(10.0%) 지분을 각각 보유하고 있다. 현대차그룹은 삼성물산 합병 사태 여파로 지주사 전환에 있어서 국민연금의 동의를 얻기 어려우리라 판단했을 것으로 보인다.

현대차그룹이 앞으로 넘어야 할 산도 국민연금이다. 현대모비스와 현대글로비스의 임시 주주총회가 5월29일 예정돼 있다. 쟁점은 분할, 합병 비율이다. 현대모비스가 현대글로비스에 넘기는 모듈과 AS사업부문의 가치가 낮게 평가돼 현대모비스 주주들에게 불리한 게 아니냐는 지적이 일부 주주들 사이에서 나오고 있다.

합병은 주총 특별결의 사항으로 의결권 있는 주식을 든 주주가 3분의1 이상 참석하고 참석 지분의 3분의2가 있어야 통과된다. 통상 70~80%가 참석한다고 가정했을 때 현대모비스의 특수관계인 지분율(30.17%)을 고려하면, 외부 주주로부터 적어도 16% 이상 동의를 받아야 하는 상황이기에 국민연금의 판단이 중요하다.

김상조 공정거래위원장은 이번 현대차그룹의 지배구조 개편 방안에 대해 “필요한 타이밍에 올바른 의사결정을 했다”며 “긍정적으로 평가한다”고 이례적인 평을 냈다.

현대차그룹은 사회적인 공감대도 어느정도 이끌어 낸 것으로 보인다. 지주사 전환 시 불거지게 되는 대표적 논란은 대주주의 현물출자와 자사주 활용, 과도한 브랜드 사용료 수취 등이다. 최근 재벌 총수들의 꼼수 경영 승계 등을 바라보는 사회적 시선이 냉담해진 상황에서 정공법을 택함으로써 현대차그룹은 기업 이미지를 높이고 사회적 책임을 강조하는 전략을 펼치는 것으로 업계는 평가했다.

![할머니에 욕정 품은 그놈…교회로 향한 이유는 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122300012t.jpg)

![40년간 아무도 예상치 못한 AI 붐에 대비한 '이 사람'[파워人스토리]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122300015t.jpg)