|

최성환 리서치알은 연구원은 “올해는 선박용 조명기구 부문의 실적 회복뿐 아니라 전기·전자 시스템, 기타 부문에서도 추가성장이 가능할 전망”이라며 “전기·전자 시스템 부문의 성장 요인은 지난해 7월 수주한 460억원 규모의 무인기뢰처리기(MDV·Mine Disposal Vehicle) 매출이 올해와 내년 2년에 걸쳐 반영되기 때문”이라고 밝혔다.

해당 계약은 지난 2012년 7월 한국해양과학기술원과 MDV의 개발을 완료한 뒤 첫 수주다. 최 연구원은 “향후 추가적인 MDV 발주와 함께 원격조종 무인해저장비(ROV·Remotely Operated Vehicle)인 S-ROV 2, S-ROV400, 무인잠수정 등의 추가적인 공급계약도 가능할 것”이라고 내다봤다.

현대로템으로 공급되는 철도 배전반 제품도 동사가 납품 업체 중 시장점유율(MS) 1위를 기록하고 있어 남북철도 사업 진행시 수주 증가가 예상된다. 그는 “올해 기타 매출의 대부분은 자동차용 압력센서 부문에서 발생할 것”이라며 “매출은 아직 연 30억원 규모에 불과했지만 최근 자율주행 시스템이 적용된 차량 보급이 확대되고 있어 향후 고성장이 기대된다”고 분석했다.

올해 연결기준 매출액은 전년 대비 27.6% 증가한 1518억원, 영업이익은 52.6% 늘어난 152억원으로 추정했다. 그는 “지난해 국내 주요 조선사들의 수주량이 전년 대비 66.8% 가량 증가하며 회복세를 보이고 있기 때문에 조명기구 부문에 수혜가 예상된다”며 “지난해 7월 수주한 460억원 규모의 무인 기뢰처리기 공급계약으로 전기·전자시스템 부문에서도 큰 폭의 외형성장이 가능할 것”이라고 언급했다.

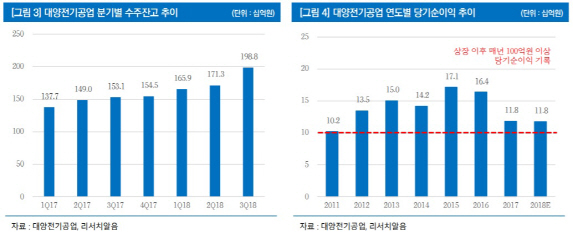

아울러 친(親)주주정책 전환으로 재평가가 기대된다. 최 연구원은 “지난 2011년 상장 이후 매년 100억원 이상의 순이익을 기록하고 있는 우량 업체”라며 “하지만 높은 수익성과 자산가치에도 불구하고 주가는 확연한 저평가 수준에 머물러 있는데, 그 원인을 비(非)친화적인 주주정책에서 찾았다”고 설명했다. 그러면서 “상장 이후 아직까지 단 한차례의 배당도 없었다”며 “최근 주주행동주의 펀드 및 국민연금을 중심으로 주주권익 요구가 거세지고 있어 긍정적인 변화가 기대된다”고 했다.