특히 SK하이닉스의 경우에는 3분기 매출액이 인텔을 제치고 3위에 오를 것으로 예상된다.

|

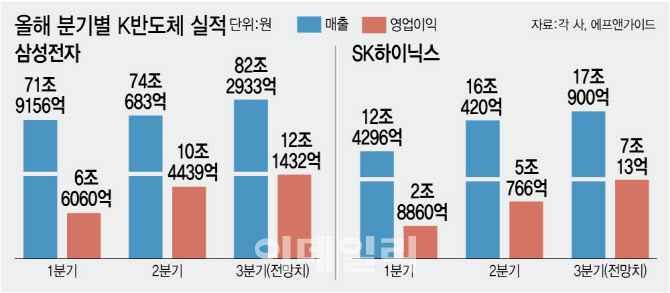

금융정보업체 에프앤가이드에 따르면 증권사 3곳 이상이 예측한 삼성전자 3분기 연결 기준 영업이익 전망치는 12조 1432억원이고, 매출액은 82조 2933억원으로 집계됐다. 전망치는 높았던 기대 탓에 소폭 조정되고 있다. 반도체(DS) 부분 영업이익은 5조 3000억원 내외로 추정된다.

앞서 삼성전자는 올해 1·2분기 시장 예상치를 뛰어넘는 깜짝 실적을 발표한 바 있다. 올해 상반기 영업이익은 17조 500억원으로, 지난해 상반기 영업이익(1조 3100억원)과 비교해 무려 13배 이상 급증했다.

특히 올해 2분기 DS부문은 메모리 업황 회복으로 실적이 대폭 개선됐다. 매출 28조 5600억원, 영업이익 6조 4500억원을 각각 기록했다. DS부문 매출만 놓고 보면 2년 만에 TSMC의 2분기 매출(6735억1000만대만달러·약 28조 3000억원)을 넘어섰다. AI 서버향 고용량 D램 수요가 늘어 공급이 확대됐고, 기업용 SSD 역시 실적에 기여했다.

SK하이닉스는 올해 3분기 매출액이 128억 3400만 달러(17조 900억원)로, 인텔(121억 6000만달러, 약 16조 1900억원)을 앞지르고 엔비디아, 삼성전자에 이어 매출 3위로 뛰어오를 것으로 내다봤다. 옴디아가 반도체 업계 매출을 집계한 이래 처음이다.

SK하이닉스는 올해 2분기 분기 기준 역대 최대 실적을 달성한 바 있다. 5조원대 영업이익을 회복했고, 흑자 전환에 성공하며 분위기를 반전시켰다. 호실적 배경에는 HBM이 주요인으로 꼽힌다. SK하이닉스의 올해 연간 영업이익 예상치는 23조 8000억원으로, 직전 최대인 2018년(20조8438억원) 기록을 6년 만에 갈아치울 것으로 예상된다.

다만 3분기에는 기대했던 PC와 모바일 수요가 회복되지 않아 우려는 남아 있다. PC와 모바일 업체들의 메모리 재고 주수가 12~16주로 증가한 것으로 보인다. 고금리와 고물가로 여전히 스마트폰과 PC 판매가 부진해 IT 수요가 살아나지 못해서다. 삼성전자와 SK하이닉스는 내년에도 보수적인 투자 기조를 지속할 것으로 전망된다. 수요가 있는 AI 서버 위주의 HBM과 선단 D램 전환에 집중하고 있어 일반 D램 가격 하락에 따른 실적 악화 가능성은 낮은 편이다.

미국 빅테크 업체들을 중심으로 한 AI 서버 확보 경쟁은 계속 이어질 전망이다. 내년에도 메모리 반도체 수급은 우호적이다. 고부가가치 제품인 HBM과 eSSD 수요는 견조할 것이고, 엔비디아의 블랙웰 지연에도 메모리 반도체 이익은 유지하리란 예측이 나온다. 신석환 대신증권 연구원은 “중화권과 북미 클라우드 서비스 제공사(CSP)의 일반 서버 투자가 회복되며 DDR5와 HBM과 같은 서버용 D램 가격 상승은 하반기에도 이어질 것”이라고 설명했다.

![쇼핑성지 옛말, 상가 통으로 '임대' 딱지…"팔 수 있다면 20억도 깎죠"[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031100390t.jpg)

![서초구 아파트 19층서 떨어진 여성 시신에 남은 '찔린 상처' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031100013t.jpg)