|

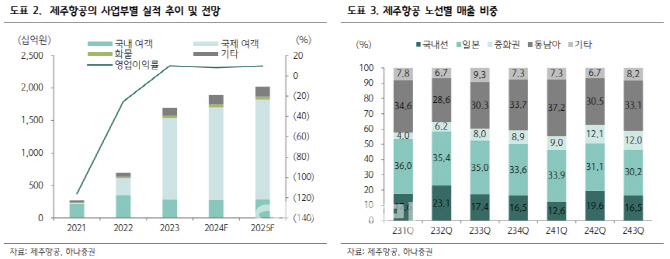

안도현 연구원은 “국제선 운임은 전년 동기 대비 3% 감소하고 전 분기 대비 10% 증가한 킬로미터당 74원이었는데, 운임의 전 분기 반등을 확인했다는 점에서 긍정적”이라며 “3분기에는 일본 지진·엔화 환율 상승 등으로 일본 노선 매출액이 전년 동기 대비 9% 감소했음에도 동남아 노선을 확대하며 매출·수익성 방어에 성공했다”고 분석했다.

안 연구원은 “4분기 국제선 운임은 3분기 대비 4% 낮은 킬로미터당 71원으로 추정하나, 향후 추가적인 하락폭은 크지 않을 것”이라며 “4분기에는 낮아진 유류비 단가가 실적에 본격 반영될 예정이기 때문에 수익성도 3분기와 유사한 수준(영업이익률 8.5%)일 것”이라고 내다봤다.

특히 “중국이 11월 8일부터 한국인 대상 무비자 입국을 허용한다고 밝혔다”며 “2019년 기준 제주항공이 배분받은 중국 운수권은 주 35회(9개 노선)이고, 이 중 중국인 승객 위주인 제주 노선을 제외하면 주 25회(7개 노선)를 보유 중이다. 중국 무비자 시행은 중국 노선 L/F를 제고시키며 매출액보다는 수익성 측면에 보다 긍정적으로 작용할 전망”이라고 짚었다.

안 연구원은 “뿐만 아니라, 중국 여행수요를 신규 창출하면서, 현재 공급과잉 상태인 일본 노선 공급을 중국 노선으로 전환하며 국제선 운임의 하방을 방어하는 역할을 해 줄 것으로 기대한다”며 “제주항공의 주가는 최근 주가 상승에도 아직 추가 상승 여력이 남아있다”고 판단했다.

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000001t.jpg)