27일 S&P글로벌모빌리티는 보고서를 통해 테슬라의 ‘모델Y’ 배터리 원자재 투입 비용이 한 대당 최대 8000달러(약 979만원)까지 오를 수 있다고 전망했다. 벤츠 ‘EQS’ 모델의 경우 1만1000달러(약 1346만원) 급등할 수 있다는 분석도 내놨다.

이는 배터리의 핵심 원자재인 니켈과 코발트 등 주요 광물 가격이 급등하고 있기 때문이다. 러시아의 우크라이나 침공으로 세계 3위 니켈 공급 국가인 러시아에 대한 서방 국가들의 제재가 시작되며 니켈 가격은 불안정한 급등과 조정을 거듭하고 있다. 최근 런던금속거래소에서는 몇 차례 니켈 거래가 중단되기도 했다.

국내 배터리 3사는 호주, 중국 등과 원자재 장기 수급 계약을 맺은 터라 불안정한 가격과 공급망에 당장 영향을 받을 상황은 아니나 문제는 완성차 업계와 경쟁사들의 향후 움직임이다.

안 그래도 가격을 이유로 중국이 주도하고 있는 리튬인산철(LFP) 배터리 채택을 확대하고 있는 완성차 업계가 앞으로 LFP 배터리 채택을 늘릴 가능성이 더 커졌기 때문이다.

국내 배터리사들은 니켈 함량이 높은 삼원계 니켈·코발트·망간(NCM) 배터리에 주력하고 있어 원가 경쟁력에서 밀릴 수밖에 없다.

이미 테슬라와 벤츠 등이 가격 경쟁력을 이유로 LFP 배터리를 채택하기로 한 상황이며 지난해 중국에서는 5년 만에 양극재 수출 물량 중 LFP 출하량이 NCM 출하량을 넘어서기도 했다.

중국의 시장조사업체들이 공동으로 발간한 백서에 따르면 지난해 배터리용 양극재 출하량은 109만 4000톤(t)으로 전년대비 98.5% 증가했고 그 중 리튬인산철(LFP) 양극재 출하량이 45만5000t으로 NCM과 니켈·코발트·알루미늄(NCA) 삼원계 양극재 출하량 42만2000t을 5년 만에 넘어선 것으로 나타났다.

이 때문에 파나소닉은 최근 배터리에 쓰이는 니켈의 양을 절반으로 줄이는 기술을 개발하겠다고 발표하기도 했다. 양극재에 쓰이는 니켈을 다른 광물로 대체해 니켈 의존도를 낮추겠다는 것이다.

또한 미국과 독일의 배터리 관련 스타트업들은 니켈이나 코발트를 사용하지 않는 차세대 배터리를 개발하고 있기도 하다. 현재 기술로는 가격 경쟁력을 갖추지는 못했으나 수년 내 지금 상용화한 배터리와 가격 격차를 좁히겠다는 계획을 세우고 있다.

|

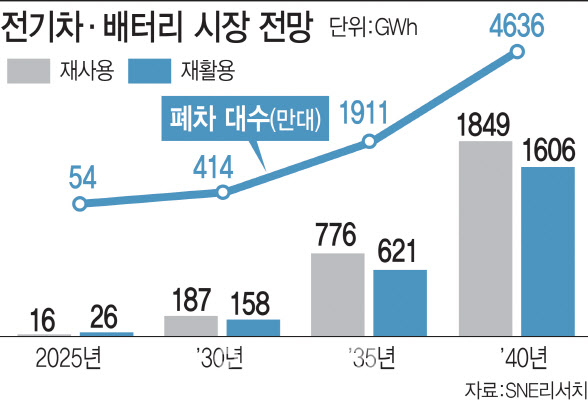

이와 함께 폐배터리 재활용을 통한 원자재 확보에도 주력하고 있다. LG에너지솔루션은 LG화학과 북미 최대 배터리 리사이클링 업체인 ‘라이-사이클’과 함께 배터리 재활용을 통한 니켈 확보에도 나섰다. 또한 LG에너지솔루션은 2025년까지 모든 사업장에 자원 선순환 고리 체계도 구축할 계획이다.

SK이노베이션은 폐배터리 재활용과 관련한 시험설비의 준공을 마치고 올 초 가동에 돌입했다. 하이니켈 배터리에 쓸 수 있는 수산화리튬을 추출하는 것이 목표이며 2024년 상업 가동을 계획하고 있다. 삼성SDI도 폐배터리 재활용 업체 피엠그로우에 지분 투자했다.

삼정KPMG는 최근 ‘배터리 순환경제, 전기차 폐배터리 시장의 부상과 기업의 대응 전략’ 보고서를 통해 전기차 폐배터리 재활용 시장규모가 2025년부터 연평균 33% 성장해 2040년 573억 달러(약 70조 원)를 웃돌 것으로 내다봤다.

홍민성 삼정KPMG 재무자문부문 상무는 “공급망 관리에 대한 중요성이 커지며 배터리 제조사, 자동차 업체 모두가 안정적인 리튬 확보 경쟁에 뛰어든 상황”이라며 “원재료 가격 증가와 유치 경쟁은 더욱 심화하고 배터리 순환경제는 원재료의 안정적 공급이라는 측면에서 더욱 주목받을 것”이라고 설명했다.

![저수지에 떠오른 검은색 가방…네살 배기 시신이었다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120300003t.jpg)