|

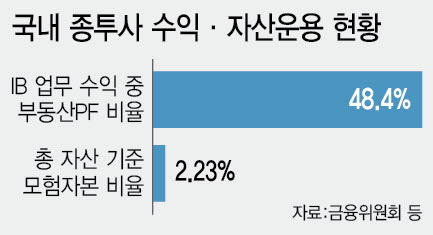

종투사들의 수익·자산운용 구조가 타 일반 증권사들과 유사하고, 특히 IB 업무가 부동산 투자에 치중돼 있어 적극적인 모험자본 공급이 부족하다는 게 당국의 평가다. 실제로 금융위원회에 따르면, 지난해 IB 업무 수익 중 부동산 PF(프로젝트 파이낸싱) 채무보증의 비중은 종투사가 48.4%였고 증권사 전체로 보면 48.0%에 달했다. 종투사의 총자산 중 모험자본 비중은 2.23%로 12.8조원(2024년 9월 기준), 주식 비중은 6%로 36.1조원(2024년 말 기준)에 불과했다.

이는 주요 글로벌 IB들의 행보와도 대비된다. S&P 글로벌에 따르면, IB 부문에서 △ECM(주식자본시장) △DCM(채권자본시장) △인수합병(M&A) △PI(자기자본) 투자 등 여러 포트폴리오를 구성해 안정적인 수익을 창출하고 있다. 특히 해외 점포 수익 비중이 40~50% 내외(골드만삭스 40%·모건스탠리 44%·JP모건 46% 등) 국내 증권사의 10배 수준인 것으로 알려졌다.

종투사들이 모험자본 공급에 소극적인 건, 고위험·고수익에 대한 부담 때문이다. 벤처·스타트업의 잠재성만 보기에는 투자할 근거가 빈약하다는 것이다. 경제 불확실성이 높은 가운데 모험자본에 대한 수요 자체도 적을 수 있다.

증권업계도 이제 막 조직과 역량을 갖추기 시작하는 모양새다. 미래에셋증권 관계자는 “모험자본 관련 제도 개편에 맞춰 투자 및 관리에 대해서 내부적으로 준비 중”이라고 답했다. KB증권 관계자는 “벤처·스타트업 투자에 대한 지속적인 관심이 있다”면서 “구체적인 실행 계획은 시행령 개정안에 대한 입법 예고가 발표돼야 윤곽이 나올 것 같다”고 했다.

이미 발행어음 운용과 프리 IPO(기업공개) 등을 통해 모험자본을 공급하고 있다는 한국투자증권 측은 “당국의 가이드라인에 맞춰 발행어음을 운용 중이며, 현재 수준으로 비춰봤을 때 변동되는 규준을 이행하는 데도 큰 어려움은 없을 것으로 파악한다”면서도 “구체적인 투자 내역은 공개가 어렵다”고 했다.

이달 새롭게 발행어음 인가를 신청한 삼성·키움·신한투자·메리츠·하나증권까지 발행어음 업무가 가능해진다면, 향후 증권사들의 수익 다변화를 기대할 수 있다. 실제로 엄주성 키움증권 대표는 올해 신년사를 통해 “비우호적인 시장환경과 더불어 격화되는 경쟁에 맞서 더욱 도전적이고 혁신적인 자세로 변화해야 한다”며 디지털 전환과 함께 발행어음을 언급하기도 했다.