|

금리가 상승하면 금리 변동 위험에 그대로 노출되는 변동금리 대출자가 직격탄을 맞는다. 기준금리 인상에 따라 변동금리 상품 금리가 오르기 때문이다. 한은에 따르면, 지난해 11월 예금은행의 신규 가계대출 가운데 변동금리 대출 비중이 82.3%에 이른다. 이는 2014년 1월(85.5%) 이후 7년 10개월 만에 최대 기록으로 많은 대출자가 기준금리 인상에 따른 상환부담 증가를 겪는다는 얘기다.

한은은 기준금리가 0.25%포인트 상승하면 가계 이자부담은 연간 3조2000억원 증가한다고 설명했다. 돈 빌린 사람(차주) 1인당 평균 이자액은 연간 16만1000원 가량 늘어나는 것으로 조사됐다. 이는 지난해 9월말 기준 가계대출 규모와 변동금리 비중(73.6%)을 기준으로 산출한 결과로 가계대출 규모가 커지고 변동금리 비중이 증가한 것을 감안하면 실제 부담은 더 클 것으로 예상된다.

전문가들은 ‘고정금리 대출 시대’가 왔다는 데 대체로 동의했다. 정성진 KB국민은행 양제PB센터 팀장은 “고정금리와 변동금리 대출 금리 차이가 적고 앞으로도 추가 금리 인상 가능성이 크기 때문에 고정금리로 갈아타거나 신규로 대출을 받을 때도 고정금리로 받는 게 좋을 것”이라며 “미국이 향후 금리를 3~4번을 올린다고 하고 있어 국내도 앞으로 2~3번의 추가 기준금리 인상이 있을 것 같다”고 말했다.

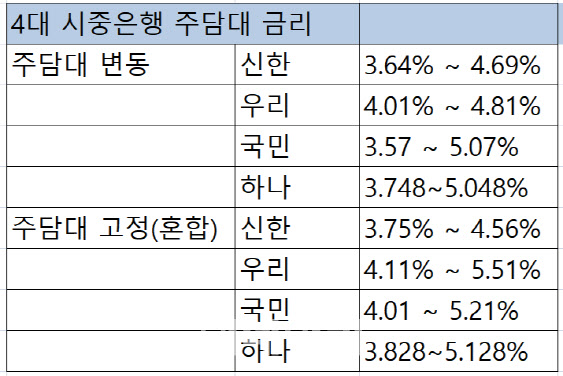

이날 기준으로 4대 시중은행(국민, 신한, 하나, 우리은행)의 코픽스 기준 변동형 주택담보대출 금리는 연 3.57~5.07%수준이다. 반면 고정형(혼합형) 주택담보대출 금리는 연 3.75~5.51%수준이다. 이에 따라 고정형과 변동형의 차이는 하단이 0.18%포인트, 상단이 0.44%포인트다. 지난해 6월말에는 하단과 상단의 차이가 각각 0.55%포인트, 0.53%포인트였다. 하단기준으로 6개월여만에 차이가 0.37%포인트 좁혀진 것이다. 통상 기준금리를 인상할 때 0.25%포인트를 올리기 때문에 1~2번만 올려도 고정금리가 유리해질 수 있다.

다만, ‘대출 환승’을 할 때는 중도상환 수수료 등 제반 비용을 고려할 필요가 있다. 통상 주택담보대출의 경우 대출을 받은 지 3년이 지나지 않으면 약정 기한보다 빨리 대출을 갚았을 때 물어야 하는 중도상환수수료가 있다. 최대 1.2% 정도 수준이다. 은행에 따라 변동금리에서 고정금리로 갈아타는 경우 중도상환수수료를 면제해주는 곳도 있다. 아울러 인지세도 내야 한다. 대출규모에 따라 다른데 1억~10억원 이하일 경우 15만원, 10억원 초과의 경우 35만원이다. 은행과 절반씩 부담하기 때문에 10억원 이하의 대출이라면 대출자는 7만5000원만 내면 된다.

여기에 갈아타는 대출의 한도에도 주의를 기울여야 한다는 조언이다. 금융권 한 관계자는 “대환대출은 신규대출로 취급된다”며 “올해 총부채원리금상환비율(DSR) 규제 강화 등 대출 문턱이 높아져 기존 대출만큼 한도가 안 나올 수 있어 주의해야 한다”고 말했다. 올해부터는 총 대출액이 2억원을 초과하면 연간 원리금 합계액이 연 소득의 40%(은행기준)를 넘어서는 대출을 받을 수 없다.

과도한 대출을 자제해야 한다는 데도 큰 이견이 없다. 이날 고승범 금융위원장은 간부 회의를 통해 “가계, 기업 등 경제주체들이 저금리가 상수(常數)라는 인식에서 벗어나 본격적인 금리상승 국면에 대비해야 한다”며 “민간 스스로 상환부담 증가에 대비해 ‘갚을 수 있는 범위 내에서 빌리고, 조금씩 나누어 갚는 관행’을 통해 불필요한 부채는 줄여 나가야 한다”고 당부했다. 과도한 레버리지를 일으켜 고평가된 자산에 투자하는 위험추구 행위는 자제해야 한다는 주문이다.

![쇼핑성지 옛말, 상가 통으로 '임대' 딱지…"팔 수 있다면 20억도 깎죠"[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031100390t.jpg)

![서초구 아파트 19층서 떨어진 여성 시신에 남은 '찔린 상처' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031100013t.jpg)