대신F&I는 2011년 국제회계기준(K-IFRS)이 도입된 이후 우리금융지주와 별개로 독자 생존했다고 하지만 시장은 모기업의 지원 가능성에 아직도 큰 의미를 두고 있다.

이 때문에 20회 SRE에서 ‘AA’급 기업 중 신용등급 적정성을 묻는 질문에 응답자 중 42명(30.22%·중복응답)이 대신 F&I의 등급이 적정하지 않다고 답했다. ‘AA’급 기업 가운데 가장 많은 표를 받았다.

◇뒷받침할 모기업 ‘약하다’

대신증권(003540) 입장에서는 대신F&I 인수로 사업포트폴리오를 다각화했다. 불경기일 때 증권사는 침체를 보이는 반면 부실채권(NPL)시장은 부실채권이 늘어나 외려 호황기를 맞는다. 서로 보완할 수 있는 사업인 셈이다.

대신F&I는 우리F&I 시절과는 많이 달라졌다. 앞서 언급했듯 모기업의 자산 규모부터 다르다. 게다가 새로운 모기업인 대신증권은 계속되는 불경기에 업황 불황까지 이어지며 실적마저 좋지 않다. 위탁매매가 주 수익원인 대신증권의 수탁수수료는 2011년 2885억원에 이르렀지만 지난해 1188억원으로 2년 새 60% 가까이 줄었다. 올해 상반기의 경우 수탁수수료가 705억원으로 지난해 상반기 832억원 대비 감소했다.

한국기업평가는 모기업이 달라지면서 생긴 우려를 반영, 대신증권의 대신 F&I 인수 절차가 마무리된 5월 곧바로 대신F&I의 신용등급을 ‘A+ 안정적’으로 한단계 낮췄다.한국신용평가와 NICE신용평가는 ‘AA- 부정적’을 유지하며 지켜보겠다는 입장이다.

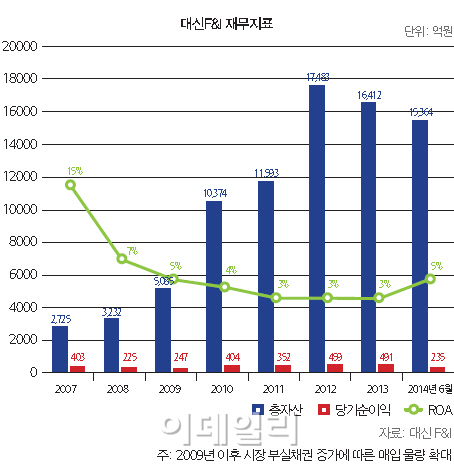

주목할 부분은 NICE신평이 내건 ‘트리거(Trigger)’ 조건이다. NICE신평은 올해 말 기준 총자산규모가 2조원을 밑돌거나 자기자본규모가 4000억원 이상을 충족하지 못할 경우 등급 하향을 고려하겠다는 조건을 달았다.

등급전망(아웃룩)이 ‘부정적’에서 ‘안정적’으로 상향하려면 내년 말 기준 총자산규모가 3조원을 초과하고 2개 사업연도 평균 총자산순이익률(ROA)이 3%를 웃돌아야 한다는 조건도 내걸었다.

NICE신평 측은 지원 가능성이 줄었으니 자체 신용도를 탄탄히 하고 모기업의 지원 가능성을 증자 등의 방식으로 증명하라는 의미라고 설명했다. 6월 말 기준 대신F&I는 ROA가 3%를 넘었지만 자산 1조5364억원, 자기자본 3214억원으로 NICE신평이 제시한 기준에는 미치지 못하고 있다.

이에 대신F&I 측은 부실채권 특성상 몸집을 불리기보다 내실 다지기에 주목해야 한다고 주장했다.

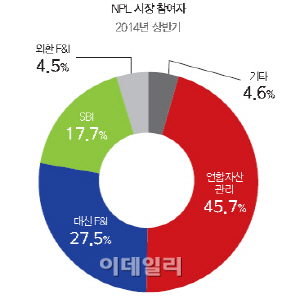

◇NPL, 치열해지는 경쟁·제한적 물량

|

부실채권업체는 은행권 등이 내놓은 부실채권에 가격을 제시해 물량을 받아온다. 경쟁이 치열할수록 가격이 올라가고 이는 곧 부실채권업체의 수익성 악화로 이어질 수 있다.

게다가 이미 새로운 사업자들이 시장에 뛰어들기 전인 2010년 이후부터 기초자산대출원금 대비 매입가인 매입률은 꾸준히 상승하고 있다. 신규 사업자들의 관련 사업 경험이 미숙하다고는 하지만 잠재 위험요소로 충분히 작용할 수 있다.

수익률이 비교적 높은 은행계 일반담보채권 공급이 제한적이라는 점 역시 부담이다. 또 다른 위험 요인으로는 부실채권 대부분이 부동산으로 구성돼 있다는 점이 꼽힌다. 최근 주택담보인정비율(LTV)과 총부채상환비율(DTI)이 상향 조정되며 NPL 회수에 대한 위험이 더 커지고 있다.

한기평은 ‘NPL시장의 구조변화와 향후 전망’ 보고서에서 “부동산 가격 변화는 부실채권 회수 가능성에 큰 영향을 미친다”며 “국내 경제가 저성장·저금리 국면에 들어선 데다 부동산 가격이 하락할 가능성 등을 고려했을 때 부실채권 투자 회수율이 저하될 수 있다”고 언급했다.

대신F&I ROA는 2011년 이후 3%대를 유지하고 있으며 상반기 기준 4.4%대까지 올랐지만 새로운 대주주와 업황에 대한 우려가 겹치며 등급 하향 압력을 받고 있다.

|

▶ 관련기사 ◀

☞대신증권, 미국 국채중개서비스 개시

☞대신證, 순천지점 이전 오픈

☞대신證, 장외채권 1천만원 거래 고객 추첨 현금 지급

![[20th SRE][번외]요우커 600만 시대 수혜기업은?](https://image.edaily.co.kr/images/Photo/files/NP/S/2014/11/PS14111000315t.jpg)