|

이민희 연구원은 “2분기 매출액은 전년 동기 대비 1% 수준으로 소폭 증가한 622억원, 영업이익 98억원을 예상한다”며 “올해 연간 실적은 작년 수준 또는 소폭 감소 가능성이 높아 보인다”고 진단했다.

이 연구원은 “최근 NAND 수요가 취약함을 고려할 때 계속해서 감산이 필요해 보이며, 신규 투자가 미뤄짐은 물론 전환 투자도 속도 조절 가능성이 높다”며 “따라서 상반기 동사 실적은 다소 밋밋한 흐름이 예상되며, 하반기는 상호관세 영향으로 수요 감소가 전망된다”고 짚었다.

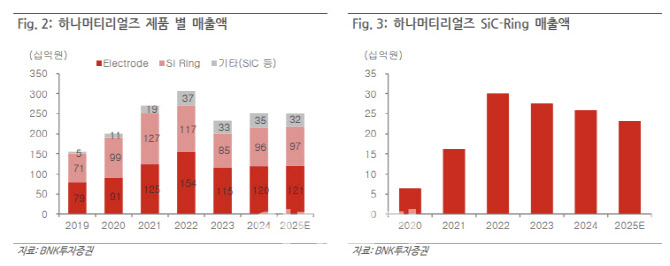

그는 “TEL의 극저온식각장비는 삼성전자 V10부터 본격 공급될 전망인데, P4 fab 가동 시기가 더 미뤄질 가능성이 높아 한동안 테스트용의 제한적인 수주만 기대된다”며 “하나머티리얼즈 SiC-Ring 매출도 3년 연속 감소 예상되는데, 매출 성장을 위해서는 P4 가동이 필요하다”고 판단했다.

이 연구원은 “하나머티리얼즈 주가는 연초 중국 스마트폰 수요 개선과 NAND 재고축적에 따른 현물가격 상승에 따라, 실적 호전 기대를 바탕으로 과거 평균 밸류에이션 수준까지 상승한 바 있다”며 “그러나 최근 수요 개선은 단발성이고, 상호관세 영향으로 하반기 최종 수요 감소가 예상됨을 고려할 때, 실적도 주가도 상승 여력이 낮아 보인다”고 지적했다.

![십자가 비니가 뭐길래?…1400만원 눌러 쓴 올데프 영서[누구템]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/12/PS25121300213t.jpg)