이제 관심은 이렇게 싼 금리로 10조원에 이르는 대규모 자금을 조달한 오라클이 막대한 재원을 어디에 투입할 것인가 하는 것이다.

지난달 30일 오라클이 증권거래위원회(SEC)에 제출한 회사채 발행 신고서(Prospectus)를 보면 회사측은 “기존 기업 전략을 확대하기 위해 특정 기업이나 제품, 서비스, 기술 등을 지속적으로 사들일 것”이라고 했다. 오라클은 특히 인수합병(M&A)에 무게를 뒀다. “보유하고 있는 현금과 현금성 자산, 매각 가능 유가증권, 영업활동으로 창출되는 현금, 회사채 발행 등을 통해 자금을 더 조달해 추가 M&A 재원으로 활용할 수 있다”고 말이다.

|

오라클은 수 년간 M&A를 통해 덩치를 키워왔다. 10년간 약 100건의 M&A를 마쳤고 투입한 자금만 500억달러(약 50조3750억원)에 이른다.

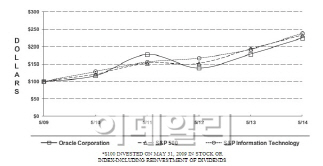

물론 잇단 M&A에도 불구하고 지난 7개 분기동안 평균 매출 성장률은 4%에 그쳤다. 마이너스(-) 성장에 그친 분기도 있었다. 지난해 매출도 고작 3.4% 늘어 동종업종 평균인 8.0%에 크게 못미쳤다. (그래프1 참고)

대세가 되고 있는 클라우드 컴퓨팅으로 사업 초점을 재빠르게 옮겨가지 못한 탓이었다. 이렇게 본다면 클라우드 업체가 오라클의 M&A 먹잇감이 될 가능성이 가장 높다.

지난 4분기 실적 발표 당시 오라클은 클라우드 사업 연 매출 20억달러로 세일즈포스닷컴(Salesforce.com)에 이어 세계 두 번째 클라우드 소프트웨어 벤더가 됐다. 그러나 마크 허드 오라클 대표는 “2위엔 만족하지 못한다”며 “앞으로 클라우드 분야에서 최고가 되기 위해 모든 초점을 다 맞추겠다”고 말해 클라우드 사업을 더 키울 뜻을 분명히 했다.

현재 매출로는 세일즈포스닷컴이 53억달러로, 오라클보다 두 배 이상 높다. 오라클 스스로도 전체 클라우드 시장규모가 내년에 740억달러까지 커질 것으로 보고 있는데 현재 오라클의 점유율은 5%에도 못

|

다행스러운 것은 올들어 클라우드 기업들 몸값이 급락해 M&A가 한결 수월해졌다는 점이다. 베세머(Bessemer) 클라우드 컴퓨팅지수는 석 달전에 비해 14%나 추락했다. (그래프2 참고)

`대세라면` 포기못할 신사업들

또한 앞선 지난달 23일 음식점과 백화점, 대형마트 등 판매정보를 실시간으로 관리해주는 판매시점 관리시스템 공급업체 마이크로스시스템스를 53억달러(약 5조4030억원)에 인수하기로 확정한 오라클로서는 차후에 마이크로스가 속한 수직시장(비슷한 제품이나 서비스들을 개발하는 특정 산업이나 기업 그룹)에서도 M&A 후보를 찾을 것으로 보인다. 차이나 마튼스 독립 소프트웨어 애널리스트는 “케난디(Kenandy), 케이드인 솔루션스(KeyedIn Solutions), 플렉스(Plex), 루트스탁(Rootstock) 등과 같은 SaaS(서비스형 소프트웨어) 제조업체들이 인수대상이 될 것”이라고 점쳤다.

오라클 매출은 정체를 보이고 있지만 소프트웨어 부문만큼은 성장세가 이어지고 있다는 게 근거다. 가트너그룹도 올해 글로벌 IT 투자지출 전망을 하향 조정했지만 기업용 소프트웨어 지출 전망은 유지했다. 6.9%에 이를 것으로 보이는 소프트웨어 성장률은 다른 부문 성장세를 크게 웃돌 것으로 보인다.

또 그동안 투자를 등한시했던 사물인터넷(IoT) 분야를 키우기 위해 대규모 딜에 나설 수 있다는 관측도 나온다. 이 경우 IoT 소프트웨어 플랫폼을 판매하는 재스퍼(Jasper) 등이 인수 대상이 될 전망이다. 재스퍼 경쟁사 엑세다(Axeda)와 에리스 커뮤니케이션스(Aeris Communications) 등도 후보군이 될 수 있는데 덩치가 가장 큰 재스퍼의 기업가치가 10억달러 내외다. 아울러 IoT 활성화를 위해 필요한 네트워킹이나 보안분야에 투자할 수도 있다.

다른 가능성은 빅데이터로 데이터 시각화(data-visualization) 전문업체 태블로(Tableau)나 퀵뷰(Qlikview) 등에 눈독을 들일 가능성이 있다. 오라클은 이미 독자적인 데이터 시각화 소프트웨어를 보유하고 있지만 M&A를 통해 대기업 뿐만 아니

|

아울러 오라클이 헬스케어 분야를 키울 것이라는 관측도 있다. 폴 헤이머만 포레스터리서치 애널리스트는 “오라클은 최근 몇년간 의약품 안전관리 어플업체 렐시스(Relsys)와 임상시험 관리 소프트웨어업체 페이즈 포워드(Phase Forward) 등을 인수하며 이 분야에 상당한 투자를 했다”며 이 부문 투자를 늘려 사업을 키울 여지가 있다고 전망했다.

주주들 눈총도 따갑다

다만 일각에서는 오라클이 이 자금을 M&A보다는 주가 부양에 나설 것으로 보기도 한다. 프랭크 스카보 스트라티바(Strativa) 애널리스트는 “오라클은 수중에 많은 현금을 가지고 있는 만큼 M&A를 위해 자금을 조달할 필요는 없었을 것”이라며 이 자금을 주가를 부양하기 위해 자사주 취득에 쓸 것이라고 내다봤다.

오라클의 주가 수익률이 높지 않아 주주들 불만이 클 것이라는 게 그 이유다. 지난 2009년 5월에 100달러를 투자했다고 가정할 때 스탠더드앤드푸어스(S&P)500지수와 S&P IT지수의 누적 수익률은 132.64%와 138.76%였던 반면 오라클은 124.91%로 벤치마크에 못미쳤다. (그래프3 참고)

오라클은 최근 2분기동안 자사주를 20억달러 어치 매입했다. <시리즈 끝>