|

그는 “동시에 폴란드 K9 2차 물량 매출 반영이 시작되면서 마무리 국면에 있는 폴란드 K9 1차 계약의 매출 감소분을 충분히 상쇄할 전망”이라며 “이를 감안하면 2026년 연간 실적 역시 무리 없이 증익 기조가 이어질 가능성이 높다. 2025년 2분기 기준 지상방산 부문 수주잔고는 31.3조원으로 약 4년치에 해당하는 일감을 보유 중”이라고 진단했다.

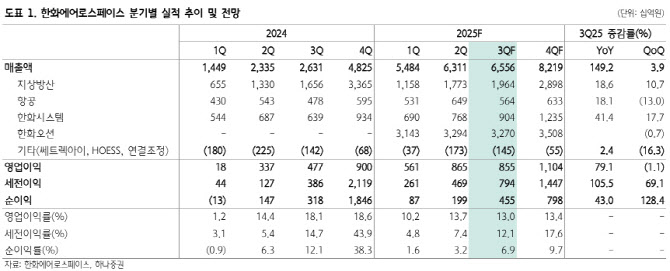

3분기 매출액은 6.6조원으로 전년 대비 149.2% 증가할 것으로 예상했다. 증가율이 크게 확대되는 것은 한화오션(042660)의 연결 반영 효과에 기인한다는 게 채 연구원 설명이다. 채 연구원은 “한화시스템과 항공우주 부문 매출액은 각각 0.9조원·0.6조원으로 전년 대비 41.4%·18.1% 성장할 것으로 예상된다”며 “핵심 사업부인 지상방산 부문의 매출액은 2.0조원으로 18.6% 증가할 전망이다. 지난 분기에 이어 내수의 견조한 성장과 폴란드 1차 K9, 천무 중심의 수출 성장세가 이어질 것으로 예상한다”고 했다.

영업이익은 8548억원으로 전년 대비 79.1% 증가할 것으로 봤다. 이 또한 한화오션의 연결 반영 영향이 크며, 지상방산은 이연된 개발비와 판매비 등 비용 집행 가능성을 반영했다.

채 연구원은 “한 주간 시가총액은 중동 휴전 협상 관련 뉴스와 섹터 간 수급 이동의 영향으로 약 11% 하락했다. 수급 이동은 투자자들의 상대적 선호 변화를 반영하는 만큼 동사 펀더멘털과는 무관한 요인으로 본다”면서도 “휴전 협상 이슈는 미국 주도의 중재 하에 이스라엘-하마스 간 정전 합의 1단계가 가시화되면서 중동지역 무기 수요 둔화 우려를 키운 것으로 해석된다”고 설명했다.

다만 “미국이 제시한 20개 항목의 평화안 가운데 하마스 무장해제 등 핵심 쟁점은 후속 단계에 논의되는 사인이어서 단기간 내 완전한 휴전이나 종전으로 직행할 가능성은 낮다고 판단한다”며 “설령 휴전이 성사되더라도 중장기적으로는 중동 역내 지정학적 불확실성과 안보 자립 수요가 상존하기 때문에 무기 수요의 구조적 둔화는 제한적일 전망”이라고 덧붙였다. 이에 뉴스 흐름과 무관하게 4분기 실적, 2026년 연간 실적은 증익기조가 이어질 전망이며 수주 파이프라인 역시 유효하다는 입장이다.