|

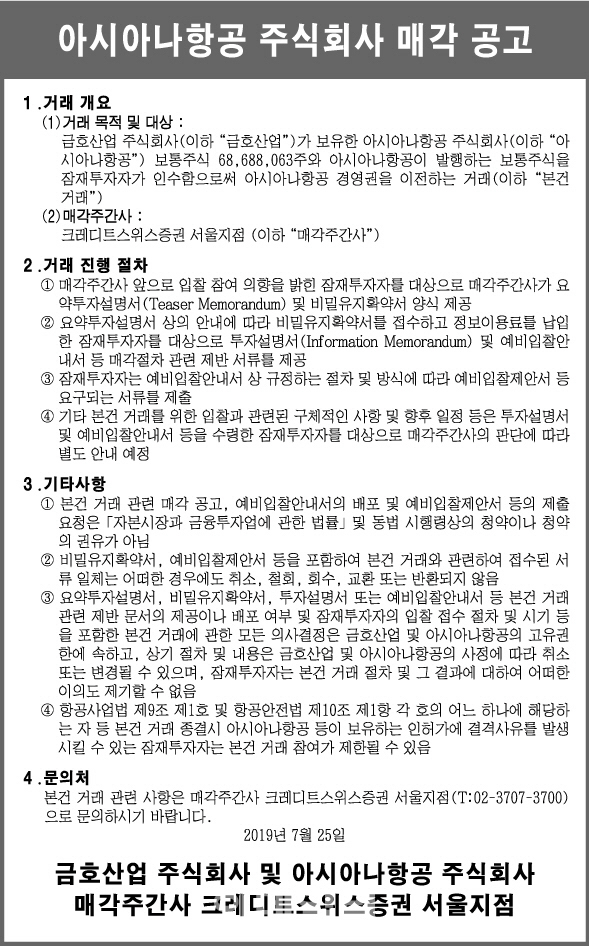

금호산업(002990)은 25일 자사가 보유한 아시아나항공 주식 6868만8063주(31.0%)에 대한 매각 공고를 냈다고 밝혔다.

매각 주간사인 크레디트스위스증권(CS증권)은 아시아나항공 입찰 참여 의향을 밝힌 잠재 투자자를 대상으로 요약투자설명서 및 비밀유지 확약서를 제공할 예정이다. 이후 비밀유지 확약서를 작성한 잠재 투자자를 대상으로 투자설명서(IM) 등 원활한 매각을 위한 전반 서류를 제공할 계획이다.

금호산업 관계자는 “아시아나항공 매각 관련된 모든 의사결정은 금호산업이 매각 주간사 등과 협의하여 진행하고 있으며, 빠른 시일 내에 아시아나항공의 정상적 매각을 위해 최선의 노력을 다하고 있다”고 말했다.

아시아나항공 매각은 투자자들로부터 인수의향서(LOI)를 받아 인수협상대상 후보군(쇼트리스트)을 추리는 예비입찰을 9월까지 마친 뒤 10월께 본입찰이 진행될 것으로 예상된다. 이르면 연내 우선협상대상자 선정과 본계약 체결까지 매각 작업을 모두 마무리할 수 있을 것으로 보인다.

전날 아시아나항공 주가(6520원) 기준 구주 인수대금은 4500억원 수준이다. 신주 발행액에 경영권 프리미엄(20∼30%)까지 얹으면 1조원 이상이 될 것으로 추정된다.

금호산업은 아시아나항공과 함께 에어서울, 에어부산(298690), 아시아나IDT(267850)[267850] 등 6개 자회사까지 ‘통매각 방식’으로 매각을 진행할 방침이다. 이에 매각 가격은 1조5000억원 안팎까지 늘어날 것으로 보인다.

아시아나항공은 대한항공에 이은 국내 2위 항공사다. 면허사업으로 진입 장벽이 높은 항공산업 진출을 노리는 기업에는 매력적인 매물이 될 수 있을 것으로 보인다.

아시아나항공의 7조원이 넘는 부채를 떠안아야 해 자금력이 풍부한 대기업들이 유력한 인수 후보군으로 거론된다. 재계는 아시아나항공 인수전에는 SK, 한화, CJ, 애경 등 기업이 인수전에 뛰어들 것으로 관측하지만, 현재 공식적으로 참여의사를 밝힌 곳은 애경뿐이다. 이 밖의 기업은 모두 “관심이 없다”며 의지를 보이지 않고 있다.

|