|

셀비온과 인스피언, 한켐은 일반투자자 청약을 마무리한 만큼 상장 준비에 돌입했다. 셀비온은 16일 코스닥 시장에 상장하며 인스피언은 18일, 한켐은 22일로 예정돼 있다.

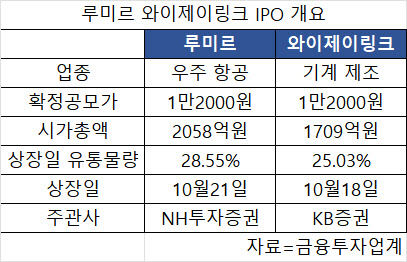

오는 10일에는 루미르와 와이제이링크도 일반투자자 대상 공모주 청약에 돌입한다. 루미르는 위성개발 전문 기업으로 수요예측 이후 공모가를 희망밴드의 하단에 못 미치는 1만 2000원으로 확정했다. 공모가가 밴드에 미치지 못한 올해 첫 케이스로, 고평가 논란에 수요예측이 부진했다. 주관사는 NH투자증권이다.

같은 날 청약에 나선 와이제이링크는 밴드 상단을 초과한 1만 2000원에 공모가를 공시했다. 고성능 전자제품 제조 공정에 적용되는 SMT(Surface Mounting Technology) 장비를 개발, 제조, 판매하는 기업으로 국내외 기관들로부터 총 2296건의 신청으로 21억 3752만 8000주가 접수돼 800.57대 1의 수요예측 경쟁률을 기록했다. 주관사는 KB증권이다.

초반 IPO에 나선 기업들의 성적이 나쁘지 않은 상황으로 한편에서는 IPO 시장이 다시 활기를 찾을 것이라는 기대도 나온다. 특히 3분기 IPO 종목수는 전녀대비 줄었으나 공모금액 규모는 증가세를 보였던데다 수요예측 경쟁률도 상대적으로 상승세를 보였기 때문이다. 국내 증시가 아직 침체기를 벗어나지 못했지만 금리 사이클이 인하기로 접어들었고 투자자예탁금 등이 증가세를 나타내고 있는 점도 긍정적이라는 평가다.

박세라 대신증권 연구원은 “공모주 시장의 유동성 지표를 보여주는 투자자예탁금과 CMA 잔고가 견조한 성장세를 유지하고 있으며 청약증거금의 경우 올해 3분기 누적 기준으로 286조원을 기록하는 등 긍정적인 흐름이 이어지고 있다”며 “1분기 과열됐던 IPO 시장이 하향 안정화되고 있는데다 이달에는 21개 기업이 공모주 청약에 나서며 활기를 넣어줄 재료가 될 것”이라 예상했다.

![가정집서 나온 백골 시신...'엽기 부부' 손에 죽은 20대였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031300001t.jpg)