|

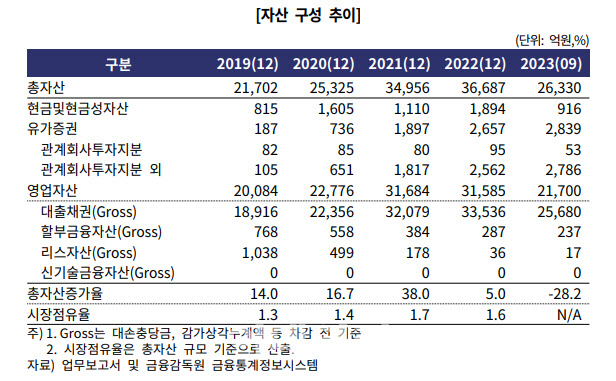

오케이캐피탈의 총자산 기준 시장점유율은 2022년 1.6%에서 2023년 6월 말 1.3%로 약화되는 모습을 보이고 있다. 2019년~2021년에는 부동산금융 확대에 힘입어 총자산이 연평균 22.5% 성장했으나, 2022년 이후 자금조달 여건 저하, 부동산 시장 위축, 리스크 관리 주력에 따른 신규 취급 감소로 자산 성장세가 크게 둔화됐기 때문이다.

윤희경 한기평 연구원은 “지난해에는 총자산 증가율이 5.0%에 그쳤으며, 올 들어서는 3분기 누적 기준 총자산 증가율이 -28.2%를 기록했다”며 “부동산 경기 저하에 따른 리스크 관리 강화가 지속될 것으로 예상됨에 따라 단기간 내 시장점유율이 제고되기는 쉽지 않을 전망”이라고 밝혔다.

대손비용 증가로 수익성도 크게 저하됐다. 올해 조달금리 상승과 영업자산 감소에 따른 이자마진 감소로 3분기 누적 기준 충당금적립전영업이익(PPOP)이 전년 동기 대비 28.7% 감소한 1296억원으로 집계됐다. 대손비용이 크게 확대(2793억원)됨에 따라 1213억원의 순손실을 기록했다.

영업자산의 큰 비중을 차지하고 있는 부동산PF 관련 대출의 부실도 증가세를 보인다. 2023년 9월말 기준 1개월이상연체율, 요주의이하여신비율, 고정이하여신비율은 각각 11.5%, 25.3%, 10.5%로, 전년 말(4.0%, 9.5%, 2.6%) 대비 크게 상승했다.

윤 연구원은 “올해 9월 말 기준 자기자본 대비 브릿지론 비중이 147.8%로 특히 브릿지론 비중이 높은 점이 리스크 요인”이라며 “본 PF 대출의 평균 공정률은 49.6%, 분양률 60% 미만인 사업장 비중은 46.1%(분양전 포함, 비분양대상 제외 기준)로, 준공리스크와 분양리스크가 내재돼 있는 상태”라고 설명했다.

이어 “부동산 PF 관련 대출에 대한 보수적인 자산건전성 분류와 대손충당금 적립을 감안하면 수익성 및 자산건전성 저하세가 둔화될 수 있다”며 “고금리 및 부동산 경기 침체가 지속되고 있어 수익성 및 자산건전성 회복이 지연될 경우 신용도 하방압력이 증가할 가능성이 높다”고 덧붙였다.

한기평은 오케이캐피탈의 등급 상향 조정 검토 요인으로 ‘시장지배력 제고’, ‘수익성 및 자산건전성 개선’ 등을 제시했다.

|