12일 P2P 업체 중 개인신용부문 대출 1위인 렌딧이 그동안의 대출을 분석한 결과, 신용정보회사(CB)가 평가한 신용등급 1~3등급의 고신용자가 41.8%를 차지한 것으로 나타났다. 렌딧은 지난 2015년 5월 서비스를 시작한 후 올해 3월까지 총 367억원, 2652건의 대출을 집행했다 나머지 58.2%는 4~7등급의 중신용자였다.

렌딧 관계자는 “그동안 P2P 대출은 중신용자만 사용하는 것으로 알려졌지만 대출을 분석해본 결과 고신용자 비중이 절반에 가까웠다”며 “온라인 비대면 서비스를 제공해 빠르고 편리하면서 카드론이나 저축은행보다 합리적인 금리에 대출을 받을 수 있기 때문인 것으로 보인다”고 말했다.

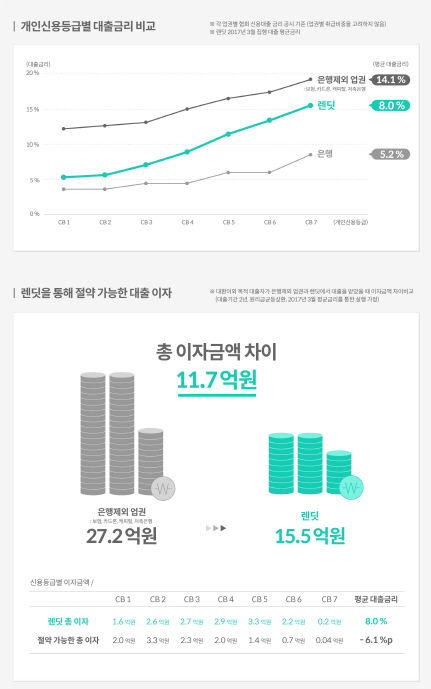

실제 업권별 협회 공시 자료를 보면 은행을 제외한 보험, 카드론, 캐피탈, 저축은행의 평균 대출금리는 14.1%인데 반해 렌딧의 금리는 8.0% 수준이다. 은행 대출금리가 5.2%로 가장 낮지만, 문턱이 높고 대출심사가 깐깐하다는 점에서 P2P업체로 눈을 돌리는 고신용자가 상당하다. 고신용자의 대출 목적은 대환보다는 생활자금 위주의 가계대출인 것으로 나타났다.

전체 렌딧 대출자들의 대출목적 1위는 대환대출로 47.6%를 차지했다. 이어 가계대출, 보증금대출, 결혼비용, 자동차구입, 의료자금 등의 순으로 집계됐다.

업권별 대환대출 비율을 보면 카드론에서 갈아타는 경우가 52.4%로 가장 많았고 저축은행(20.8%), 캐피탈(18.7%), 대부업(6.9%), 보험(1.2%) 순이었다.

대환대출 고객이 대환 전 부담하던 평균금리는 20.4%로 이 중에는 30%가 넘는 고금리를 내고 있던 고객도 있었다. 이들이 렌딧을 통해 기존 대출을 대환하며 제공받은 평균 금리는 11.1%로, 평균 9.3%포인트 낮아졌다.

업권별로 대환 전후 평균 금리를 비교해 보면 대부업이 대환 전 29.9%에서 대환 후 11.2%로 18.7%포인트 감소해 가장 큰 차이를 보였다. 저축은행이 16.5%포인트, 카드론 6.7%포인트, 캐피탈 4.8%포인트, 보험 2.3%포인트였다.

실제 납입한 이자비용을 2년 약정, 원리금 균등상환 방식으로 가정해 환산하면 전체 대환대출 고객이 대환 전에 부담해야 했던 이자비용은 2년간 총 35억7000만원이지만, 렌딧을 통해 대환한 후 2년간의 이자비용이 19억4000만원으로 줄어든다. 총 16억3000만원의 이자를 절약하는 셈이다.

김성준 렌딧 대표는 “그간 P2P에서 중금리대출을 받을 수 있는 사람이 2금융권에서 고금리대출을 받는 경우가 많았다”며 “앞으로 더욱 정교하고 합리적인 중금리대출을 제공해 가계부채의 질적 개선 효과를 더욱 높여 가겠다”고 말했다.

|