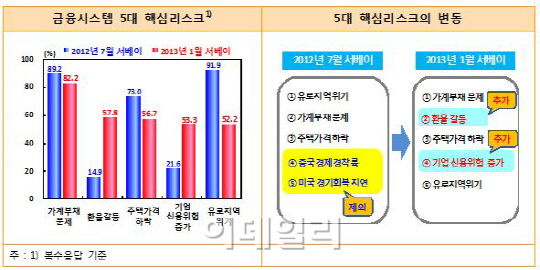

18일 한국은행이 내놓은 `시스템적 위험 서베이` 결과로는 금융시장 전문가들은 금융시스템 5대 핵심위험으로 가계부채 문제(82.2%) 환율갈등(57.8%) 주택가격 하락(56.7%) 기업 신용위험 증가(53.3%), 유로지역 위기(52.2%)를 꼽았다. 이는 한은이 이달 중 국내외 금융기관 실무 전문가 90명을 대상으로 조사한 결과다. 시스템 위험이란 전체 금융시스템이 마비될 정도로 큰 충격을 주면서 개별 금융기관 차원에서는 대응하기 어려운 위기 상태를 뜻한다.

|

최병오 한은 거시건전성분석국 과장은 “가계부채 위험은 오래전부터 지적된 문제였지만 여전히 해결에 대해서는 불확실하다고 판단하고 있다”며 “환율을 둘러싼 갈등 탓에 국제 금융시장 불확실성이 커지고 있고, 경기 부진에 따른 기업 수익성 악화와 자금조달이 쉽지 않은 상황에 대해서도 불안감이 커진 결과”라고 설명했다.

응답자들은 가계부채와 주택가격 하락은 금융시스템에 미치는 영향력이 크고 발생확률도 높게 봤다. 환율갈등이나 기업 신용위험은 발행확률은 높지만, 영향력은 중간 정도로 평가했다.

응답 기관별로는 국내 조사대상자는 가계부채 문제, 해외 조사대상자는 유로지역 위기를 가장 많이 선택했다. 금융기관은 금융기관 수익성 악화에 대해 가장 걱정했고, 금융시장 참가자는 금융시장 가격변동에 영향이 큰 미국 경기회복 지연이나 외국 자본 유출입을 핵심 리스크로 인식했다.

개별 금융기관이 대응하기 가장 어려운 위험으로는 은행과 비은행은 각각 기업 신용위험 상승과 가계 부채 문제라고 답했고, 금융시장 참가자와 해외 조사대상자는 각각 환율갈등과 유로지역 위기라고 응답했다.

시스템 위기가 발생할 가능성에 대해서는 6개월 전보다 낮게 평가했다. 1년 내 시스템 위기가 생길 가능성에 낮다는 응답이 52%로 높다(16.7%)는 응답보다 세배 이상 많았고 특히 해외 조사대상자 가운데 87.5%는 낮다고 판단했다. 지난해 7월과 비교하면 발생가능성이 낮다고 답한 비중은 19.8%포인트 상승했다. 높다는 응답비중은 10.4%포인트 하락했다.

3년 내 위기가 발생할 가능성을 놓고서는 낮다(27.8%)는 응답이 높다(26.6%)를 웃돌았다. 지난 7월에는 3년 내 위기가 발생할 가능성이 크다는 응답이 52.7%로 절반을 넘었다.

앞으로 3년간 금융시스템 안정성에 대한 신뢰도는 44.4%가 높다고 답했고 7.8%만 낮다고 했다. 높다는 응답비중이 이전 조사보다 5.2%포인트 상승했고 낮다는 대답은 8.4%포인트 하락해 금융시스템 안정성에 대한 신뢰도가 개선됐다.

![가정집서 나온 백골 시신...'엽기 부부' 손에 죽은 20대였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031300001t.jpg)