|

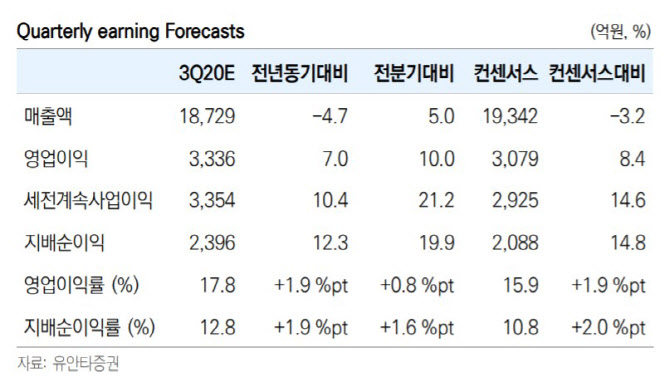

세부적으로 화장품 부문 매출은 9722억원(전년 동기 대비 16% 감소), 영업이익 2002억원(전년 동기 대비 6% 감소)을 예상했다. 지난해와 비교해서는 감소하나 직전 2분기와 비교해서는 각각 5%, 12% 증가하는 등 조금씩 코로나19 여파에서 벗어날 것으로 봤다.

박은정 유안타증권 연구원은 “중국 소비가 정상화 국면에 진입함에 따라 면세 수요가 뚜렷한 회복 추세에 있다. 2분기 대비 7~8월은 국산 비중이 확대 되었으며, 브랜드 후가 기여한 것으로 파악된다”며 “3분기 면세 매출을 2분기 대비 40% 성장한 3400억원(전년 대비는 32% 감소) 추정한다”고 설명했다. 또 중국법인의 3분기 매출액은 전년 동기와 비교해 19% 성장한 2000억원으로 전망했다.

생활용품 부문은 매출액 4908억원, 영업이익 719억원으로 전년 동기와 비교해 각각 22%, 59% 증가할 것으로 봤다. 다만 최근 인수한 뉴에이본(New Avon)과 피지오겔을 제외하면 매출액은 전년 동기 대비 9% 증가다. 또 음료부문도 매출액 4100억원, 영업익 615억원으로 전년 대비 각각 2%, 12% 증가를 예상했다.

박 연구원은 “위생에 대한 경각심 고조로 명절 선물 트랜드가 위생용품으로 집중될 것으로 보인다. LG생활건강은 점유율 1위 기업으로 시장 수요를 흡수함에 따라 수익성 상승 추세가 이어질 것”이라며 “(음료부문은) 날씨 영향으로 물량 증가효과는 상반기 대비 미미하나, 배달 수요 확대로 탄산 기여도 상승이 예상됨에 따라 수익성 개선 추정했다”고 말했다.

유안타 증권은 “LG생활건강에 대한 투자의견 매수를 유지하며, 목표주가를 180만원으로 상향한다”며 “현재 주가는 2021년 기준 주가수익비율(P/E) 27배 수준으로 글로벌 동종기업 평균 P/E 39배 (P&G P/E 27배) 대비 밸류에이션 매력도 또한 높다”고 설명했다.