|

‘디지털 금’이라 불리던 비트코인이 2만 달러 아래로 추락했다. 비트코인이 2만 달러 아래로 떨어진 건 2020년 12월 이후 처음이다. 금리 인상으로 암호화폐 시장도 조정을 받는 가운데 디파이(DeFi·탈중앙화 금융) 시장 리스크까지 부각되면서 끝을 모를 하락이 이어지고 있는 것이다.

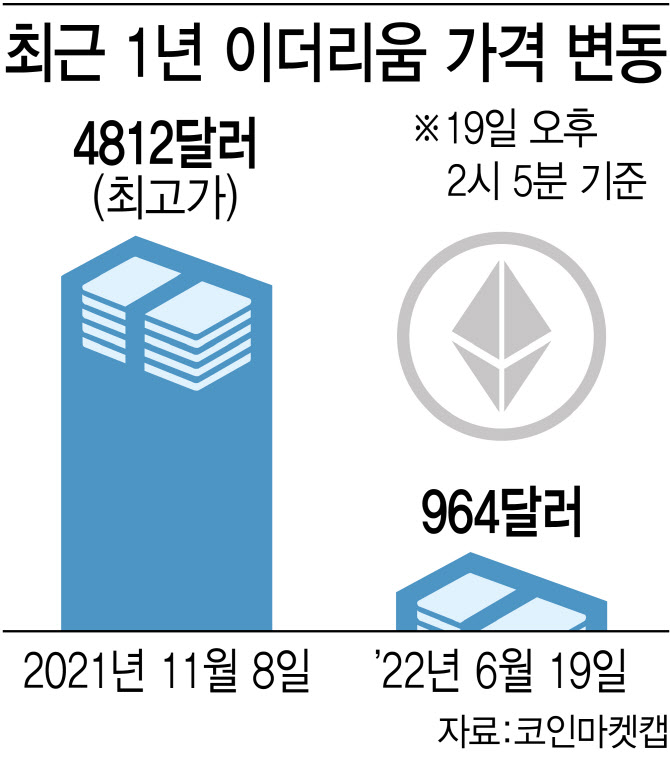

이더리움도 1000달러 깨져, 세 자릿수 가격

19일 암호화폐 시황 사이트 코인마켓캡에 따르면 이날 오후 2시 5분 비트코인은 24시간 전보다 10% 가까이 하락한 1만8496달러에 거래됐다. 한때 1만8000달러선까지 내줬다가 그나마 회복했지만 12일 연속 하락 중이다. 지난해 11월 기록한 사상 최고치(6만8789달러)에 비하면 70% 이상 하락했다.

비트코인에 이은 시가총액 2위 암호화폐 이더리움도 1000달러가 무너진 964달러로 세 자릿수 가격을 기록했다. 바이낸스코인(BNB), 에이다 등의 다른 주요 알트코인도 8% 이상의 하락률을 기록했다. 그 결과 3조달러에 육박했던 암호화폐 시장 전체 시총도 8200달러 수준으로 내려앉았다. 국내 비트코인 가격 역시 업비트 기준 2400만원대까지 내려왔다. 이더리움은 120만원대다.

|

셀시우스·3AC 등 디파이 리스크 증가

이번 하락은 인플레이션에 따른 금리 인상으로 증시가 급락한 것이 일차적인 요인으로 분석된다. 미국 연방준비제도가 28년 만의 ‘자이언트 스텝(기준금리 0.75% 인상)’까지 단행하면서 시장에 충격이 번졌고, 최근 증시와 연동한 가격 흐름을 보여온 비트코인도 영향을 피할 수 없었다. 투자자들은 금과 같은 안전 자산으로 몰렸다.

특히 작년 말 300조 원 규모로 급성장하는 등 예전에 비해 활성화된 디파이 시장에서 새로운 리스크 요인이 발생하고 있다. 이는 지난 2018~ 2019년 당시 약세장과는 다른 점으로 지목된다. 지난달 한국산 암호화폐 테라·루나의 가격 폭락, 최근 암호화폐 금융기관 셀시우스의 인출 중단 사태가 대표적이다.

1달러로 유지돼야 하는 알고리즘 스테이블코인 테라(UST)는 ‘가격 페깅(고정)’이 깨지면서 가치가 1센트가 돼버렸고, 암호화폐를 담보로 다른 암호화폐를 대출해주던 셀시우스(Celcius)는 유동성 관리가 문제가 되고 있다. 셀시우스의 경우 고객이 예치한 이더리움을 은행 격인 ‘리도파이낸스’에 연 4%의 이율로 스테이킹하고, 증표로 ‘stETH’를 지급받은 후 다른 대출 업체에 맡겨왔다. 18%대에 달하는 이자를 지급하려고 다양한 ‘이자 농사’를 진행한 것이다.

그런데 이더리움 가격이 급락하자, 셀시우스가 담보로 맡긴 stETH의 청산 가능성이 부각되면서 stETH를 이더리움으로 교환하려는 ‘뱅크런’ 조짐이 일었다. 결국 셀시우스는 인출을 막으며 ‘급한 불’을 껐지만 시장에 불안이 이어지고 있다. 셀시우스가 자금 경색으로 보유하고 있던 암호화폐를 강제 매매하게 되면 암호화폐 하락세가 가속될 수 있다는 우려가 나오는 것이다.

여기에 암호화폐 헤지펀드 쓰리 애로우 캐피털(3AC)이 마진콜(추가 증거금 납입 요구)에 응하지 못해 4억달러 규모의 암호화폐를 청산당한 것으로 알려지는 등 연쇄 청산 우려가 계속되는 상황이다. 블룸버그에 따르면 3AC는 자산 매각이나 구제 금융을 고려하고 있다고 밝힌 상태다. 다른 암호화폐 대출 업체인 바벨 파이낸스도 셀시우스와 같은 문제로 예금 인출을 중단했다.

정석문 코빗 리서치센터장은 최근 보고서에서 “2018년과 이번 약세장의 차이 중 하나는 디파이”라며 “이번 약세장에서는 담보 가치 하락이 잠재적으로 디파이 생태계에 파장을 일으킬 수 있다. 지금과 같은 거대한 디파이 시장이 지난 약세장에는 존재하지 않았던 새로운 리스크 요인”이라고 분석했다. 그는 “(셀시우스와) 비슷한 상황의 다른 대출 업체가 있는지 모니터링이 필요하다”고 밝혔다.

![이륙 직전 기내 ‘아수라장'…혀 말린 발작 승객 구한 간호사[따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021301816t.jpg)

![야산서 발견된 백골 소년…범인은 동료 ‘가출팸'이었다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021400001t.jpg)