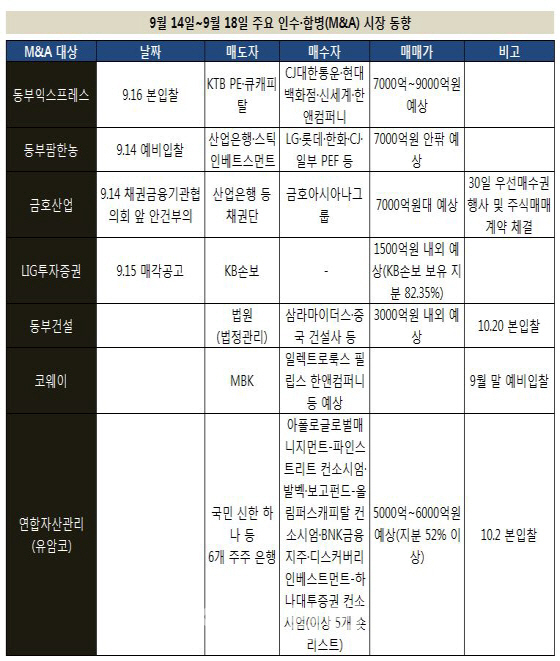

이번주 M&A 시장에서는 매물로 나온 동부그룹 계열사들이 주목받을 전망이다. 오는 14일에는 동부팜한농의 예비입찰이, 16일에는 동부익스프레스 본입찰이 예정돼 있다.

동부그룹의 출발점은 1969년 김준기 회장이 자본금 2500만원으로 시작한 미륭건설(현 동부건설)이다. 건설업으로 승승장구하며 1983년 한국자동차보험(현 동부화재)을 인수해 금융업에 발을 들였고, 같은 해 미국 몬산토사와 반도체용 실리콘웨이퍼 제조회사인 실트론을 합작·설립하면서 전자 분야에까지 손을 뻗쳤다. 1985년엔 일신제강(현 동부제철)을 인수하는 등 동부는 설립 40여 년 만에 60여 개 계열사의 재계 서열 10위권 그룹으로 성장했다.

그러나 지난 2008년 글로벌 금융위기로 철강 사업 등이 어려움을 겪으면서 유동성이 악화됐고 결국 이 위기를 넘기지 못해 계열사들이 줄줄이 매각되거나 팔릴 운명에 처한 상태다. 동부제철 경영권은 채권단에 넘어간 상태고, 상당수의 알짜 계열사들이 매각 절차를 밟고 있다.

물류업체 동부익스프레스는 지난해 동부그룹 구조조정 과정에서 매물로 나왔다. KTB PE와 큐캐피탈은 동부그룹 경영권을 유지하고 우선매수권을 주는 조건으로 지분 100%를 3100억원에 인수했다. 그러나 동부건설이 법정관리에 들어가면서 동부그룹은 경영권을 잃게 됐고, KTB PE와 큐캐피탈은 지분 100% 매각에 착수한 상태다. 16일 본입찰에서 어느 정도 매각 윤곽이 드러날 전망이다. 적격 예비후보 중 동원그룹과 한국타이어가 본입찰 포기를 선언해 다소 김이 빠진 상태지만, CJ대한통운·현대백화점·신세계그룹·한앤컴퍼니 등이 인수 후보로 나서고 있다. 현대백화점은 그동안 물류업무를 맡겨왔던 현대로지스틱스가 롯데그룹에 인수되면서, 새로운 물류채널을 만들기 위해 동부익스프레스에 눈독을 들이고 있다. CJ대한통운은 몸집을 부풀리기 위해, 신세계그룹은 동부익스프레스가 보유한 서울고속버스터미널 지분 11.11%에 관심이 있어 인수전에 참여한 것으로 알려졌다.

국내 최대 농자재 업체인 동부팜한농 역시 구조조정 과정에서 매물로 나왔다. 올 상반기 일본 오릭스PE와 H&A코리아 등으로 매각을 추진했지만 불발돼, 공개 매각을 시작한 상태다. 14일에 매각 예비입찰에 나서는 만큼 이달 중 본입찰적격자(숏리스트)가 선정될 것으로 보인다. 매각주체는 동부그룹(지분율 49.9%)과 스틱인베스트먼트, 원익투자파트너스, 큐캐피탈파트너스 등(50.1%)이다. 동부팜한농에는 LG화학을 비롯해 한화케미칼, 롯데케미칼, CJ제일제당 등이 관심을 보이고 있는 것으로 알려졌으며 사모펀드(PEF)들도 입찰할 것으로 점쳐지고 있다.

금호아시아나그룹의 금호산업 되찾기도 이번주 어느 정도 매듭을 지을 전망이다. 금호산업 채권단은 지난 11일 여의도 산업은행 본점에서 전체회의를 열어 최종매각 가격을 7228억원으로 확정했다. 박삼구 금호아시아나 회장 측이 제시한 7047억원보다 181억원 가량을 올린 금액이다. 산업은행은 오는 18일까지 각 채권기관의 의견을 받는다. 의결권 기준 채권단 75% 이상이 동의하면 금호산업의 최종 매각가격은 7228억원으로 확정된다. 최종 매각가격이 결정되면 우선매수권을 가진 박 회장에게 통보하고 박 회장이 이 가격을 받아들이면 주식매매계약이 체결된다.

|

!['36.8억' 박재범이 부모님과 사는 강남 아파트는[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500062t.jpg)