|

헝다는 “회사는 자본과 사업의 건전한 생태계를 되살려 사업 운영을 안정화하기 위해 노력을 다할 것”이라고 밝혔다. 헝다는 구조조정안이 승인되지 않아 헝다가 강제 청산되면 회사의 무담보 역외 채권자들의 회수율은 2.09%~9.34% 사이가 될 것이라고 덧붙였다.

또한 헝다는 구조조정이 오는 10월1일부터 시행됨에 따라 이달 31일까지 다양한 채권단과 구조조정안에 합의할 것을 기대한다고 말했다. 헝다는 역외 부채 구조조정과 관련해 주요 채권단의 동의를 얻은 것으로 알려졌다.

그러면서 헝다는 향후 회사의 핵심 임무는 ‘입주를 보장하는 준공’이라면서, 운영 재개를 위해 앞으로 3년 동안 약 2500억~3000억위안(약 47조3000억~56조8000억원)의 추가 자금 조달이 필요할 것이라고 밝혔다.

SCMP는 “이 같은 헝다의 움직임은 헝다처럼 채무불이행(디폴트) 상태인 룽촹중국(수낙차이나)나 쩡롱부동산그룹과 같은 부동산 개발업체의 구조조정 노력에 대한 지침을 제공하고 수백 개에 달하는 공급망 파트너 업체들에도 영향을 미칠 것”이라면서 “이 회사가 부채 위기에서 살아남을 수 있을지는 중국 부동산 부문 전체의 바로미터가 될 것”이라고 말했다.

중국 정부는 2020년 8월 부동산 개발업체의 차입을 억제하는 ‘3개 레드라인’ 정책을 도입했다. 이듬해 말 헝다가 디폴트에 빠지는 등 자금줄이 마른 부동산 개벌업체는 신용 위기에 빠졌고, 엄격한 방역 정책과 맞물려 부동산 시장은 얼어붙었다.

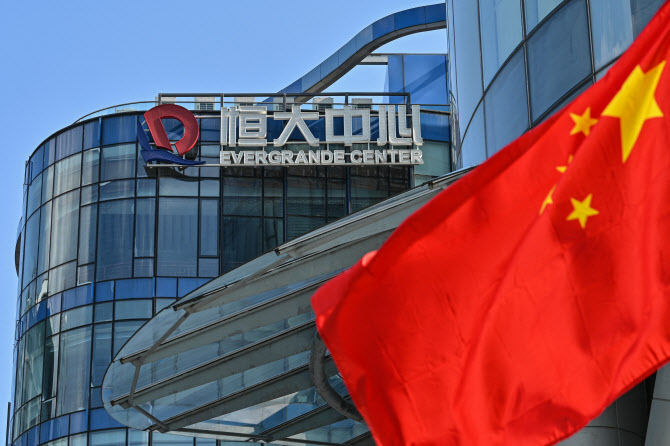

헝다와 그 주요 계열사 주식 거래는 지난해 3월부터 정지됐다. 헝다의 총부채는 2021년 6월 말 기준 1조9700억위안(약 372조7000억원) 수준이다.