박종렬 흥국증권 연구원은 “올해 4분기를 기점으로 실적 모멘텀은 강화될 전망”이라며 “2025년 경쟁사 대비 저조한 주가수익률은 그동안의 성장성과 수익성 측면에서 비교 열위였기 때문이고, 내년에는 이를 개선할 전사적인 노력이 필요한 상황”이라고 말했다.

|

지난해 4분기 낮은 기저 효과에 더해 사업 부문별로 백화점의 고마진 패션 상품 판매가 안정적으로 성장하고 외국인 매출 증가세가 이어진 점이 실적 개선을 이끌 것이란 분석이다.

전 분기 추석 명절 시점 차이로 부진했던 할인점과 슈퍼마켓 등 그로서리 사업 부문도 정상화 국면에 진입할 것으로 예상됐다. 여기에 전자제품 전문점의 영업손실 폭 축소와 컬처웍스의 흑자 전환도 실적 반등에 힘을 보탤 전망이다.

e커머스 사업의 경우 구조조정과 비용 효율화에 따른 GPM 개선으로 올해 들어 꾸준히 영업손실 폭이 축소되고 있다는 점도 긍정적으로 평가했다.

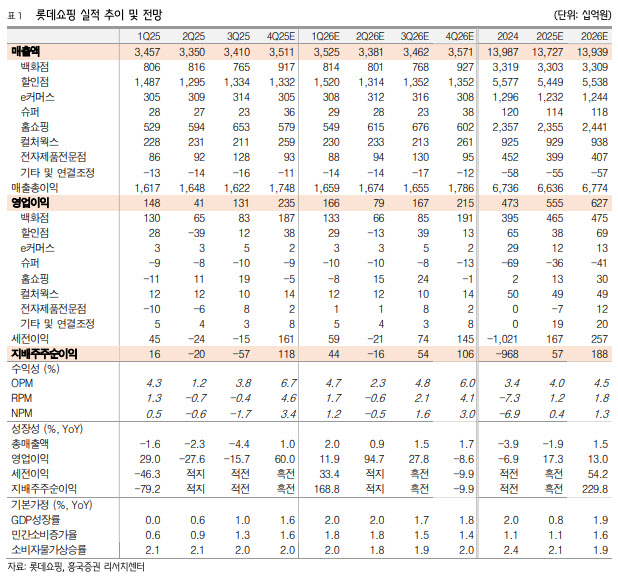

내년 실적 전망 역시 완만한 개선 흐름이 이어질 것으로 봤다. 박 연구원은 2026년 연결 기준 매출액을 13조 9000억원으로 전년 대비 1.5% 증가하고, 영업이익은 6272억원으로 13.0% 늘어날 것으로 추정했다.

기존 전망치 대비 소폭 하향 조정했지만, 전반적인 실적 흐름은 양호하다는 판단이다. 긍정적인 자산 효과와 실질 임금 상승, 방한 외국인 증가, 소비 심리 개선 등이 맞물리며 국내 소비 지출 증가율이 점진적으로 회복될 가능성이 크다는 설명이다.

부문별로는 고급 소비재 영역인 백화점이 내년에도 EBIT 증가를 주도하고, 할인점과 슈퍼마켓 등 그로서리 부문의 실적 반등도 가능할 것으로 전망했다. 전자제품 전문점과 컬처웍스 역시 수익성 개선 여지가 있지만, e커머스 부문의 부진은 당분간 이어질 것으로 내다봤다.

밸류에이션 측면에서도 매력이 부각된다는 평가다. 박 연구원은 2026년 실적 모멘텀 개선을 반영해 영업가치 산정 시 목표 EV/EBITDA 배수를 5.2배로 적용했다. 이는 최근 5년 평균 대비 약 40% 할인된 수준이다.

이를 바탕으로 목표주가는 9만 7000원으로 상향 조정했다. 2026년 예상 기준 주가수익비율(P/E)과 주가순자산비율(P/B)은 각각 10.8배, 0.1배 수준으로 여전히 저평가 국면이라는 분석이다.

주주환원 매력도도 강조했다. 롯데쇼핑은 지난해 10월 밸류업 공시를 통해 주주환원율 35%를 지향하고 최소 주당배당금(DPS) 3500원을 제시한 바 있다. 박 연구원은 “2025년 기준 예상 배당수익률은 약 5.0%로, 실적 회복 국면에서 배당주로서의 매력도 충분하다”고 평가했다.

![스벅 빌딩까지…하정우, 종로-송파 2채 265억에 내놔[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26022001301t.jpg)