어떤 시황에서 재미난 표현을 접했다. 지금 뉴욕시장에는 두 가지 말이 동시에 나돌고 있는데, ‘신중한 낙관론(Cautious optimism)’과 ‘낙관적 비관론(Optimistic pessimism)’이라고 한다. 무작정 주가가 오르기에는 챙겨봐야 할 것이 많아 신중함이 요구된다는 것이 전자라면 시장이 비관적이더라도 낙관적으로 보는 눈이 필요하다는 것이 후자다. 그럴 듯 하지 않은가?

이른바 ‘전대미문(前代未聞)의 위기’를 맞은 이래 미국을 비롯하여 각국 정부와 중앙은행들은 일일이 정리하기에도 힘들 만큼 온갖 위기대처 방안을 선제적, 혹은 사후적으로 쏟아내고 있다. 막상 본질적으로 달라지거나 시원스럽게 해결된 것은 딱히 짚어지는 것이 없는 와중에도 글로벌 증시는 어영부영(?) 작년 10월말에 찍거나 금년 3월 초 새롭게 기록한 저점 대비 적어도 20% 이상의(한국의 코스피는 40% 이상의) 상승률을 기록하고 있다.

서울 외환시장에서는 3월6일에는 1597원까지 치솟더니 한 달 후인 4월 6일에는1306.50원까지 떨어지기도 하였다. 3월 초만 하더라도 1600원을 넘어 1800원까지도 내달을 것 같던 환율이 불과 한 달 뒤에는 1300원을 깨고 1200원대 중반까지 밀릴 수 있다는 쪽으로 분위기가 급변했다. 기본적으로 낙관론을 지니고 있으면서도 너무 신중했더라면 “어어~” 하면서 주가 급등세와 환율 급락세를 지켜보기만 했을 것이고 낙관적 비관론자는 용어 자체에서 짐작되듯 이런저런 생각만 가득했지 딱히 취할 액션은 마땅치 않았을 것이라 짐작된다. 그러고 보면 낙관론자는 일단 지르고 나서 기다려야 하고 비관론자는 시장 근처를 얼씬거리지 않는 게 수다.

◇ 뉴욕증시, 달러/엔, 유로/엔, 유가, BDI(발틱운임지수)

4월 들어 ‘마침내’ 주가(지수)와 (달러/원) 환율이 1310대에서 만났다. 그러나 코스피 1300 안착과 환율 1300원 하회에 대한 확신을 가지기에는 미흡한 장세다. 지금 시장에서는 1300 돌파만 이뤄지면 코스피 1400까지는 노려볼 수 있다는 분위기가 없지 않다. 환율도 1300원이라는 심리적 지지선만 무너지면1250원 정도까지는 밀어 보겠다는 선수들이 많다. 이하에서는 주가지수 1300 돌파와 환율 1300원 붕괴를 노리기 위해서 살펴야 할 몇 가지 변수들을 정리해본다.

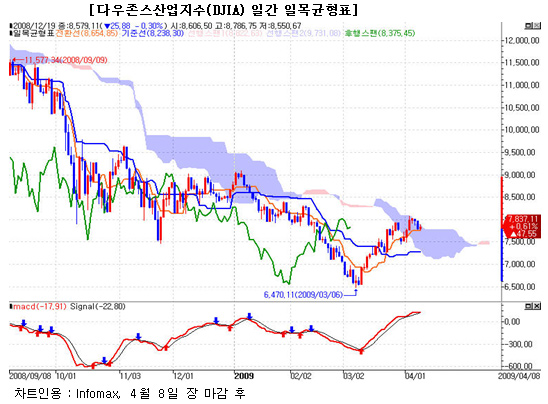

1) 뉴욕증시

|

- ‘어닝 시즌’을 지나는 중인 만큼 기업실적이 얼마나 예상보다 호조를 보일 것인지 아니면 더 악화된 수치로 나타날 것인지 확인 필요

- 기술적으로는 일간 일목균형표 상 구름대 상단 저항을 돌파할 수 있을 것인가를(지수로는 8,000 돌파여부를) 확인해야

2) 달러/엔(USD/JPY)

|

- 최근 엔화의 약세를 곧바로 달러강세로 결론짓는 것은 문제가 있어…

- 달러/엔 환율의 자체적인 움직임보다는 유로/엔 환율(USD/JPY ⅹ EUR/USD) 움직임에 더욱 주목해야 하는 시점

- 2007년 말 이후 글로벌 자산가격의 하락은 엔 캐리 트레이드 청산을 촉발한다는 논리로 유로/엔 하락으로 연결되어 왔음에 유의해야

- 100엔 이상으로 올라서면서 다시 세자리 수 달러/엔 환율이 되면서 240일 ~ 250일 이동평균선 저항에 직면, 그리고 일간차트상으로 매도 다이버전스(Bearish-divergence) 가능성에도 주목할 필요 있어

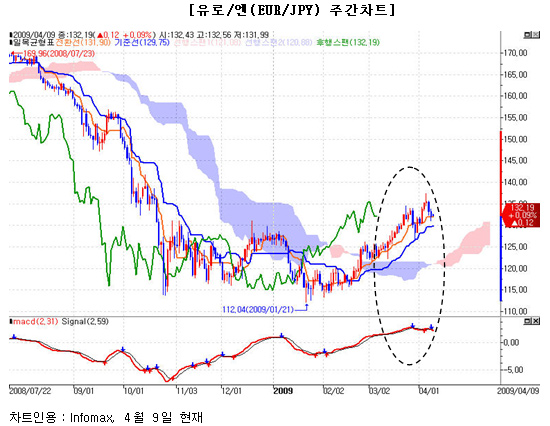

3) 유로/엔(EUR/JPY)

|

- 앞서 살핀 바와 같이 글로벌 증시가 추가적으로 상승하면 유로/엔 환율도 더 오를 것으로 보는 것이 타당

- 그러나 유로/엔 환율도 금년 1월 하순 이후 상승랠리에 피로가 쌓인 모습이며 일간 차트상으로 다이버전스도 만들어지고 있음에 유의해야

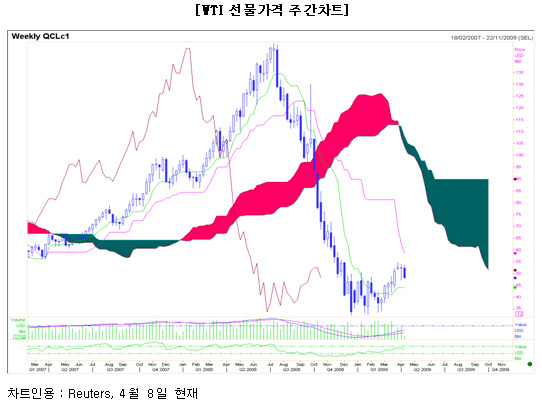

4) 유가

|

- 지금은 기름값이 내리기보다 오르기를 바라야 하는 시절… 배럴 당 147 달러까지 치솟던 유가급등은 결국 펀더멘털이 받쳐주지 않은 가운데에 과잉 유동성으로 누군가가 크게 한 번 해먹은 장세임은 이미 확인되었음. 지금은 경기침체에 따른 원유수요 감소 전망이 유가하락으로 연결되는 시절인 만큼 유가가 오르기를 기대해야 함

- 3개월 가량 ‘바닥 다지기(?)’ 이후 반등에 나서는 유가였으나 최근 3주간의 흐름은 배럴 당 50 달러 위에서의 추가상승도 여의치 않은 모습임

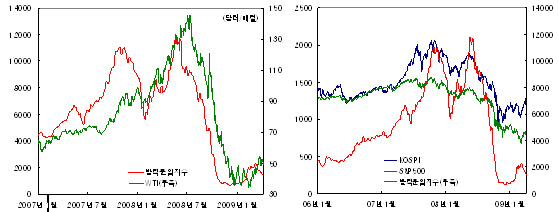

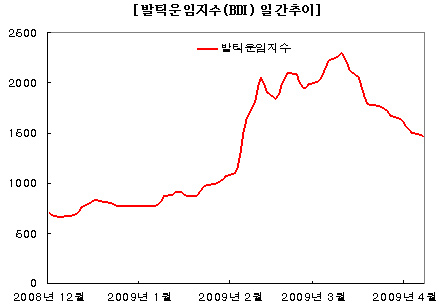

5) BDI(발틱운임지수)

|

- 위 두 개의 차트를 잘 살펴보면, 발틱운임지수가 유가나 주가의 흐름에 선행한다는 것을 볼 수 있음.

- 즉, BDI가 꺾이고 나서 시차를 두고 유가와 주가도 꺾였으며 유가나 주가의 상승반전에 앞서 BDI가 먼저 위쪽으로 돌아섰음을 확인할 수 있음… 세계 교역량의 증감에 따른 물동량의 변화가 운임지수에 결정적 영향을 미치는 만큼 실물경기의 흐름을 BDI가 가장 먼저 반영한다는 가설 성립

|

◇ 보다 신중한 낙관론이 요구되는 시점

“기다리는 조정은 오지 않는다”는 시장 격언이 있다. 아닌게 아니라 지수 1000 근처에서 잡을 기회가 있을 것이라고 보고 기다리다 어느덧 지수 1300까지 근접한 증시를 보면서 땅을 치는 분들도 많을 것 같다. 1400원 열리면 1600원 간다고들 해서 ‘1580원’에서 달러 샀다가 순식간에 1300원 근처로 밀려 환율반등을 기다리고는 있지만 좀처럼 작년 4분기 같은 상승탄력을 보여주지 못하는 환율에 속앓이 하시는 분들도 많다.

좀 밀리나 싶던 주가는 금방 상승세를 회복하고, 다시 좀 오르나 싶어 환율 쳐다보면 또 이내 밀리는 모습이다. 사실 따져보면 정부 차원에서 새 돈 찍어내고 어지간한 부실은 떠안아 주는 것에 다름 아닌 작금의 금융위기 대처 방식에 이성적으로는 수긍이 안 되지만, 나중에 닥칠 후유증은 어떻게 견뎌낼 것인가 생각하면 답답해지는 것도 사실이지만, 마치 “위기의 최악은 이미 지났다”고 선언하듯이 거침없이 내닫고 있는 시장흐름에 그냥 몸을 맡기고 싶은 충동이 일어나는 때다.

그러나 앞서 정리하였듯이 이 시장 저 시장 찬찬히 정리해보면 아직은 좀 더 신중한 접근이 요구되는 시점이다. 이 쓸데없는 신중함으로 인해 자칫 증시에서는 추가 100 포인트의 상승과 외환시장에서는 70 ~ 80원의 추가 환율하락을 놓칠 수도 있겠지만 차트 여기저기에서 관찰되는 (단기?) 변곡 가능성을 못 본 체 하기에는 감수해야 할 리스크가 크다.