|

이번 유상증자는 총 457억원 규모로 일반공모 방식으로 진행됐다. 기존 발행주식총수(2037만9014주)의 49%에 달하는 1000만주의 신주 발행할 예정이었다. 고위험고수익투자신탁에 공모주식의 5%를, 벤처기업투자신탁에 30%를 배정하며, 나머지 65%에 해당하는 주식은 일반청약자에 배정했다.

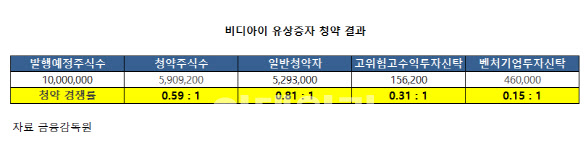

하지만 일반청약자 529만3000주(0.81대 1), 고위험고수익투자신탁 15만6200주(0.31대 1), 벤처기업투자신탁 46만주(0.15대 1) 등으로 590만9200주(0.59대 1)가 청약됐다.

유상증자는 모집주선 방식으로 실권주와 단수주는 미발행 처리하기로 해 애초 목표액이었던 457억원보다 약 190억원이 모자란 270억원이 조달됐다.

비디아이는 이번에 조달한 자금의 대부분을 채무상환(378억4600만원)에 쓸 예정이었고 나머지는 운용자금(78억5400만원)으로 사용할 계획이었다.

지난해부터 이어진 적자로 올해 1분기엔 부채비율이 1916.5%까지 높아졌기 때문이다. 지난해 부채비율은 1808.5%로 전년(380.4%)과 비교했을 때 1400%포인트 이상 늘었다.

이에 유상증자 자금 조달 1순위로 은행차입금 상환으로 꼽았고 사채 상환을 2순위로 잡았다. 특히 상환 예정인 은행차입금 잔액은 158억원에 달하며, 국민은행 한도대출 45억원의 경우 이자율이 10% 이상으로 비디아이 재무구조에 큰 부담을 주고 있다.

비디아이 관계자는 “이번 유상증자의 목적이 부채 상환”이라며 “우선으로 금융권 부채부터 상환할 계획”이라고 말했다.

|

비디아이의 미상환 사채권 규모는 총 293억원으로 ‘제10회 무기명식 이권부사모 비분리형 신주인수권부사채’(101억원), ‘제9회 무기명식 이권부사모 비분리형 신주인수권부사채’(121억원), ‘제8회 무기명식 이권부사모 전환사채’(71억원) 등이다.

제10회 신주인수권부사채의 경우 투자자가 안승만 비디아이 회장인데다 전환가액이 1만1006원이라 오버행 이슈가 없을 것으로 보이나 제9회 신주인수권부사채와 제10회 전환사채는 전환가액이 각각 6068원, 6967원이다. 지난 10일 비디아이 주가는 5470원으로 전환가액은 시가를 반영해 하향조정될 전망이다.

한 증권사 채권딜러는 “11월부터 비디아이는 오버행 이슈가 불거질 수 있다”며 “비디아이의 시총을 고려하면 쏟아질 전환주식 물량은 부담”이라고 지적했다.

비디아이 관계자는 “11월과 12월에 주식으로 전환될 수 있는 사채에 대해 기관투자가들이 지속해서 보유할 수 있도록 협의를 진행하고 있다”며 “또 금융당국에서 CB 전환가액을 상향 조정할 수 있는 근거를 마련하고 있어 그 부분도 고려하고 있다”고 설명했다.

금융위원회·금융감독원·한국거래소는 지난 4월에 열린 ‘증권시장 불법·불건전행위 집중대응단’ 제 3차 회의에서 CB 시장 건전성을 높이는 방안을 추진하기로 했다고 밝혔다. 당시 주가가 오를 때 CB 전환가액을 올려 잡을 수 있도록 의무화하는 규정 등을 논의했다.

한편 비디아이는 유상증자를 추가로 진행해 모자란 조달 금액을 채우겠다는 계획이다.

비디아이 관계자는 “이번 유상증자의 주된 목적이 신규 투자가 아닌 부채 상환이므로 금융당국에서 추가적인 유상증자를 받아들일 것”이라며 “다만 시간적인 여유를 투고 유상증자를 진행할 것”이라고 말했다.

비디아이는 추후 진행할 유상증자는 일반공모가 아닌 증권사 총액인수를 통해 진행할 것으로 보인다. 비디아이 관계자는 “유상증자 외에도 신재생에너지 사업 관련 수주가 잇달아 이어지고 있어 실적이 개선될 것”이라고 기대했다.

한 증권사 재무담당자는 “잦은 유상증자로 인한 유통주식수 증가는 주주 가치가 희석으로 이어질 것”이라며 “또 이는 주가 하락 가능성을 높이므로 투자자들은 주의할 필요가 있다”고 지적했다.

![결혼 앞둔 예비신부 사망…성폭행 뒤 살해한 그놈 정체는 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031200001t.jpg)