|

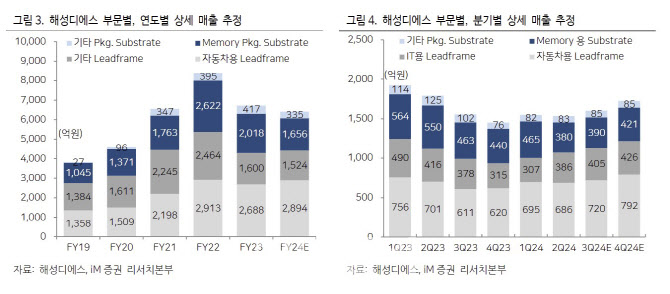

리드프레임 부문의 매출은 IT향, 자동차향 모두 점진적인 개선세를 보일 것으로 전망했다. 약 1년여간의 재고 조정을 거치고 고객들의 재고가 어느 정도 정상화했으며, 반도체 및 반도체 후공정(OSAT) 업체들의 주문이 소폭 증가하고 있다는 판단에서다. 다만 최종 고객인 완성차 업체들의 자동차 재고가 최근 증가한 점은 빠른 리드프레임 매출 개선에 제한 요소로 작용할 가능성이 있다고 짚었다.

패키지 기판(Substrate) 부문 매출은 당분간 정체 상태를 보일 것으로 예상했다. PC, 스마트폰 등 기존 IT 부문의 수요가 크게 개선되지 못하고 있는 데다, 고대역폭메모리(HBM)향으로 D램 생산 비중이 증가하면서 공급 중인 레거시(Legacy) D램 생산은 당분간 크게 증가하지 못할 것이란 판단에서다.

다만 내년에는 본격적인 성장세를 나타낼 것으로 봤다. 전 세계 반도체협회에 따르면 올해 1.4% 감소하는 자동차 전용 반도체 매출이 내년부터 6~7% 성장세로 전환될 것이란 전망이 나오고 있다는 근거에서다. 아울러 삼성전자(005930)가 내년 중순부터 P4라인에서 레거시 D램을 증산할 계획이며, SK하이닉스(000660) 역시 M15X라인에서 레거시 D램 생산 설비 확장에 나서는 점도 호재 요인이라고 짚었다.

현재 주가는 밸류에이션 측면에서 매력적인 구간이라고 평가했다. 송 연구원은 “현 주가는 올해 실적 대비 주가수익비율(PER) 6.6배, 주간순자산비율(PBR) 0.82에 해당하며, 역사적 최저 밸류에이션 수준”이라며 “기대보다 부진한 회복 속도를 보이고 있으나 밸류에이션 측면에서는 매우 높은 매력도를 보유하고 있다”고 말했다.

![러시아가 누리호 엔진 줬다?”...왜곡된 쇼츠에 가려진 한국형 발사체의 진실[팩트체크]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26031301228t.jpg)

![살인 미수범에 평생 장애...“1억 공탁” 징역 27년 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031400001t.jpg)