|

이상현 IBK투자증권 연구원은 22일 보고서에서 “당분간 유상증자 발행 예정가액으로 주가가 수렴할 가능성이 높다”며 “증자 이후에는 3개년 최저 주가순자산비율(PBR) 0.5배 수준인 8000원 수준으로 회복할 것”이라며 당장 목표주가를 하향했다.

앞서 두산중공업은 21일 보통주 850만주(신주 예정 발행가 6390원), 전환상환우선주 936만주(신주예정 발행가 6970) 등 총 6084억원 규모의 증자를 결의했다. 종속회사인 두산건설(011160)도 4200억원 규모의 유상증자를 발표한 상황인데 우선적으로 두산중공업은 대여금 형태로 3000억원을 지원했고, 대여금은 추후 유상증자 신주로 받게 될 것으로 보인다.

두산중공업의 업황은 여전히 부담이다. 이 연구원은 “두산중공업의 지난해 4분기 매출액은 3조 9700억원, 영업이익 1232억원으로 영업이익이 컨센서스를 48% 하회했다”며 “중공업부문의 신규수주와 수주잔고가 2년 연속 하락하면서 자체실적도 기대치를 하회한 상황이고, 종속회사 중 하나인 두산건설의 일회성 비용 반영에 따른 실적 부진이 반영됐다”고 설명했다.

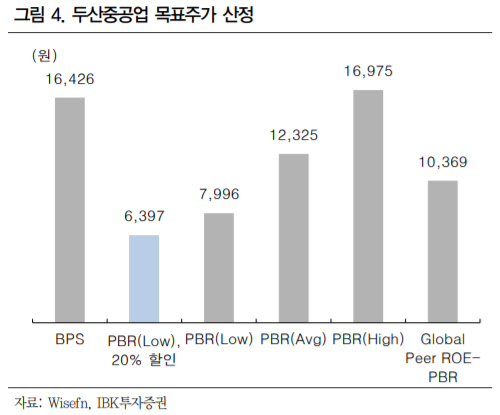

이에 따라 당분간 주가도 부진한 흐름을 보이리란 예상이다. 이 연구원은 “유상증자를 감안한 올해 예상 주당순자산가치(BPS)에 과거 3개년 최저 PBR 0.5배를 적용할 경우 8000원이 산출되지만 유상증자 발행 예정가액을 고려해 목표주가를 6400원으로 제시한다”고 말했다.

![“군인 밥값 내고 사라진 부부를 찾습니다” [따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/01/PS26012300084t.jpg)