|

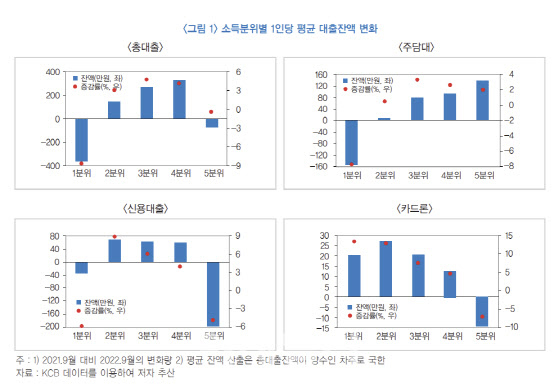

대출잔액이 준 것은 저소득층만의 상황은 아니다. 고소득층(소득 5분위)도 같은기간 평균 대출 잔액이 1억5200만원으로 1년 전보다 76만원(0.5%) 줄었다. 고소득층은 주담대가 138만원(2.1%) 늘었으나 신용대출은 199만원(5.0%) 줄었다.

주목할 점은 두 계층의 장기 카드대출인 ‘카드론’ 대출잔액이다. 신용대출 잔액은 저소득층과 고소득층에서 모두 감소한 반면 카드론 대출잔액은 저소득층에서 평균 20만원(13.3%) 증가하는 동안 고소득층에서는 평균 14만원(7.0%) 감소했다. 카드론은 별도의 신용심사가 없는 대출상이라 카드론 잔액 증가는 저소득층의 대출수요가 여전히 존재하는 것을 의미한다는 분석이다.

오태록 연구위원은 “(고스득층의 경우) 주담대 증가에도 불구하고 신용대출이 준 것은 상환 여력을 갖춰 금리 상승으로 인한 이자부담 증가에 대응해왔을 가능성을 시사한다”며 “저소득층 차주의 신용대출 잔액이 감소한 것은 고소득층 차주와 같이 상환여력 확보에 의한 원금상환보다는 심사가 동반되는 일반 신용대출 한도가 감소하거나 일부 신용대출 갱신 실패일 가능성이 있다”고 추정했다.

그는 “대출금리 상승이 차주 상환 부담에 미칠 영향은 소득수준에 따라 2023년부터 본격적으로 차별화돼 나타날 가능성이 있다”며 “상환부담이 급증하는 차주군에 대한 건전성 관리와 함께 대출접근성 및 상환의 양면에서 어려움이 가중될 수 있는 저소득층 동향을 예의 주시할 필요가 있다”고 강조했다.

보고서에서 중간 소득층(소득 2,3,4분위) 차주의 평균 대출 잔액은 1년 전보다 각각 146만원(3.2%), 272만원(4.9%), 328만원(4.1%) 증가한 것으로 나타났다. 중간소득층 차주는 신용대출과 주담대가 전년 동월 대비 모두 증가해 금리 상승에 따른 상환 부담 가중도도 증가하고 있다고 오 연구위원은 봤다.

오 연구위원는 KCB 표본 내 추정소득을 통해 대출 보유 여부와 무관한 개인 기준으로 소득을 5분위로 분류 산출했다. 이에 따른 분위별 중위소득은 1분위 2000만원, 2분위 2615만원, 3분위 3200만원, 4분위 4000만원, 5분위 6000만원이다.

지난 1년새 금리는 급등했다. 2020년 5월 0.5%를 기록하던 기준금리는 2021년 8월 0.75%로 인상된 이후 2022년 11월 3.25%에 이르기까지 최근 15개월간 9차례에 걸쳐 2.75%p 상승했다. 신규 주담대 대출 기준 코픽스(COFIX) 금리는 2021년 5월 최저점인 0.82%에서 2022년 11월 4.34%로 다섯 배 이상 상승했다. 잔액 기준 COFIX 금리 역시 같은 기간 1.02%에서 3.19%까지 세 배 이상 뛰었다.