◇ 中, 서비스업 중심 경제 재편…중간재 수출 韓 증시 수혜 어려워

|

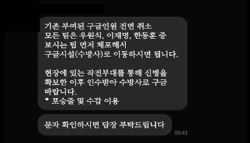

김 센터장은 한국 경제가 중국 경제에 대한 민감도가 약화되면서 중국 정책의 수혜를 보지 못하고 있다고 분석했다. 김 센터장은 “2013년부터 중구의 국내총생산(GDP)에서 3차산업(서비스업)이 차지하는 비중이 2차산업(제조업)을 넘어섰다”며 “한국의 대중 수출 주력 품목은 중국의 제조업 경기에 연동되는 중간재가 주류를 이루고 있기 때문에 중국 경기 회복에 대한 한국 금융시장의 반응 민감도는 약해지고 있다”고 설명했다.

중국 경기부양책이 인프라 투자 확대를 중심으로 이뤄진 것도 한국 증시 수혜 강도가 약한 원인으로 꼽힌다. 김 센터장은 “중국 경기부양책이 인프라 투자 확대를 중심으로 전개됐는데 이 때 수혜를 보는 국가들은 자원 부국으로 꼽히는 호주 등 원자재 보유국들”이라며 “한국, 대만 등과 같은 동아시아 공업국은 과거 중국이 설비투자를 늘릴 때 수혜를 보곤 했다”고 분석했다. 실제 4월 말까지의 성과가 △중국증시 △호주증시 △구리 △한국증시 등의 순으로 나타나고 있는 건 자연스럽다는 설명이다.

◇ 韓증시, 반도체 의존도 사상 최고수준…“2200선 전후서 박스권”

|

김 센터장의 분석에 의하면 올해 코스피 상장사 전체 영업이익에서 삼성전자(005930)가 차지하는 비중은 29.3%에 달하는 등 2013년의 32.2에 이은 사상 두번째로 높은 비중을 차지하고 있다. 그러나 삼성전자와 SK하이닉스(000660)의 당기순이익은 전년 대비 각각 45%, 74% 감소할 것으로 전망되고 있다.

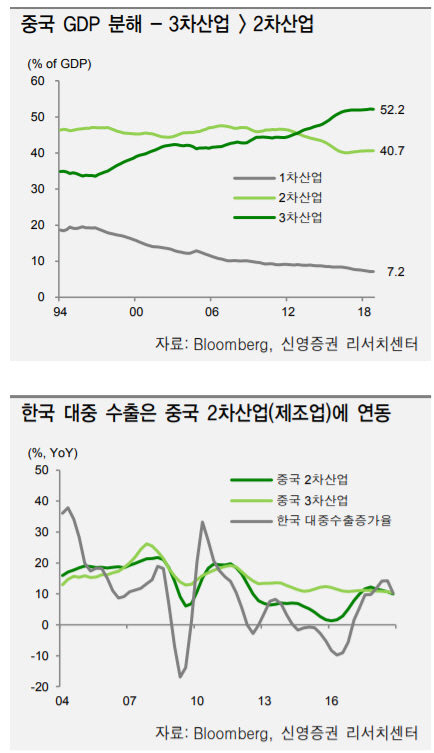

그는 “미국 기술주 강세 속에서 필라델피아 반도체지수는 사상 최고치를 경신한 반면, 마이크론 테크놀로지의 주가는 상대적으로 미약한 반등에 그치면서 메모리 반도체 업황 하반기 턴어라운드에 대한 시장의 평가가 후한 것은 아니다”라고 평했다.

따라서 코스피 지수는 당분간 2200선 아래·위를 오가는 박스권을 형성하리란 판단이다. 김 센터장은 “경기선행지수를 비롯한 경기순환적 사이클 지표는 2분기를 저점으로 해 반등세를 나타날 가능성이 높은데 문제는 경기 사이클과 이익 사이클 모두 급격한 V자형 회복을 기대하긴 힘든 상황”이라며 “2012~2014년에 거시 경제의 활력은 취약했지만 순환적 경기사이클은 회복세를 나타내면서 경기 회복의 강도에 주식시장에 반응했던 점을 상기할 필요가 있다”고 말했다.

이어 “올해도 경기 회복 강도가 약하게 나타나면서 코스피 지수는 12개월 예상 주가수익비율(PER) 11배를 넘어선 2200선 이상에서 탄력적으로 오르진 못할 것으로 보고 2200선 이상에서 비중 축소를 권한다”고 조언했다.

![한덕수 국회 탄핵결정 존중…직무정지 하고 헌재 결정 기다리겠다[전문]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122700960t.jpg)