박상현 두산에너빌리티 대표는 “이번 사업구조 개편과 관련해 주주들에게 충분히 사전 설명을 드리지 못해 심려를 끼쳐 드린 점 송구하게 생각한다”고 했다. 스캇박 두산밥캣 대표이사도 “구조개편 발표 이후 주주 여러분과 충분히 공감대를 형성하지 못했던 점 다시 한번 사과 드린다”고 했고 류정훈 두산로보틱스 대표 역시 “주주 여러분들의 깊은 우려를 자아내고 있다는 점을 인지하고 있다”고 했다. 주주서한은 각사 홈페이지에 게재됐다. 임시 주주총회 참석 대상 주주 명부가 확보되는 5일 서한 발송을 시작한다.

|

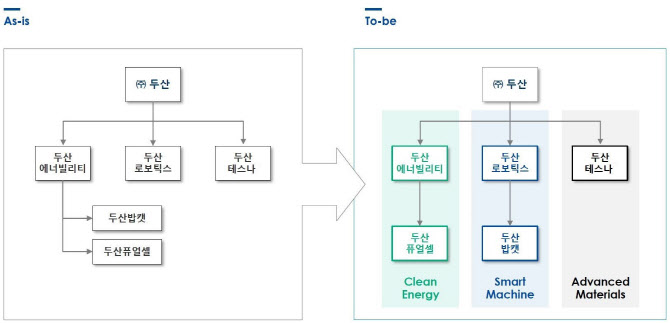

두산그룹으로서는 적기의 사업개편 방안일 수 있으나 두산에너빌리티 분할 비상장법인과 두산로보틱스 합병과정에서 상장사와 비상장사간의 합병가액을 산정하는 제도적 문제를 놓고 논란이 제기되고 있다. 그 결과 소액주주들은 그룹의 캐시카우인 두산밥캣과 적자회사인 두산로보틱스의 합병비율이 1(두산밥캣) 대 0.63(두산로보틱스)로 산정된 것을 놓고 반발하고 있다. 금융감독원도 두산그룹의 계획에 대해 ‘정정신고서’를 제출하라고 요구했다.

박 대표는 “분할 비율과 관련한 불만을 충분히 인지하고 있다”며 “분할 시 두산에너빌리티의 주식 수는 25% 감소하는 반면 기업가치는 10%만 감소하는 것으로 판단한다. 재상장 시점의 두산에너빌리티 주식의 주당 가치는 두 비율의 차이만큼 상승할 것으로 예상한다”고 설명했다.

스캇 박 두산밥캣 대표는 밥캣 주주들이 보유한 주식이 두산로보틱스 주식으로 교환되는 것을 두고 “이 주식은 당사와 두산로보틱스가 실질적·경제적으로 결합한 통합법인의 주식”이라며 “주식교환 완료 이후 신속히 합병해 하나의 회사로 운영될 예정”이라고 밝혔다.

|

류정훈 두산로보틱스 대표 역시 “두산밥캣과의 통합으로 시너지를 창출함으로써 사업 성장을 가속할 수 있을 것”이라면서 “북미, 유럽 시장에서 압도적 네트워크와 비즈니스 인프라를 갖춘 두산밥캣과 통합하면 시장 내 고객 접점이 현재 대비 약 30배 이상 늘어날 것”이라고 내다봤다. 이어 “양사 간 시너지 창출을 통해 두산로보틱스는 상장 시점에 제시한 3년 뒤 매출 목표 대비 50%의 추가 성장이 가능해지면서 5년 내 매출 1조원 이상 회사로 성장할 수 있을 것으로 기대한다”고 말했다.

3사 대표들은 주주서한에서 “이번 사업구조 개편은 주주총회에서 주주들의 의사에 따라 최종 결정되는 것”이라며 “사업구조 개편이 주주의 이익과 회사의 성장을 동시에 충족할 좋은 기회라고 믿고 있으며, 미래 성장 모습을 감안해서 현명한 의사결정을 해달라”고 요청했다.