삼성증권(016360)은 간접투자 붐이 본격적으로 시작 된 지난 2003년 이후 2011년까지 9년간 히트 금융상품의 특징을 분석한 결과, 이 같이 조사됐다고 8일 밝혔다.

삼성증권에 따르면, 차이나 펀드는 2006~2007년 3000억에서 17조5000억원 규모로 성장했다. 그러나 2008년말 수익률은 -54.5%로 추락했다, 또 브릭스(BRICs) 라는 신조어를 통해 2007년 10조원 가까이 팔렸던 브릭스 펀드도 2008년말 수익률 -51.1%의 초라한 성과를 거뒀다.

물 산업의 장밋빛 미래를 점치며 출시된 워터펀드 역시 2007년 1조1000억원이나 팔렸지만, 1년 후 수익은 -45.9%에 그쳤다. 같은 해 인사이트펀드도 문전성시를 이뤘지만 성과는 기대에 미치지 못했다.

조완제 삼성증권 투자컨설팅팀장은 "그럴듯한 말에 현혹되기 보다 어떤 투자수단에 올라탈지 심사숙고 하는 것이 중요하다"면서 "용두사미 상품들은 시장이 환호하는 고점에 투자하는 경우가 많았다"고 설명했다.

삼성증권은 이 용두사미 상품들은 시장 변동성에 따라 수익이 그대로 노출되는 구조를 가졌다고 밝혔다. 또 투자전략보다 판매 스토리에 현혹되어 투자가 이뤄졌다고 덧붙였다.

|

반면 지수형 ELS·적립식펀드·해외채권등 투자 우등생으로 꼽힌 상품의 경우, 시장이 어느 정도 하락해도 수익에 반영되지 않는 안정장치가 제공(ELS)됐다. 또 매수단가를 체계적으로 낮춰 장기적인 성과를 획득(적립식)하거나 쿠폰을 통해 수익을 선제적으로 확보(브라질국채)하는 등 상품자체에 위험관리 기능을 갖췄다.

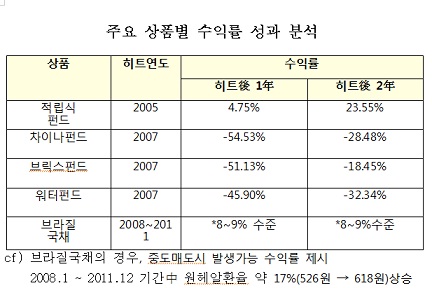

실제로 2003년 저금리 기조 속에 은행금리 이상을 제공하면서 원금을 보장한 지수형 ELS가 3조5000억원이나 팔려 10%대 수익을 거뒀다. 2004~2005년 14조원 규모로 성장하며 최고 히트상품으로 떠오른 적립식펀드는 1년 후 4.75%, 2년 후 23.5%의 수익을 나타냈다.

특히 적립식펀드는 2007년 11월부터 2008년 11월까지 리먼사태 당시에도 50%이상 하락한 타펀드와 달리 -30%대로 상대적으로 양호했다는게 삼성증권 분석이다.

한편 금융위기 이후 최고 히트상품은 브라질채권으로 나타났다. 2008년 처음 판매되어 삼성증권을 통해서만 지금까지 1조4000억원이 판매된 브라질국채의 경우, 환율 변동이라는 위험이 따르지만 연 10%대 이자수익과 절세효과를 통해 수익을 선제적으로 확보하는 효과를 거둔 것으로 조사됐다.

삼성증권은 2012년 히트를 이어갈 상품으로 지수형 ELS, 적립식펀드, 브라질국채 상품을 꼽았다. 브라질 국채의 경우 그 동안 제기됐던 환율 이슈를 감안해도 향후

3년간 연 8~9% 수준의 이익을 기대할 수 있다는 주장이다.

▶ 관련기사 ◀

☞삼성증권, 대표이사 김석씨로 변경

☞삼성증권 임시주총, 김석 이사 선임

☞삼성證, 홍콩법인 인력 절반감축..`홍콩주식 중개중단`(상보)

![고맙다, 코스피!…연기금 줄줄이 '역대 최고 수익률' [마켓인]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/02/PS26021001687t.630x.0.jpg)