김수현 DS투자증권 연구원은 “전자 BG의 사업 가치를 기존 1조 5000억원에서 2조 5000억원으로 상향 조정했다”며 “이에 따라 두산의 목표주가도 기존 19만원에서 25만원으로 상향 조정한다”고 말했다.

|

김 연구원은 두산의 전자 BG가 미국 N사의 ‘B 모델’ 단독 퀄에 이어 후속 모델인 차세대 AI 칩인 ‘루빈’까지 대만 경쟁 업체를 제치고 단독 공급할 가능성이 매우 큰 것으로 추정된다고 봤다.

‘B 모델’의 경우 본격적인 매출은 올해 4분기부터 반영되며 루빈 관련 매출은 2025년 하반기부터 일부 반영되리라고 전망했다. 특히 관련 제품의 마진이 전체 마진을 크게 뛰어넘어 N사 매출의 비중이 증가할 시 전자 BG의 경상 영업이익률은 15%를 크게 넘을 것으로 추정했다.

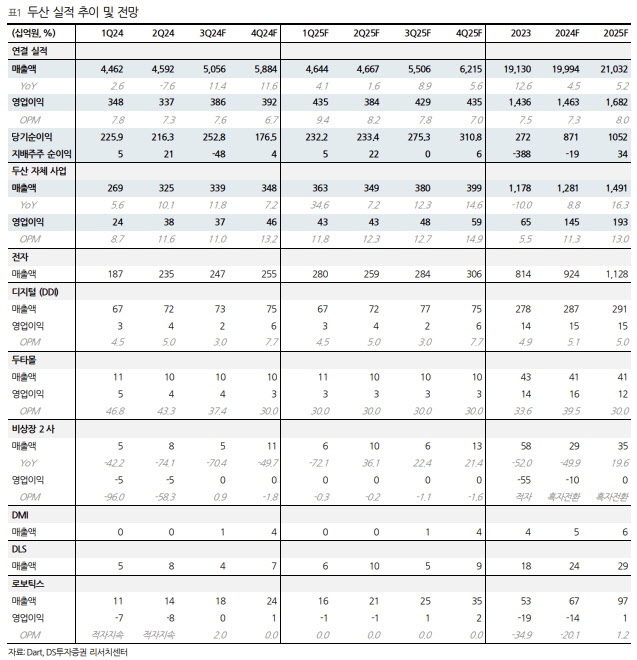

김 연구원은 올 3분기 계절적 비수기에도 전자 BG의 매출액은 전 분기 대비 증가하리라고 전망했다. 3분기 전자 BG 매출액은 전 분기 대비 5%, 전년 동기 대비 11.6% 증가한 2470억원을 예상했다.

특히 3분기 일회성 비용과 AI 가속기 샘플 공급이 적었음에도 수익성은 전 분기 대비 유지될 것으로 봤다. AI 가속기와 GDDR7 등 하이엔드 제품은 4분기 대폭 반영될 전망으로, 4분기 매출액은 최소 전년 동기 대비 25% 증가한 2550억원으로 예상했다.

김 연구원은 “진행 중인 지배구조 개편 이후 밸류업 정책에 부응하기 위해 자사주 18%는 점진적 소각 가능성이 큰 것으로 파악된다”며 “지배구조 개편 이후 밥캣의 지배력 증가는 물론, 밥캣의 이익 현금 배당 유입을 통해 좀 더 적극적인 주주환원과 inorganic 성장 등의 다양한 옵션이 존재한다”고 말했다.

![결혼 앞둔 예비신부 사망…성폭행 뒤 살해한 그놈 정체는 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031200001t.jpg)