당국의 강한 가계대출 억제책으로 대출 증가세가 큰 폭으로 둔화했지만 주담대 변동금리의 기준인 코픽스(COFIX·자금조달비용지수)가 하락하면서 주담대 금리 하락에 따른 가계대출 수요가 다시 늘어날 수 있어서다. 시기적으로 가을 이사철까지 겹치면서 주담대를 중심으로 한 가계대출 증가 속도에 다시금 관심이 쏠리고 있다.

|

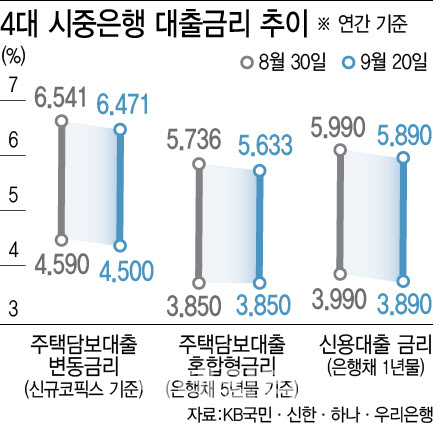

주담대 금리가 내린 것은 지표금리가 하락했기 때문이다. 변동금리 지표인 신규 코픽스(COFIX)는 3.42%에서 3.36%로 0.06%포인트 내려갔다. 혼합형 금리 주요 지표인 은행채 5년물 금리도 같은 기간 3.291%에서 3.187%로 0.104%포인트 하락했다. 다만 은행권이 가계대출 증가세 조절을 위해 인위적으로 대출금리를 끌어올려 혼합형 금리 하단은 큰 움직임을 보이진 않았다.

신용대출 금리도 지표금리인 은행채 1년물 금리 하락을 반영해 같은 기간 연 3.990∼5.990%에서 연 3.890∼5.890%로 상·하단이 0.1%포인트씩 내렸다. 긴 연휴와 각종 규제 영향으로 이달 들어 가계대출 증가 속도는 눈에 띄게 떨어졌다. 5대 은행(KB국민·신한·하나·우리·NH농협)의 19일 현재 가계대출 잔액은 728조 869억원으로 8월 말(725조 3642억원)보다 2조 7227억원 늘었다.

2020년 11월(9조 4195억원) 이후 3년 9개월 만에 가장 컸던 8월 증가 폭(9조6259억원)의 약 27% 수준이다. 현재 증가 속도대로라면 이달 전체 증가액은 많아야 약 4조1000억원 정도로 예상된다. 이는 8월의 절반 이하(약 43%) 수준이다. 집 구입과 직접적인 연관이 있는 주택담보대출 신규 취급액 증가세도 주춤해졌다. 4대 은행(KB국민·신한·하나·NH농협)에서 이달 들어 19일까지 새로 취급한 주택구입 목적 개별 주담대 총액은 3조 425억원으로 집계됐다. 하루 평균 1601억원 규모로 8월(2491억원)의 64% 수준이다. 추석 연휴 사흘(16∼18일)을 뺀 16일을 기준으로도 하루 평균 1902억원에 불과하다. 이는 반년 전 3월의 4대 은행 하루 평균 증가 폭(1944억원)과 비슷하다.

가계대출 증가세가 큰 폭으로 둔화했지만 안심하기 이른 상황이다. 지난 2020년 시행한 임대차보호법의 갱신 기간이 임박함에 따라 이사 등 주택 수요가 급증할 전망이다. 주택 수요 증가는 대출 수요를 동반하기 때문에 가계대출이 급속히 늘어날 수 있다. 이런 탓에 금융당국도 10월 가계부채 흐름을 예의주시하고 있다. 최근 20년간 추석 이후 가계대출이 늘어난 해가 16개년에 달했다. 당국은 가계부채 증가세 조짐을 보이면 강력한 대책을 적기에 시행하겠다는 방침이다. 금융권은 시장금리가 급격히 내리진 않으리라 예상하면서도 금리 인하에 따른 대출 수요를 자극할 수 있다고 보고 있다. 금융권 관계자는 “시장금리가 급격하게 내려가지는 않을 것”이라며 “미국의 추가 기준금리 인하도 예고돼 있어 대출 수요를 자극할 수 있다”고 말했다.

!["성관계 요구 알려질까"…십년지기 숨지게 한 일가족[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900003t.jpg)